こんばんは。

税理士のよしむらともこです。

今日は、確定申告の時期になると、よくいただくご質問についてです。

[enclose color=”#89d4da”]Q:持ち家で住宅ローンがあります。自宅兼事務所の場合、住宅ローン控除の一部を経費にできるって本当でしょうか?[/enclose]

[enclose color=”#F6F6F6″]

A:本当です。住宅ローンについてのみ言えば、その支払利息は経費にできます。でも、払った金額の全額ではないです。

事業に使用している割合をご自身で計算して、その割合部分だけを経費にすることができます。

[/enclose]

では、くわしく下でみていきましょう。

個人事業主の自宅兼事務所の場合に経費にできるもの

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko2.jpg” name=”税理士TOMOKO”]個人事業主が払ったもので、経費になるものは「事務所専用」「店舗専用」だけではありません。

自宅と事務所を兼ねているものでも、事業用割合(事業用に使用している割合)に応じて、経費にすることができます。[/voicel][enclose color=”#F6F6F6″]自宅兼事務所で、経費にすることができるもの】

- 住宅ローンの利息部分(※元本は一切経費にはならない)

- 固定資産税

- 火災保険料

- 地震保険料

- 水道光熱費

- 電話代

- 建物の減価償却費

[/enclose]

ただし、住宅ローン控除をうける際に、事業用割合を使って、経費を按分計算しようとしている方は、注意してください。

事業用割合が50%以上の場合は、住宅ローン控除がとれないなどの細かい法律上のきまりがある部分なので、ご検討されている方は、必ず最後まで読んでくださいね!!

[enclose color=”#F6F6F6″]

★確定申告に役立つその他の記事はこちらから★

【売上】

・【確定申告に役立つ】売上はいつ計上すればいいの?

・補助科目を設定して経理作業をもっと便利に!売上げを見える化しよう!

【費用】

・経費でおとせないものって何?経費と間違えやすいものは?

・経費ってどの勘定科目をつかえばいいの?

・経費ってなに?もっと使ってもいい経費は?

【個人事業主ももらえる補助金】

・小規模事業者持続化補助金 一般型とコロナ特別対応型のちがいは?

・3分でわかる小規模事業者持続化補助金(一般型)

[/enclose]

住宅ローン控除をうけられるのは、住んでいる部分だけ!事務所部分はうけられない

住宅ローン控除は、年末のローン残高によって、居住用部分については、一定の金額をその年の所得税からひいていいですよ~というオトクな制度です。

この住宅ローン控除を受けられる条件として、「住宅の床面積が50m2以上」というものがあります。

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou6.jpg” name=”女性社長”]???????[/voicer]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko1.jpg” name=”税理士TOMOKO”]この床面積50㎡以上というのは、その建物全体で判断するので、居住用と事業用の面積をあわせて、50㎡超えていればいいんですよ。

50㎡の判定の時は、居住用と事業用あわせた全体で判定します。[/voicel]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko2.jpg” name=”税理士TOMOKO”]ただし、事業用割合が50%を超えたら、住宅ローン控除は全くとることができなくなります!!ここ大切です。[/voicel]

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou3.jpg” name=”女性社長”]えええええ!そうなの?[/voicer]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko2.jpg” name=”税理士TOMOKO”]あとは、事業用割合がおおむね10%未満だったら、全額住宅ローン控除をとってもいいよっていうきまりもあります。[/voicel]

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou4.jpg” name=”女性社長”]たとえば、事業用割合が9%だったら、9%だけ利息や関連する費用を経費にして、住宅ローン控除は100%受けてもいいってこと?[/voicer][voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko1.jpg” name=”税理士TOMOKO”]そうです!ちょっとずつわかってきて嬉しいです!![/voicel]

[enclose color=”#F6F6F6″]

[keikou]ポイント[/keikou]

事業用割合が10%以上50%未満の場合、その事業用割合で経費に入れます。そして、その事業用割合の分が住宅ローン控除をうけられないことになります。

つまり

住宅ローン控除を受けられるのは、居住用部分の割合(100%から事業用割合●%をひいたもの)になります。

[/enclose]

自宅兼事務所の事業用割合の計算方法は?

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou4.jpg” name=”女性社長”]実際に、事業用割合ってどうやって計算すればいいの?[/voicer]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko2.jpg” name=”税理士TOMOKO”]面積や業務時間で割合を出すのが、一般的です。税務署に対して、合理的な説明ができる根拠があることが大切です!![/voicel]

【事業用割合を面積で計算する例】

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko5.jpg” name=”税理士TOMOKO”]社長のマンションの床面積は合計何㎡ですか?登記簿にのっている面積です。[/voicel]

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou1.jpg” name=”女性社長”]90㎡です。[/voicer]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko5.jpg” name=”税理士TOMOKO”]トイレや通路や玄関などの事業用と居住用で共通する部分の面積は何㎡ですか?[/voicel]

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou1.jpg” name=”女性社長”]10㎡です。[/voicer]

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko5.jpg” name=”税理士TOMOKO”]仕事をしている部分の面積は何㎡でしょうか?[/voicel]

[voicer icon=”https://zei777.com/wp-content/uploads/image/joseisyatyou1.jpg” name=”女性社長”]30㎡です。[/voicer]

そうすると、居住用の面積は、90㎡-30㎡-10㎡=50㎡です。

自宅兼事務所の事業用の面積は次のように計算します。

仕事用面積A+共用面積B×仕事用面積A÷(仕事用面積A+居住用面積C)

30㎡+10㎡×30㎡÷(30㎡+50㎡)=33.75㎡

その結果、事業用割合は、33.75㎡÷90㎡=37.5% となりました。

[voicel icon=”https://zei777.com/wp-content/uploads/image/tomoko1.jpg” name=”TOMOKO”]事業用割合が37.5%だから、50%未満なので、住宅ローン控除は居住用割合62.5%(100%-37.5%)でうけられますね。この事業用割合37.5%を住宅ローンの金利、固定資産税、火災保険料 建物の減価償却費にかけた額が個人事業の経費になります!![/voicel]

※事業用割合の計算の対話例は、アトラス総合事務所の週刊節税教室216号を参考にしています。

住宅ローン控除をいままで100%↓今年から一部事業用にする場合の手続き

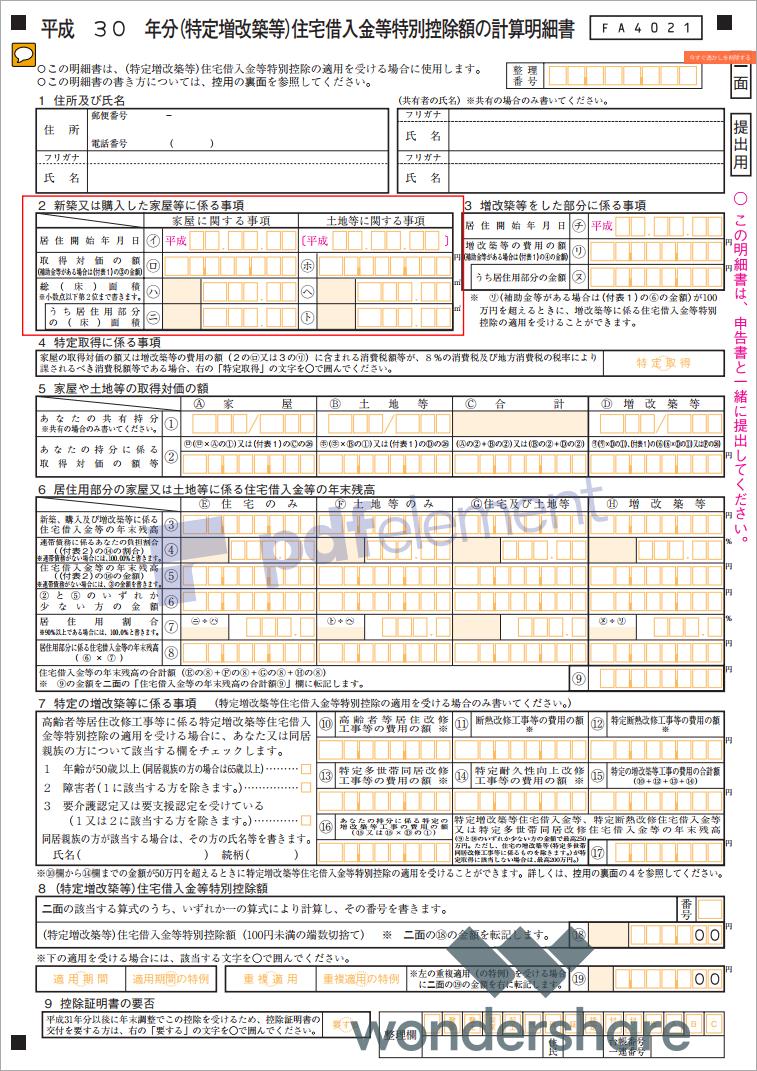

もし、あなたが去年までは自宅の住宅ローンを100%住宅ローン控除をうけていたけど、今年から自宅兼事務所にするので、住宅ローン控除の割合がかわる場合は、必ず確定申告の際に『住宅借入金等特別控除額の計算明細書』も一緒に提出してくださいね。

↓赤枠部分の居住用割合を新しい割合に変えて、計算明細書を作成してください。

まとめ:自宅兼事務所の住宅ローンの利息は経費になる?

自宅兼事務所は、事業用割合で経費にいれて、居住用割合の分だけ住宅ローン控除をうけることもできる。

[enclose color=”#F6F6F6″]

自宅兼事務所で、経費にすることができるもの】

- 住宅ローンの利息部分(※元本は一切経費にはならない)

- 固定資産税

- 火災保険料

- 地震保険料

- 水道光熱費

- 電話代

- 建物の減価償却費

[/enclose]

[enclose color=”#F6F6F6″]

注意点は3つ

- 事業用割合が50%を超えたら、住宅ローン控除は一切うけることができない

- 事業用割合がおおむね10%だったら、全額住宅ローン控除をとってよい

- 事業用割合の計算方法は、事業用の面積や業務時間の割合など合理的な基準で計算する

[/enclose]

では、また(^^♪

[enclose color=”#87CEEB” flat=”yes”]

★自分で経理ができるようになる!★

★領収書の整理の仕方などの効率的な経理の仕方がわかるようになる★

★個人事業主の確定申告や経理に役立つ情報が随時届く★

+

【メルマガ実践講座】

個人事業主のお金の管理が学べる「お金の不安解放戦略」3ステップ動画プログラム

をプレゼント!

3つのプレゼント動画の後は、領収書の整理方法から効率的な経理の仕方や節税など

自分で経理し確定申告する方法について、メルマガで不定期で配信しています。

[btn]メルマガ登録する[/btn]

[/enclose]

[enclose color=”#F09DB0″ flat=”yes”]

【スポット相談のご案内】

顧問契約をお考えの方からスポットでご相談したい方まで大歓迎です。

起業したてで右も左もわからない方、法人化を検討されている方、様々なステージの方にご利用頂いています。

通常 1時間 20,000円+税

メルマガ読者様は、1時間 15,000円+税

[btn]スポット相談に申し込む[/btn]

[/enclose]