個人事業主の消費税は税込?税抜?免税事業者の場合の請求は税込でする?税抜でする?

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

こんにちは。税理士のよしむら ともこです。

個人事業主として活動している人の中には、消費税の会計処理をどうすればいいか悩まれている方も多いのではないでしょうか。

結論、免税事業者の場合は税込で計上しますが、課税事業者の場合は税込か税抜きかを会計処理の際に選択できます。

また、税抜経理方式は「仮払消費税等」という勘定科目を使用し、税込経理方式は「租税公課」という勘定科目として使用することが可能です。

そこで本記事では、以下について解説しています。

- 確定申告における個人事業主における消費税の計算方式

- 新しく導入されるインボイス制度

- 免税事業者との関係性や問題点

- 対処法について

ぜひ参考にしてみてくださいね。

個人事業主の消費税:免税事業者は税込で計上

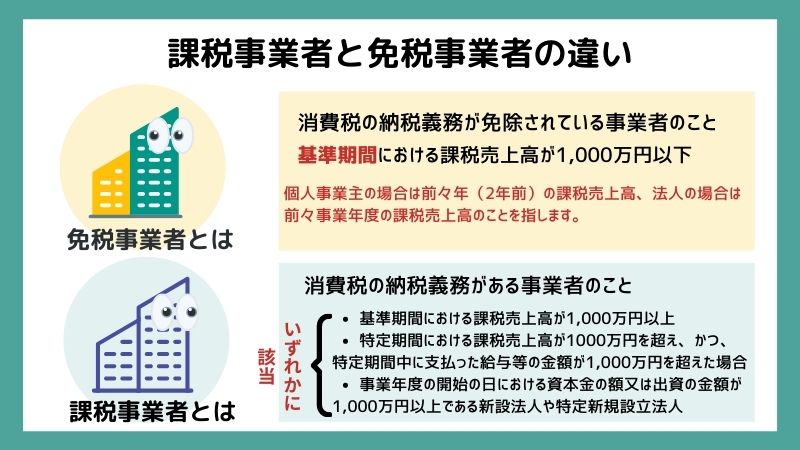

まずは、免税事業者に該当する個人事業主における消費税の処理方法について解説していきます。

個人事業主で免税事業者(消費税を納付しなくてよい人)の場合は、税込で処理をしてください。

免税事業者について詳しく知りたい方は↓↓から

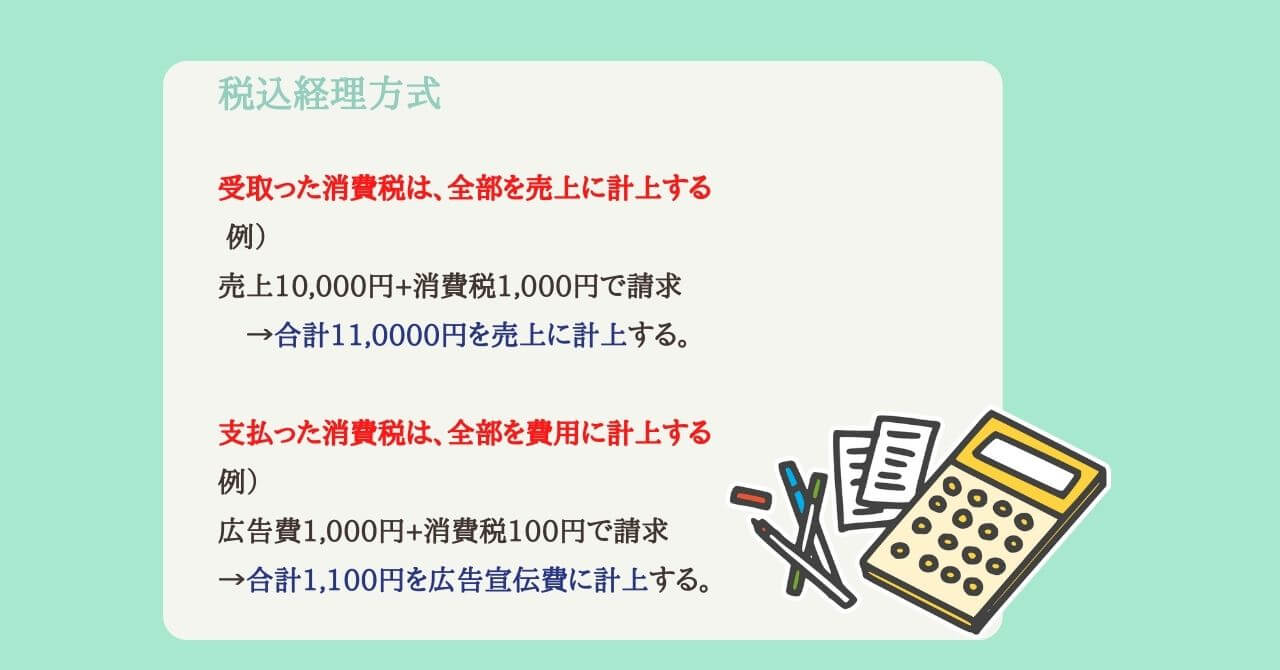

ちなみに、税込で処理をしていく方法のことを「税込経理方式」といいます。

「税込経理方式」は、受け取った消費税はすべてを売上に計上し、払った消費税も含めて経費として計上するという経理方式です。

税込経理方式であれば、消費税もまとめて計上できるという点で「手間がかからない」というメリットがあります。

ただし、期末になって消費税が確定した後、損益に反映してみると「そこまで売上が上がっていなかった」などと感じることも少なくありません。

個人事業主の消費税:課税事業者は税込か税抜か選択ができる

次に、課税事業者に該当する個人事業主における消費税の処理方法について解説していきます。

個人事業主で課税事業者(消費税を納める義務のある人)は、

・税込で経理をする(税込経理方式)

・税抜で経理をする(税抜経理方式)

を選べます。

ちなみに、どちらを選んでも消費税額に変わりはありません。

ただし、1度決めた方式は継続して選び続ける必要があります。

例えば、税抜経理方式を選択すると決めたら、基本的に課税事業者でいる限りは継続して「税抜経理方式」を採用しなくてはいけません。

売上の登録は「税込経理方式」だけど、経費の登録は「税抜経理方式」というように、状況に応じて変えることはできないので注意しましょう。

税抜経理方式と税込経理方式の違いは?勘定科目は?

ここまで免税事業者と課税事業者における消費税の処理方法について解説してきました。

改めて、税抜経理方式と税込経理方式の違いや勘定科目をまとめると、以下の通りとなります。

税抜経理方式による場合

受け取った消費税(課税売上げに係る消費税等の額)は仮受消費税等という勘定科目をつかい、支払った消費税(課税仕入れに係る消費税等の額)については「仮払消費税等」という勘定科目を使用します。

税込経理方式による場合

受け取った消費税(課税売上げに係る消費税等の額)は売上として。支払った消費税(課税仕入に係る消費税等の額)は費用や仕入金額などに含めて計上し、計算した消費税等の納付税額は「租税公課」として勘定科目に計上します。

ちなみに税込経理方式にしていれば、税込で処理した結果が決算書や申告書に反映され売上として表示されるので、決算書も税込となります。

【注意】インボイス制度導入で免税事業者は消費税を請求しづらくなる

先述したように、免税事業者は請求書に消費税を含めて請求しても大丈夫な仕組みとなっています。

ただし、2023年10月1日開始予定のインボイス制度が導入されると、適格請求書発行事業者の登録を受けた事業者からの請求でなければ払った消費税が控除できなくなります。

そうなると、免税事業者は消費税の請求がしづらくなるので注意しなくてはいけません。

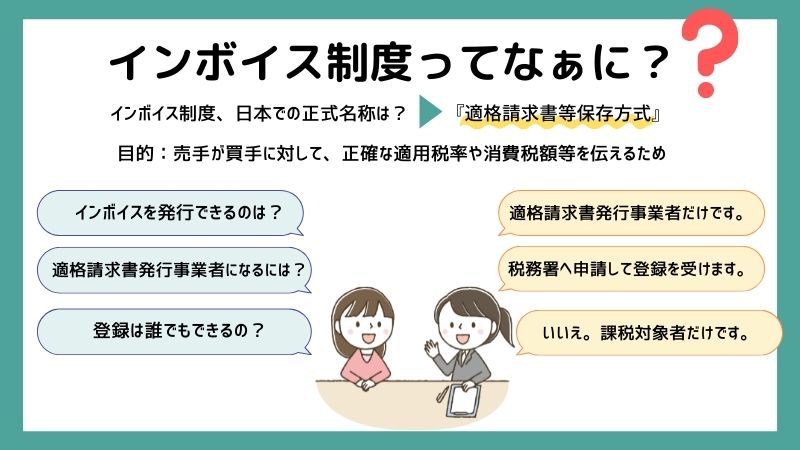

インボイス制度とは?

インボイス制度とは、「企業と企業(または個人)の取引における消費税額や適用税率を正確に把握することを目的とした制度」を意味します。

正式名称は『適格請求書等保存方式』と言い、制度が導入されると消費税の仕入税額控除を受ける際に「適格請求書(別名:インボイス)」の保存が必要となるのです。

また、制度が導入されたら税務署に適用税率や消費税額を正確に伝えなくてはいけません。

請求書に書くべき項目が増え、具体的な数値をインボイスに記載しなくてはいけないので、今のうちに準備を進めておく必要があると言えるでしょう。

インボイス制度導入後に与える免税事業者への影響

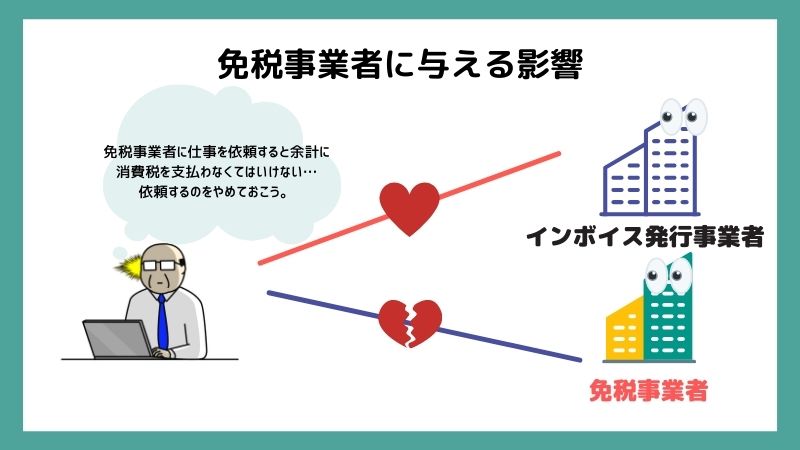

ただし、免税事業者は適格請求書発行事業者にはなれないと法律で決められているので、適格請求書を発行できません。

仮に免税事業者から消費税を請求されても、納める消費税額が控除の計算に使えなくなってしまいます。

そうなると、仕事を外部に依頼する事業者としては「消費税が控除として認められる課税事業者に仕事を依頼しよう」と考えるようになり、免税事業者には仕事の依頼をしなくなってしまうのです。

そのため、インボイス制度が導入されると免税事業者は消費税を請求しづらくなり、個人事業主の仕事が減る可能性も出てきます。

インボイス制度導入に向けて免税事業者が取るべき対処法

仕事が減るリスクを避けるためにも、免税事業者は以下のような対処法いずれかを選択するべきです。

- 課税事業者(適格請求書発行事業者)になる

- 免税事業者として活動を続ける

それぞれ詳しく解説していきます。

課税事業者(適格請求書発行事業者)になる

消費税の請求をスムーズなものにするためにも、免税事業者から課税事業者(適格請求書発行事業者)になることを検討しましょう。

課税事業者であれば、ば適格請求書の発行ができ、取引をした際の消費税額が控除の対象となります。

ちなみに、課税事業者への変更手続きは以下の書類を税務署に提出することで可能です。

- 消費税課税事業者選択届

- 適格請求書発行事業者の登録申請書

ただし、インボイス制度に間に合わせたいなら、2023年3月31日までに適格請求書発行事業者の登録申請をしなければなりません。

免税事業者として活動を続ける

課税事業者にならずとも、免税事業者のまま活動を続けるという選択肢もあります。

もし以下に該当する取引先と契約しているのであれば、そのまま免税事業者として活動していても問題はありません。

- 免税事業者に該当する個人事業主

- 免税事業者に該当するフリーランス

- 多くの免税事業者と取引をしている企業

- ブランド力があり、免税事業者であることが取引をしない理由にならない方(免税事業者だけど、他に変えがきかないから、是非取引したいと言われる方)

ただし、今後は事業拡大を狙って課税事業者との契約を増やしていく予定なら、課税事業者になることも検討した方が良いでしょう。

あくまで、今後の事業展開や現在契約をしている取引先に合わせて、課税事業者になるか免税事業者のままでいるかを決めることが大切です。

まとめ:個人事業主の消費税は税込?税抜?免税事業者の場合の請求は税込でする?税抜でする?

ここまで、個人事業主の消費税における会計処理の方法や税抜経理方式・税込経理方式の違い、免税事業者に訪れるリスクについてお話をしてきました。

改めてまとめると、個人事業主で免税事業者の場合は消費税を税込で計上し、請求書も税込みで請求して問題ありません。

また、個人事業主で課税事業者の場合は税込経理方式、もしくは税抜経理方式どちらかを選べます。

ただし、免税事業者の場合はインボイス制度の導入によって消費税が請求しづらくなり、個人事業主の仕事が減る可能性もあるので注意しましょう。

それでは。

★確定申告に役立つその他の記事はこちらから★

・個人事業主が自分で経理する方法(確定申告にむけて)

・経理がニガテな個人事業主向け!やさしいお金の管理方法

【売上】

・【確定申告に役立つ】売上はいつ計上すればいいの?

・補助科目を設定して経理作業をもっと便利に!売上げを見える化しよう!

【費用】

・経費でおとせないものって何?経費と間違えやすいものは?

・経費ってどの勘定科目をつかえばいいの?

【消費税】

・個人事業主の消費税はいつから払うの?

・請求書に消費税を含めていいの?売上に消費税はいれていいの?

・個人事業主の消費税は税込?税抜?免税事業者の場合の請求は?

【個人事業主ももらえる補助金】

・小規模事業者持続化補助金 一般型とコロナ特別対応型のちがいは?

・3分でわかる小規模事業者持続化補助金(一般型)