【税理士が教える】会社員の副業は、雑所得?事業所得にならない?判例も簡単解説

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

副業の売上が少額の場合は、基本は「事業所得」ではなく「雑所得」に該当すると考えています。でも、事業所得の方が節税のメリットが大きいので、事業所得にしたい方が多いです。

事業所得にした場合、税務署に目を付けられたりする?と気にされる方も多いです。

そこで、この記事では以下のことについて解説します。

- 副業の確定申告の所得区分 事業所得と雑所得の違い

- 事業所得にした方が節税ができてオトク

- 事業所得にするには『事業』である必要がある。そもそも『事業』とは?

- 事業所得か雑所得かで争った判例

- お小遣い稼ぎなら雑所得

- 会社員の副業の確定申告はいくらから必要?

- 副業の確定申告のやり方

この記事を読めば、自分が事業所得なのか雑所得かの判断基準がわかります。副業で確定申告が必要な場合、そのやり方も簡単に説明してますので、是非最後まで読んでみてくださいね!

こちらのメルマガでは会社員の方の副業の確定申告や本業の会社にバレない最新対策やお金をかけずに最短で収入の柱を作る方法などお役立ち情報を配信しています。

動画でも「副業は事業所得か雑所得か」という問題について判例をまじえて、簡単解説しています。

目次:気になるところだけ読む

副業をはじめると、確定申告をしなければならない

副業(ダブルワーク)で収入をえたら、必ず関係してくるのが『確定申告』です。

確定申告とは

1/1-12/31までを課税期間として、その期間の収入・経費・所得を計算して、国に納めるべき税額を決めるための手続きです。

副業(ダブルワーク)の事業所得と雑所得の違いが知りたい

まず、確定申告では、ご自身の売上や利益がつぎの10個の所得区分のどれかにあてはめます。

| 1:給与所得 | 6:利子所得 |

| 2:不動産所得 | 7:譲渡所得 |

| 3:事業所得 | 8:山林所得 |

| 4:配当所得 | 9:一時所得 |

| 5:退職所得 | 10:雑所得 |

副業は事業所得?雑所得?給与所得?

副業(ダブルワーク)のほとんどの場合、以下の3つに該当することになります。

| 1:給与所得 | パートアルバイトの場合 雇用契約が存在する |

|

2:事業所得 |

開業届を提出して個人事業主である 「事業」をおこなっている |

| 10:雑所得 | どこにもあてはまらないもの |

事業所得と雑所得の比較 事業所得の節税メリット

この記事の冒頭で、『事業所得の方が節税のメリットが大きいので、事業所得にしたい方が多い』と書きましたが、事業所得のメリットについてみてみましょう。

|

事業所得の メリット |

雑所得 | |

| 青色申告特別控除 | 最大65万円青色申告特別控除 ※青色申告のみ |

×適用なし |

| 少額原価償却資産の特例 | 30万円未満のPCや備品などを購入した場合、年間300万を限度として一括で経費にできる | ×適用なし |

| 専従者給与 |

家族に支払った給与を経費にできる ※青色と白色で適用要件・金額が違う |

×適用なし |

| 損失の繰り越し |

赤字を3年間は繰越すことができる (青色申告の場合) |

赤字でも所得金額がゼロとして扱われ、損益通算できません |

| 損益通算 | 事業所得で損失が出た場合、一定の方法で他の所得と通算することができます。 | ×適用なし |

順番にみていきましょう。

事業所得のメリット 青色申告特別控除

事業所得にするメリットとして、青色申告を選択すると(届出が必要)最大で65万円分の控除をうけることができます。これを青色申告特別控除といいます。

青色申告を適用を受ける場合の届の記載方法はこちら

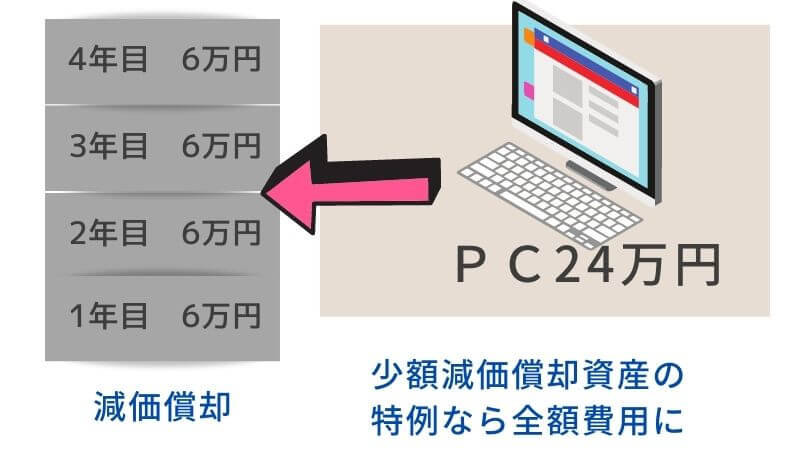

少額減価償却資産の特例で30万未満の減価償却資産を全額経費にできる

青色申告の適用を受ける個人事業主のみ適用がうけられます。通常、10万円以上の資産を購入した場合は、その資産によってきめられた耐用年数で減価償却します。

でも、青色申告の方で、少額減価償却資産の特例を受ける方は、30万円未満の資産を購入した場合年間300万円を限度として、全額を一括で経費にすることができます。

たとえば、PCを24万で購入した場合、原則はPCの耐用年数4年で費用化しますが、少額減価償却資産の特例を受けるときは、全額24万円が費用になります。

家族に対する給与を経費にできる 専従者給与

ご家族に対する給与を経費にすることができます。青色申告の場合と白色申告の場合で適用要件と金額が異なります。また青色申告の方が適用をうけるには、事前に届け出が必須となります。

※ご家族の勤務の実態があることは前提です。国税庁

損失の繰越又は繰戻が受けられる

赤字になった場合、損失を3年間くりこすことができ、翌年以降の黒字と相殺できるので、翌年以降の納税を減らすことができます。

一方前年に黒字で納付したが翌年赤字になった場合、一定の計算で前期に納税をした分を繰り戻して還付を受けることができる。

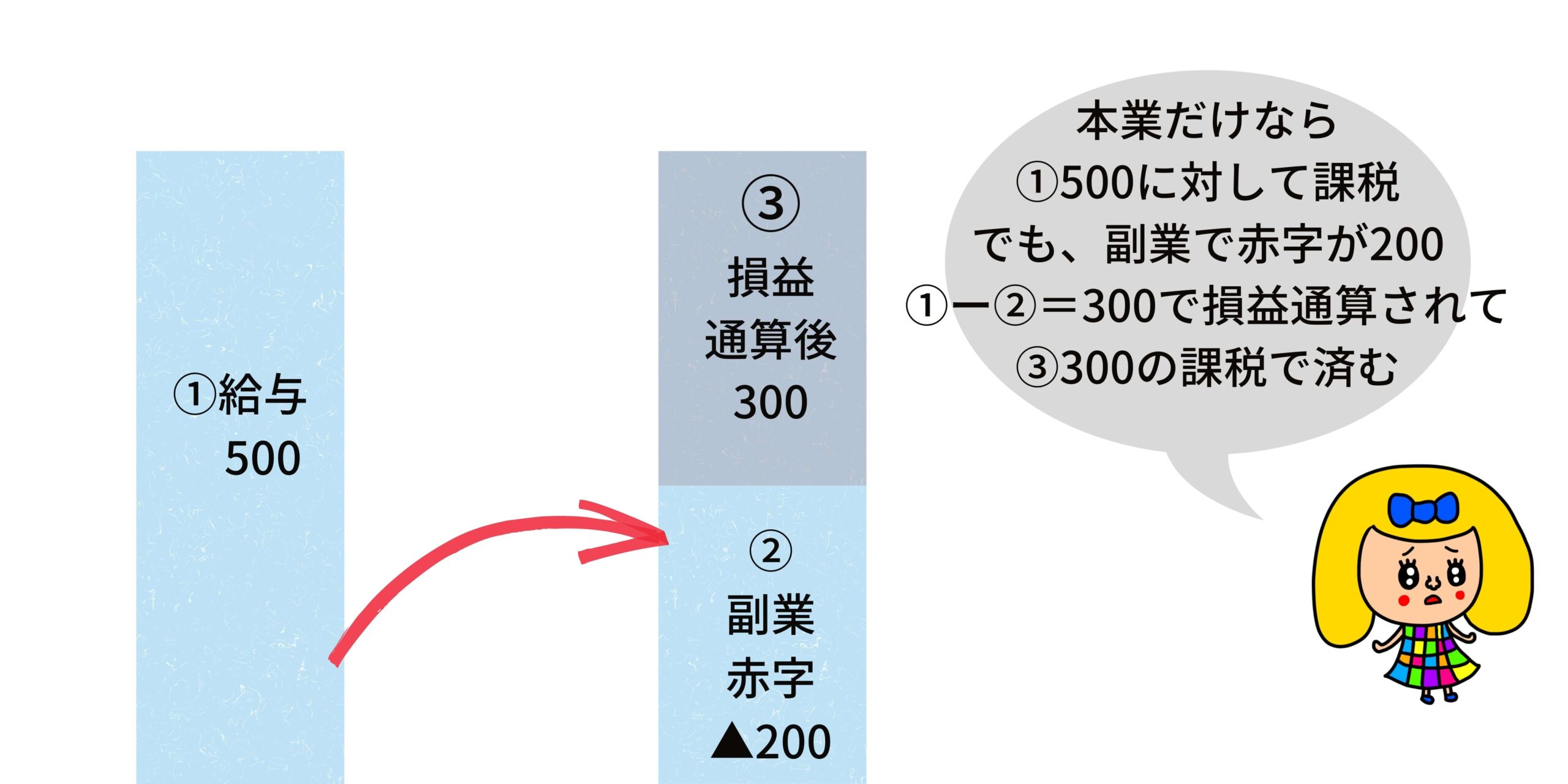

副業を事業所得にして損益通算する具体例

損益通算とはどういう仕組みか 副業で適用するとどうなるのかみてみましょう。

【事例】

- ①本業の給与だけだったら、所得(利益)500だった。

- ②副業の事業所得で費用を多くいれて、損(赤字)200をつくる

- ①-②=③に課税されるので、300に対して課税

②の副業の事業所得で赤字にすれば、全体の課税をへらすことができます。その結果本業の給与の天引されてた源泉所得税を還付うけることができる・・・のですが、この後触れる判例はいずれもこのやり方を否認したものになります。

なのでやたらと多くの経費を事業所得に計上して、損益通算で源泉の還付をうけるのはオススメしません。

事業所得と雑所得の判断基準

事業所得とは何でしょうか。

事業所得とは、次に列記した事業から生ずる所得(山林所得又は譲渡所得に該当するものを除く。)をいう(法27、令63)。

①農業、②林業及び狩猟業、③漁業及び水産養殖業、④鉱業(土石採取業を含む。)、⑤建設業、⑥製造業、⑦卸売業及び小売業(飲食店業及び料理店業を含む。)、⑧金融業及び保険業、⑨不動産業、⑩運輸通信業(倉庫業を含む。)、⑪医療保健業、著述業その他のサービス業、⑫上記のほか、対価を得て継続的に行う事業

事業所得の金額は、その年中の総収入金額から必要経費を控除して算定する。

「事業から」生ずる所得(利益)とありますね。でもこの『事業』って何か。事業からの利益が事業所得と書いてあるのですが、この『事業』については法律上どんなものかは明記されていません。

ちなみに雑所得は次のように記載されています。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも該当しない所得をいう。

所得税法35条

このように、事業所得と雑所得を区分しようと思っても、事業の定義がはっきりいないので、判断が難しく解釈に余地が残ってしまうのが現状です。

はっきりこの要件を満たすものが「事業」と法律できめてくれればいいのにと思うのですが、明記はされていません。

その場合、何を参考に判断をするかというと「過去の判例」です。2つの有名な裁判例をご紹介しますね。

事業所得か雑所得かを争った判例ですが、『いずれも事業所得ではない、雑所得である』 という判決になっています。

判例とご自身の状況を比較してみて、自分は「事業所得」「雑所得」なのかの判定の参考にして下さい。

副業の事業所得が認められないとされた判例

事業とは何か

判例を簡単に紹介する前に、最高裁は判決の中で、事業とは●●と定義している部分が大切がですの。ちょっと難しいですが、表の意味のところをみてから判例をみるとイメージは湧くかなと思います。

最高裁は①~⑤が「事業」としています。

|

判決 ポイント |

意味 |

|

①自己の計算と危険において独立して営まれている |

独立した自分の責任(リスクもとり)で行っている |

|

②営利性 |

ビジネスなのだから、利益求める |

| ③有償性 | 対価を得ている |

| ④反復継続して遂行する意思 |

何度も継続して売上費用が計上され、継続した取引が行われている |

| ⑤社会的地位 |

社会的な地位が客観に認められているか |

有名な判例1:事業所得でなく雑所得とされた判例 医師が副業で服飾レンタル業

【平成23年12月16日地裁判決です。雑所得であるという判決】

・勤務医が服飾レンタル業を『事業所得』として申告していた

・本業:給与収入 2,818万円

・平成17年の服飾レンタル業務は、収入47万円 経費654万円

・本業の給与と副業の事業所得のマイナスを相殺して、損益通算して、本業の給与から天引きされていた源泉所得税の還付を受けた

⇒服飾レンタル業が『事業所得に該当するのか』争われた判例です。裁判所の判決は、「事業所得には該当しない」というものでした。

事業所得ではないとされた理由は、下記の通りです。

- 服飾レンタル業の収入よりもはるかに多い服飾品の購入が行われている

- レンタル商品のサイズは、この医師にあうものしかない

- 顧客が少人数で、販路拡大の努力もされていない

- 服飾レンタルのために特別な店舗や事務所等が設置されているわけではない

- 給与収入が、収入の大半を占めている

- 本件服飾レンタルは多忙な医師業の合間の僅かな時間に行っている

つまり判決では、

利益追求もしない/看板など社会的に示すものもない/本業である医師業が大半の時間の隙間時間で行っている

ものは『事業』ではないから『事業所得』では申告ではない雑所得であるとされてしまったんですね。

有名な判例2:事業所得でなく雑所得とされた判例 ネイルサロン

こちらも、「雑所得」という判決になったネイルサロンの判例です。

【平成30年2月20日採決で、雑所得であるという判決】

・施術件数は平成24年1件/平成25年24件/平成26年33件

・経費は、平成24年73,036円 平成25年1,299,391円 平成26年2,304,703円

・本業の給与と副業の事業所得のマイナスを相殺して、損益通算して、本業の給与から天引きされていた源泉所得税の還付を受けた

判例①とよくにた理由で、事業所得ではないとされてますね。

・本業の勤務先に週5日従事していること

⇒精神的および肉体的労力は本業に影響がない程度の範囲

・本業からの給与収入が所得の大部分を占めていて、生活の資とされている。

⇒副業の収入だけでは生活していけない、本業のお給料をもとに生活している

・相当程度の期間安定した収益を得られる可能性も乏しい

⇒継続性や営利性がない

事業所得の副業例は?副業は事業所得で申告したい!

業種によって決まっているわけではありません。それぞれ、売上や利益 その副業にコミットする割合によりご自身で判断する必要があります。たとえば同じクラウドワークスでライターをしている人でも同じように副業でも、「事業所得」の場合と「雑所得」の場合があるわけです。

上記の判例の中での事業所得の基準を参考にそれぞれ判定することになります。

- 相当期間副業が継続できている

- 安定した収入が得られている

- 本業と同じくらいの時間や労力をかけて副業を行っている

「事業」の判定基準が法律の条文で明文化されているわけではないので、税理士によっても見解がちがうこともあります。

YOTUBEをみても、基本は雑所得だよと言っている方が大半ですが、「事業所得」と言っもの勝ち!!と言っている方も中にはいるし、ケースバイケースなのでどちらが正しい 間違っているということではないです。

副業の方が急増しているので、今後国の方針はどのようになっていくのだろうとは思いますが、今の段階での私の意見は、無理に「事業所得」で申告をするのはオススメしません。

お小遣い稼ぎ程度の金額は雑所得で申告をしましょう。帳簿も作成不要で処理が簡単で済むメリットもあります。

でも、開業届も受理されたし、まわりの人も去年やってみたけど、大丈夫だったって言ってるし・・・・

とか

って思っていないですか?そういう風に皆さん、仰ることが多いです(笑)。

申告書を受け取ってもらえたからといって、税務署があなたの出した書類について、精査して詳しい内容をチェックしているわけではないですよ。

大丈夫だったよ~!!って言ってるその人は、いままで税務調査をうけたことがある人ですか?税務署は膨大な件数を処理するわけですから、たまたま目に留まらなかっただけかもしれません。

提出した過去の確定申告書について、くわしくチェックされるのは、基本的には税務調査に入ったときで、まとめて最低3年分はチェックをうけることになります。その時に合理的な説明がつくようにしておくことが大切です。

会社員は年間の所得が20万円を越えた場合、確定申告が必要

会社員の副業で、確定申告が必要なケース不要なケースについてもおさせておきましょう。

会社員が副業で年間20万円を超える所得を得た場合、所得税の納税義務が発生するため、確定申告をしなければなりません。

所得とは

収入から支払った経費を差し引いた金額のことです。

したがって、副業で20万円を超える収入を得ても、経費などを差し引いた金額が20万円以下であれば、確定申告の必要はなくなります。副業が雇用契約に基づき「給与」でもらっている場合は、20万円は「収入」=「額面金額」が20万円以下でで判定します。

ただし、副業で得た所得が20万円以下の場合でも、納税義務が発生しないのは所得税のみです。住民税についてはきちんと納税しなければなりません。

副業で得た収入を確定申告するやり方とは?(雑所得で確定申告の場合)

副業で得た収入についてどのような確定申告をするのでしょうか? 以下のような手順で申告を行います。

- 副業で得た収入と経費の金額を調べておく。

- 本業の給与の源泉徴収票を入手する

- 確定申告書Aに給与所得と雑所得を入力

- 控除など(生命保険料控除 医療費控除など)がある場合は入力

- 確定申告書を税務署に提出

本業の給与の源泉徴収票は年末調整をした後に、会社から発行されるのを待ちましょう。医療費控除や住宅ローン控除、ふるさと納税の寄付金控除の適用を受けたい場合は、確定申告書の控除の欄に別途入力が必要になります。

→副業が事業所得の場合は、確定申告書Bを使い、雑所得の方は、確定申告書Aを使います。

自分で確定申告をする方法については、以下の記事で詳しく解説しています。

会社に副業がバレないように申告をする!

会社で副業されている方の中には会社に副業がバレないか不安かもしれません。ただ、会社に副業をやっていることをバレにくくする方法はあるのでご安心ください。

住民税は前年の所得をもとに計算されるので、会社が渡している給与に対しての住民税より、市区町村から届く住民税の通知が、明らかに高ければ、副業していることがバレてしまいます。

そこで、必ずやることは、副業の住民税の徴収方法を普通徴収にすること。普通徴収にした場合、副業で稼いだ収入にかかる住民税の通知書は会社ではなく、自宅に届きます。

| 普通徴収 |

|

|---|---|

| 特別徴収 |

|

したがって、会社にバレるリスクがかなり減るでしょう。

会社バレを防いだり、副業の相談を税理士にするメリットについては以下の記事で詳しく解説しています。

まとめ:副業の確定申告は雑所得か事業所得か?

事業所得か雑所得かという問題は、副業で1番ポイントになる問題です。全てのことを保守的にする必要はないですが、お小遣い稼ぎといえる金額であれば雑所得にしましょう。過去にいくつか判例もあるし、あえてリスクをとる意味は薄い気がします。

今は大丈夫でも、3年後税務署から「ほんとに事業所得ですか?」って問い合わせがあったり、調査があればさかのぼって、全部修正して所得税と延滞税を納付ってことになってしまうので。

副業を始める際のお悩みは、是非副業の相談を税理士にしてみてはいかがでしょうか。

じゃーまったね~!! Twitter フォロー嬉しいです!!。

Comment

メルマガ登録希望です。よろしくお願いします。