知識ゼロでもわかる 起業したら、すぐやるべきお金(税金)の手続きを教えて

こんにちは。税理士のよしむら ともこです。

個人事業主で起業したけど、今すぐにやらなきゃいけないお金の手続きってある?とよくきかれるので、まとめてみました!!

2つの手続きをした方が絶対おとくなので、しっかりよんでもらえたら嬉しいです。

起業したらマストな税金の手続きはたったの2つ

用意するのはたった2つの書類だけ!

起業したらするべきお金(税金)の手続きは、たった2つの書類を作って、管轄の税務署に提出するだけなんです。

- 開業届・・・事業をはじめたことを税務署に届け出をするもの

- 青色申告承認申請書・・・青色申告という方法で経理をするから、税金が安くなる方法で計算しますということを届出をする書類

いつまでに提出するの?

提出期限はつぎのとおりです。

開業届・・・起業した日(開業した日)から1か月以内

青色申告承認申請書・・・起業した日(開業した日)から2か月以内 青色申告書による申告をしようとする年の3月15日まで

青色申告は選択した方がいいの?

青色申告承認申請書は提出しないと、自動的に白色申告で計算をすることになります。白色申告だと税金上、有利な計算方法がとれなくなります。

でも、青色申告って難しいってきくけど?って心配しなくて大丈夫です。最近は会計ソフトが優秀なので(笑)。特にクラウド会計(freeeとかMFクラウドなど)や会計ソフト(弥生会計)あたりをいれて経理している方は、ソフトが自動的にしっかりした青色申告の帳簿の水準を満たした帳簿を作ってくれる仕組みになってます。

青色申告にするのが、絶対におすすめです。青色申告のメリットについては、次回くわしくかきます。ちなみに、青色申告のデメリットは基本的にはないです。起業した年は利益でないから、青色申告にしなくてもいいやという声をききますが、青色申告は起業した年だけではなく、その年以降の税金の計算を有利にしてくれます。

開業届をつくろう

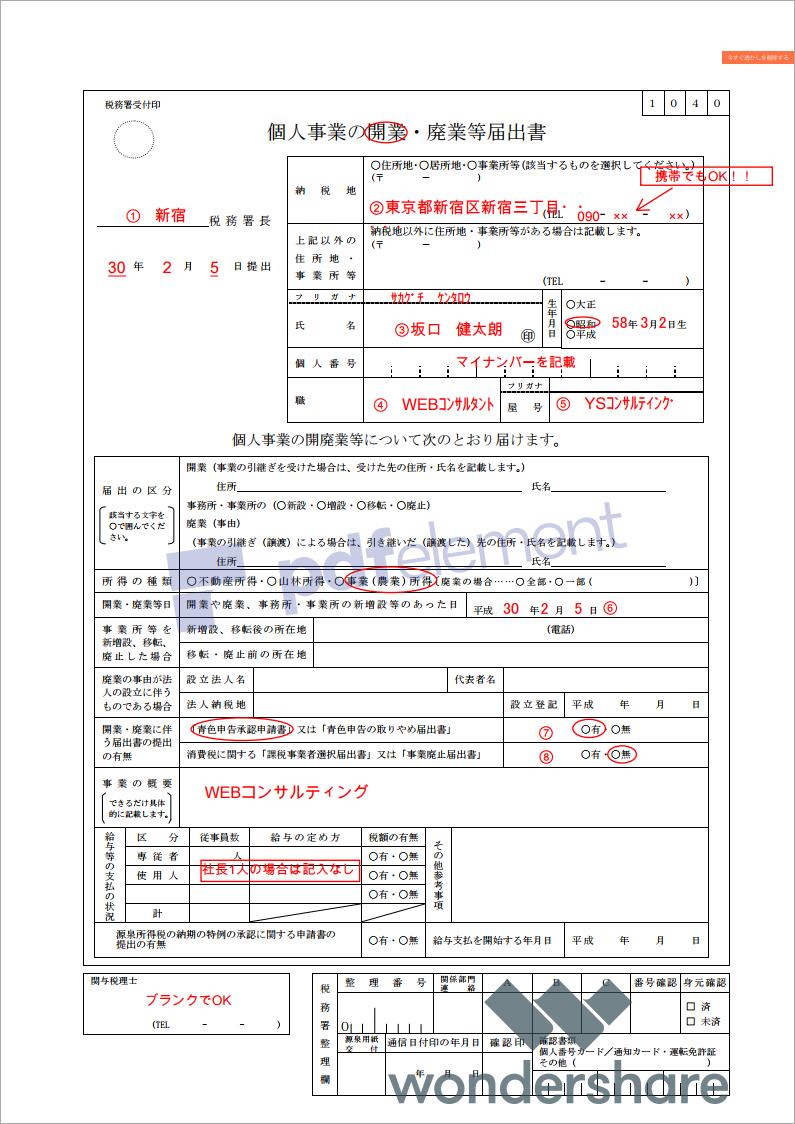

開業届の記入例

では、この2つの届出を出していないかたは、記載例をのせたので今、書いてしまいましょう。考えてかくような内容ではないので、今さっとおわらせてしまいましょう。ちなみに、必要以上に丁寧に書類の作成に時間をかけたり、きれいに書かなくても大丈夫。手書きでもOKです。

まず、国税庁のHPから無料で『開業届』がダウンロードできるので、印刷するかPDF入力の準備をしましょう。小うるさくて申し訳ないのですが(笑)あとまわしにするくらいなら、今手書きで済ませたことをお勧めします。手書きの方もたくさんいらっしゃいますよ。

↓↓↓ダウンロード↓↓↓

これが↓↓↓記入例です。なんとなく見ただけで、ざっと自分の情報を書けるような内容ばかりですよね。見本をみながら、赤文字の箇所で埋められる部分を記入してみてください。

開業届のチェックポイント

書けましたか?ほとんど細かい説明がいらないくらい簡単ですよね?

一応注意点だけ。(数字は、上の記入例の赤字の数字と一致します。)

①税務署名

近所の税務署名で正解とは限らないんです。実は、『納税地の所轄税務署』とうように決まりがあるんです。

納税地って何?かというと、、一般的には、住民票がある「住所」です。店舗や事務所などの「事業所」がある場合は、事業所を納税地にすることもできます。

住所、居所地、事務所、事業所のどれを納税地にするかきめたら、国税庁の公式サイトで税務署を調べて管轄の税務署名を記入しましょう。

②納税地

①の税務署を住民票の管轄の税務署にした場合は、住民票の住所を書いてください。事務所の所在地の管轄の税務署にした場合は、その所在地を記入してください。

③名前

名前とフリガナを記入します。印鑑は、個人の印鑑でも屋号の印でもいいです。実印である必要はなく、認印でOKです。

私は、坂口健太郎さんの顔が好みなので、お名前をちょっとお借りしてしまいました。。。

④職業

ご自身の名乗っている職業を記入してください。対外的に通じればよくて、特にきまりがあるわけではないので、あまりこだわらなくて大丈夫です。

⑤屋号

現時点で決まっていれば、記入しましょう。まだ決めてなければ、開業届はブランクのままで提出して問題ありません。

⑥開業・廃業日等

事業を開始した日を記入しましょう。

⑦青色申告承認申請書

青色申告を選択する場合には、「青色申告承認申請書」の有に〇をつけましょう。

⑧消費税

特に消費税に関する手続きをしていなければ、「無」に丸です。「有」は特殊なケースを選択する場合です。何もしてなければ無でOK。

所得税の青色申告承認申請書をつくろう

国税庁のHPから無料で所得税の青色申告承認申請書がダウンロードできますので、印刷するかPDF入力の準備をしましょう。

↓↓↓ダウンロード↓↓↓

国税庁の所得税の青色申告承認申請書のPDFはこちらから

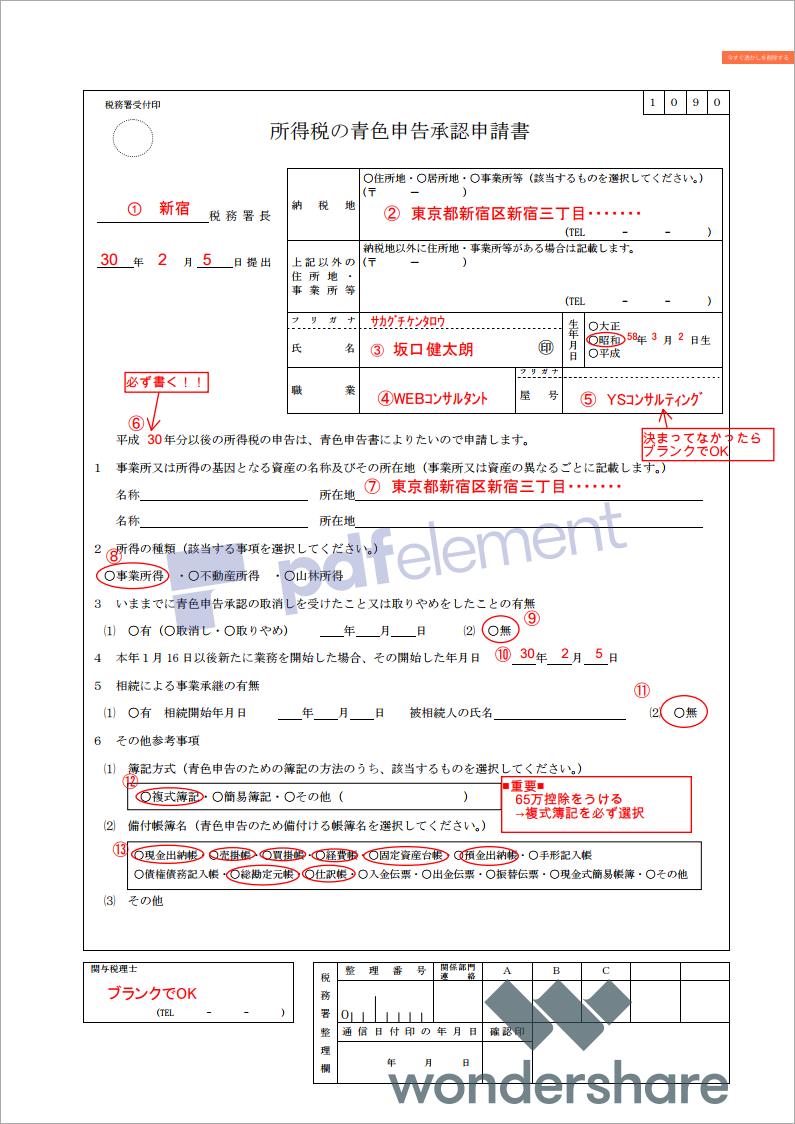

これが↓↓↓記入例です。

絶対提出した方がいい2つの書類の作成はこれでおしまいです。

では、記入例を見ながら、赤字の箇所を記入してみてください。

所得税の青色申告承認申請書のチェックポイント

これも簡単でしたね?

一応ポイントだけ。

①税務署名

開業届の作成で記入したご自身の住所か事業所などの所轄の税務署を書いてくださいね。

②納税地

①の税務署を住民票の管轄の税務署にした場合は、住民票の住所を書いてください。事務所の所在地の管轄の税務署にした場合は、その所在地を記入してください。

③名前

名前とフリガナを記入します。印鑑は、個人の印鑑でも屋号の印でもいいです。実印である必要はなく、認印でOKです。

私は、坂口健太郎さんの顔が好みなので、お名前をちょっとお借りしてしまいました。。。

④職業

ご自身の名乗っている職業を記入してください。対外的に通じればよくて、特にきまりがあるわけではないので、あまりこだわらなくて大丈夫です。

⑤屋号

現時点で決まっていれば、記入しましょう。まだ決めてなければ、開業届はブランクのままで提出して問題ありません。

⑥平成○○年分以降の所得税の申告は、青色申告書によりたいので申請します

ここの年度はかならず書いてくださいね。

たとえば、平成30年3月1日に開業⇒開業から2か月以内に届出を出していれば、〇〇年度は、30年分にあるので必ず30と記入します。

⑦事業所又は所得の基因となる資産の名称及びその所在地

住所が1か所の方は、本社/本店の住所を記入します。2か所以上店舗がある場合は、「〇○ 恵比寿店」のような書き方で記入します。

⑧所得の種類

サラリーマンの副業で不動産投資をやっている方は不動産所得、その他に山林所得に該当する人以外は事業所得を選択してください。

ただし、副業でアフィリエイトなどをやっている方は、自分は事業所得に該当するか、税務署から事業と認められる水準かを確認した方がいいです。

(事業所得と認められる水準については、また別の記事でかいてみます。)

⑨いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

ここは、今回はじめて起業した方は「無」を選択してください。

⑩本年1月16日以降新たに業務を開始した場合、その開始した年月日

開業届に記載した開業日を記入しましょう。

⑪相続による事業承継の有無

相続によって、ご家族の事業をついだ場合でなければ、「無」を選択してください。

⑫簿記方式

ここは、大切です。

青色申告で65万控除を受けるには、「複式簿記」に〇をします。

⑬備付帳簿名

65万控除を受けるには、現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳・総勘定元帳・仕訳帳に〇をしておきます。

まとめ

これでおしまい!!長かったけどでもこれでバッチリなはずです。

ここまで用意できたら、提出期限(開業から2か月以内)に間に合うように、税務署に必ず提出しましょうね。

それでは。