【インボイス制度と個人事業主の関係性】課税事業者になる?免税事業者のまま?

結論、消費税を納める個人事業主(課税事業者)であれば、税務署へ申請・登録をして適格請求書発行事業者になる必要があります。

一方で、消費税の納税義務が免除されている個人事業主(免税事業者)であれば、制度導入によって仕事が減るという可能性もあるので注意しなくてはいけません。

本記事では、インボイス制度と個人事業主の関係性や導入後に与える影響について詳しく解説していきます。

目次:気になるところだけ読む

インボイス制度と個人事業主の関係性

この章では、インボイス制度と、個人事業主との関係性について解説していきます。

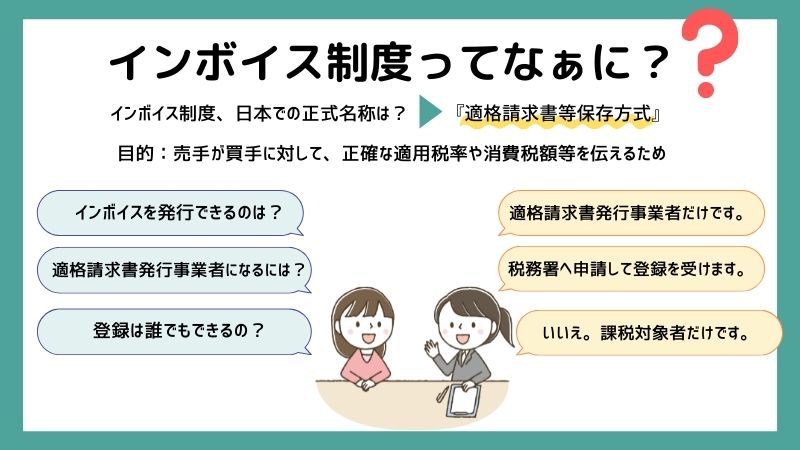

インボイス制度とは?

インボイス制度とは、「企業と企業(または個人)の取引における消費税額や適用税率を正確に把握することを目的とした制度」を意味します。

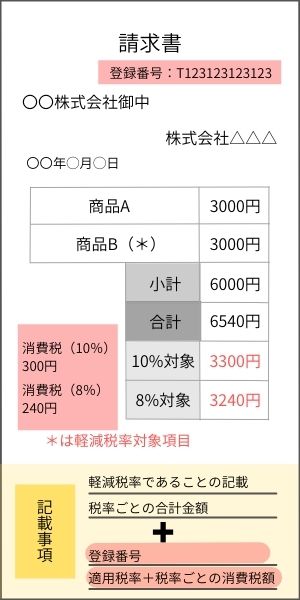

正式名称は『適格請求書等保存方式』と言い、制度が導入されると消費税の仕入税額控除を受ける際に「適格請求書(別名:インボイス)」の保存が必要となるのです。

インボイス制度は2023年10月1日から開始予定となっており、制度が導入されたら税務署に適用税率や消費税額を正確に伝えなくてはいけません。

請求書に書くべき項目も増え、具体的な数値を記載してインボイスを発行する必要性が出てくるので、今のうちに準備を進めておく必要があると言えるでしょう。

消費税と個人事業主の関係性

先述したように、インボイス制度とは消費税額や適用税率の把握をするために設けられる制度です。

そのため、消費税の納税をしている個人事業主(課税事業者)の場合は、制度導入に向けて対策が必要となります。

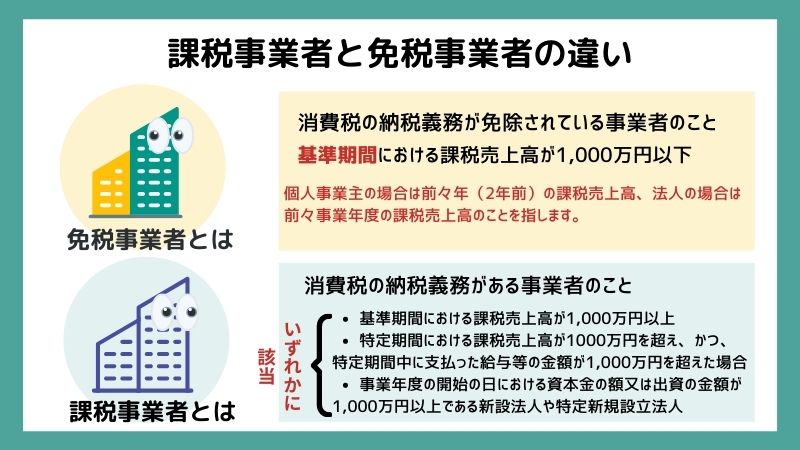

課税事業者に該当するのは以下の個人事業主のみです。

- 基準期間の売上が1,000万円以上ある

- 『消費税課税事業者選択届出書』を提出をし、自ら課税事業者でいることを選らんでいる

上記に当てはまらない個人事業主は、免税事業者として振り分けられます。

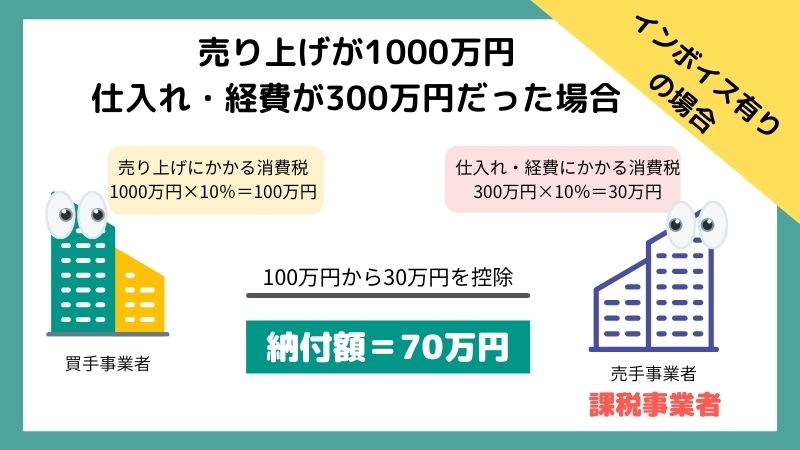

また、課税事業者は自社の売上から一時的に受け取った消費税額を納付しますが、仕入れにかかった消費税額は差し引いて納税することが法律で認められています。(仕入税額控除)

例えば、「売上額から計算した消費税」が100万円とし「仕入れ額から計算した消費税が30万円」だった場合、差額の70万円を納付すれば問題ないという意味合いです。

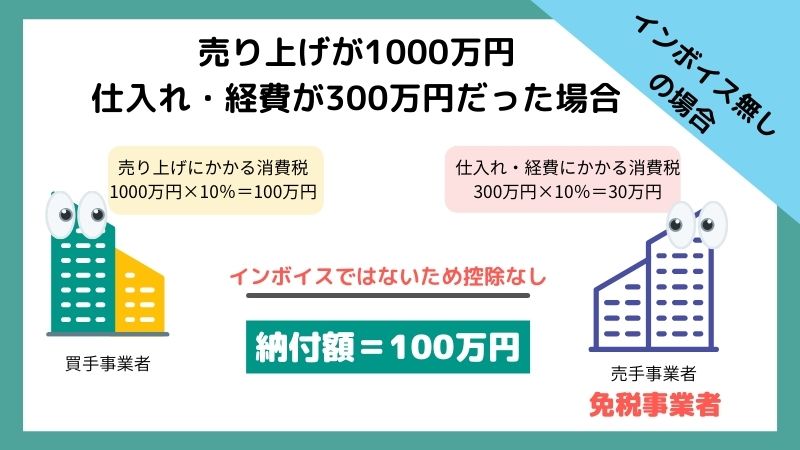

一方で、免税事業者と取引をしたとして「仕入れ額から計算した消費税が30万円」だったとしても、インボイスの発行ができず『控除なし』となってしまうので100万円の納付が必要となります。

インボイス制度の導入後に与える個人事業主への影響

次に紹介するのは、インボイス制度が導入された後に与える個人事業主への影響についてです。

個人事業主は主に課税事業者と免税事業者に振りわけられますが、制度導入後に与える影響はそれぞれ異なります。

ほとんどの個人事業主は免税事業主に該当しますが、それぞれどのような影響を与えるか詳しく見ていきましょう。

個人事業主が課税事業者の場合

課税事業者に該当する個人事業主の場合、インボイス制度導入後は適格請求書の発行・登録が義務付けられるので注意しなくてはいけません。

また、適格請求書発行事業者として登録をする必要があるだけでなく、以下の対応が求められます。

- 適格請求書を交付できるようにしておく

- 交付した適格請求書をコピー・保存

もしインボイス制度が導入された場合、取引先から適格請求書(インボイス)を要求される機会が増えていきます。

個人事業主が免税事業者の場合

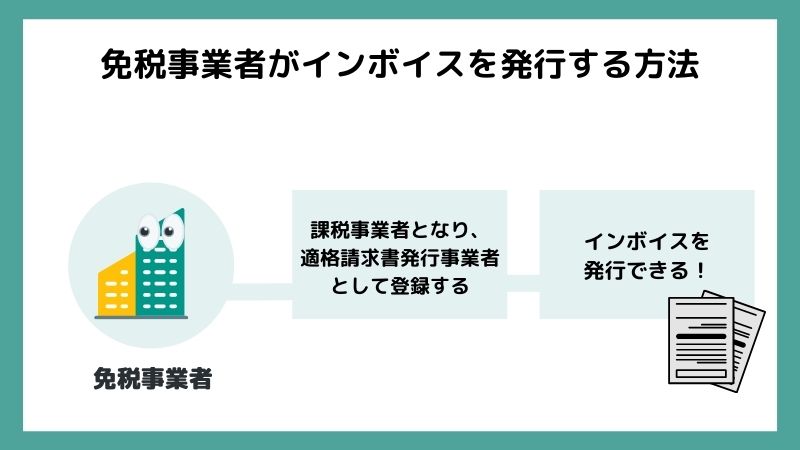

インボイス制度は消費税を納付する個人事業主(課税事業者)に関係する制度なので、免税事業者に該当する個人事業主に求められる対応は特にありません。

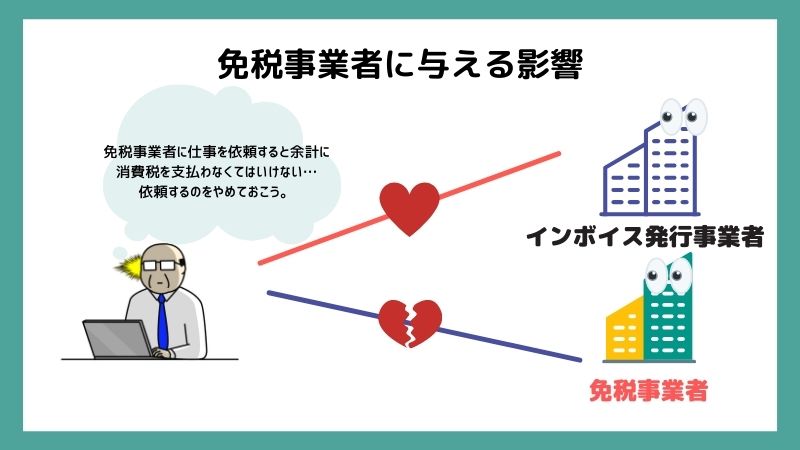

ただし、免税事業者は適格請求書(インボイス)の発行ができないので、消費税額が控除の計算に使えなくなります。

そうなると、仕事を外部に依頼する事業者としては「消費税が控除として認められる課税事業者に仕事を依頼しよう」と考えるようになり、免税事業者には仕事の依頼をしなくなってしまうのです。

インボイス制度が導入されると免税事業者として活動している個人事業主の仕事が減る可能性も出てきます。

インボイス制度に向けて個人事業主が取るべき対処法

すでに課税事業者に該当する個人事業主であれば、適格請求書発行事業者の登録を済ませれば問題はありません。

ただし、個人事業主のほとんどは免税事業者であることから、インボイス制度導入に向けて以下の対処法いずれかを選択する必要があります。

- 課税事業者(適格請求書発行事業者)になる

- 免税事業者として活動を続ける

それぞれ詳しく見ていきましょう。

課税事業者(適格請求書発行事業者)になる

インボイス制度導入にあたって、取引先との契約解除を避けたいのであれば、課税事業者(適格請求書発行事業者)になることを検討しましょう。

もし免税事業者だったとしても、以下の書類を税務署に提出すれば課税事業者になれます。

- 消費税課税事業者選択届

- 適格請求書発行事業者の登録申請書

適格請求書発行事業者になれば適格請求書の発行ができ、取引をした際の消費税額が控除の対象となります。

期限を過ぎると、適格請求書の発行が翌事業年度からしかできなくなるので注意が必要です。

免税事業者として活動を続ける

もう1つの選択肢は、そのまま免税事業者として活動を続けることです。

インボイス制度が導入されたとしても、以下に該当する取引先と契約を進めているなら無理に課税事業者になる必要はありません。

- 免税事業者に該当する個人事業主

- 免税事業者に該当するフリーランス

- 多くの免税事業者と取引をしている企業

- ブランド力があり、免税事業者であることが、取引をしない理由にならない方(免税事業者だけど、他に変えがきかないから、是非取引したいと言われる方)

ただし、新規事業を展開していく予定で課税事業者との契約を増やす予定なら、課税事業者になることも検討した方が良いでしょう。

まとめ

インボイス制度と個人事業主の関係性や与える影響、個人事業主に迫られる選択肢について解説していきました。

消費税を納める個人事業主(課税事業者)なのであれば、税務署へ申請・登録をして適格請求書発行事業者になる必要があります。

一方で、消費税の納税義務が免除されている個人事業主(免税事業者)であれば、制度導入によって仕事が減るという可能性もあるので、あえて課税事業者になるなどの対処をしていかなくてはいけません。

ぜひ本記事を参考に、インボイス制度に向けた準備を進めてみてください。

個人事業主や副業の方が法人化にむけて、売上Upと利益Upし、長くつづく経営の土台を作りたい方は是非、こちらの無料メルマガに登録お願いします!!