個人事業主の法人化のタイミングの売上利益の目安を徹底解説!メリット&デメリットは?

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

個人事業主(フリーランス)の方は、ある程度の売上が立つようになったタイミングで、法人化を視野に入れますよね。

というご相談が多いです。そこでこの記事では、個人事業主と法人の有利不利のラインをはっきり示しながら、法人化のメリットデメリットについて解説します!

ビジネスを真剣に必死に取り組んでいらっしゃる方なら、将来的に法人化したいと考えている方も、法人経営に憧れている方も、ぜひ参考にしてみてくださいね。

法人化・・・個人事業主として事業をおこなっている人が、法人(一般的には、株式会社)を設立して、個人事業主から法人へ引き継いだビジネスを行っていくこと。

法人化にむけて、法人化しても長く続くビジネスの土台を創る 攻めと守りの視点から税理士の伴走+オンラインプログラムはお金の不安解放プログラムだけ!!

※お金の不安解放プログラムは税理士よしむらともこの登録商標です。

目次:気になるところだけ読む

法人化するタイミングの目安は所得(≒利益)500万から!!ポイントは所得税と法人税の税率の差にあり

法人化(法人成)した方が有利か不利というのは、「法人税と所得税の税率の差」が最大のポイントです。

これは所得税が所得があがれば、税率もあがる「累進課税制度」だからです。

【A:所得税の税率表】

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※引用:国税庁所得税の税率

【法人税の税率表】

| 課税される所得金額 | 法人税率 |

|---|---|

| 800万円以下 | 15% |

| 800万円超 | 23.20% |

ですので表を比較し、所得税の税率よりも、法人の税率の方が低いゾーンにいる方は、法人化した方が有利になってくることが多いです。

「売上から必要経費・各種控除を差し引いた金額≒利益」である点に注意してください!

消費税が課税事業者になるタイミングで法人化を検討する方も?!

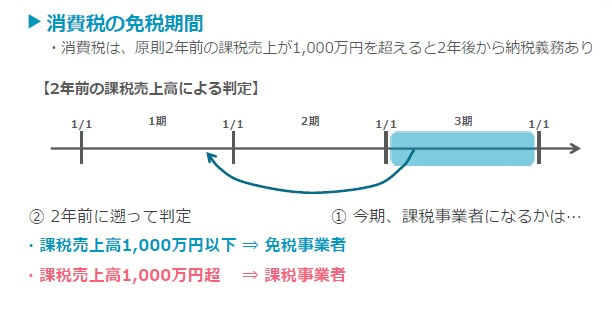

消費税を納めるか納めなくてよいかということも法人化に関係あります。まず、どんな方が消費税を納めることになるのかから簡単にご説明します。

個人事業主が消費税を納めるのは、原則2年前(暦年)の課税売上が1,000万円を超える場合

消費税は、原則2年前の売上が1,000万円を超えると2年後から納税義務があります。図を使って確認していきましょう。

図の①3期(個人事業主3年目)に課税事業者(消費税を納める義務のある人)になるかは

②の2年前に遡って判定をします。

・①の1期の課税売上が1,000万円を超える場合は、2年後の3期は課税事業者

・①の1期の課税売上が1,000万円以下である場合は、2年後の3期は免税事業者

という結果になります。※特定期間の判定はここでは割愛します。

・課税事業者は、消費税を納める義務のある人

・免税事業者は、消費税を納める義務のない人

課税事業者になり、消費税を納める場合の消費税額の負担はどれくらい?

課税事業者になった場合、消費税はどれくらい納めることになるでしょうか。納める消費税は下記の計算式で計算します。

①売上で受け取った消費税 -②仕入れや経費で支払った消費税=③納付する消費税

⇒この計算式で具体例を当てはめてみると

①税抜10,000円の消費税1,000円 ②税抜1,000円の消費税100円=③900円を納める

ということになります。この場合は、数字が小さいのでピンとこないかもですが、消費税を納めるのと納めないのでは、税金の負担の重さが全然が違ってきます。

消費税を納める義務のある個人事業主が法人化をするとどうなる?

そこで、法人化すれば2年間は、課税免税の判定をする2年前の期間が存在しないため消費税納付が免除されます。

・個人も法人も設立2年間は、2年前の売上は存在しない

・個人事業で2年間 法人で2年間 消費税が免除

つまり、個人事業主になってからの2年間と法人になってからの2年間は免税事業者とすることで消費税の負担を抑えることができます。

まとめ:法人化の検討タイミング

ここまで2つのタイミングで法人化を検討してみようということでした。

まとめると、節税のメリットが大きくなることの多い、次のタイミングを目安に法人化を検討するのがオススメです。

- 課税所得が500万円を超えてくるタイミング

- 課税売上高が1,000万円を超えるタイミング

知っておきたい!その他の法人化のメリット

ここまで税率や消費税の面に注目して法人化のタイミングの目安を解説してきました。つぎは、法人化によるメリットについてご説明します!!またメリットだけでなく、デメリットもあります。

ここからは知っておきたい法人化のメリット&デメリットを解説するので、法人化のタイミングを見極めるときの参考にしてくださいね。

法人化のメリットは大きく8つ

法人化のメリットは次の8つです。

- 役員報酬を経費(損金)にできる

- ご家族に対する給与を経費(損金)にできる

- 出張手当が経費になる

- 退職金などの節税の幅が広がる

- 生命保険を活用して節税ができる

- 赤字の繰り越し期間が個人事業主よりも長い

- 社会的信用を得やすい/採用活動が有利になる(従業員の雇用がしやすい)

ひとつひとつみていきましょう。

法人化のメリット1_役員報酬が経費(損金)にできる

法人化のメリット2_ご家族に対する給与を経費(損金)にできる

法人化のメリット4_出張手当を経費(損金)にできる

法人化のメリット5_退職金などの節税の幅が広がる

法人では「退職金規定」というものを社内規定として設ければ、役員や勤務しているご家族に対しても「退職金」を払うことが可能になります。

個人事業主は事業主や専従者(ご家族で勤務されている人)に対しての「退職金」は認められていません。ですので、ご自身で退職後に備えて、準備していく必要があります。

退職金は、所得税法上の「退職所得」に該当するのですが、税金がとても優遇された計算構造になっています。退職金にかかる税金は、下記の表の「退職所得控除額」を勤続年数に応じて、差し引いてよいというきまりになっているので他の所得に比べて、非常に税金が優遇されています。

参考までに退職金の税金の計算例をのせておきますね。

退職所得の税金の計算式

退職所得の金額=(退職金の金額-退職所得控除額)×1/2

※この退職所得控除額や1/2が退職金の税額を計算する際に適用されるので、他の所得に比べて税金が優遇されています。

退職所得控除額の計算の表

| 勤続年数(=A) | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × A (80万円に満たない場合には、80万円) |

| 20年超 | 800万円 + 70万円 × (A – 20年) |

例)退職金は1,200万円で勤続年数は15年だとすると、40万円×(勤続年数)=40万円×15年=600万円で退職所得控除を計算します。

退職所得=(1,200万円-600万円)×1/2=300万円

所得税300万円×10%-97,500円=202,500円

復興特別所得税 202,500×2.1%=4,252

合計206,752円

※この他にも住民税がかかります。

法人化のメリット6_医療保険や生命保険を活用して節税ができる

個人事業主では、生命保険や医療保険を経費にすることはできません。個人事業主でも確定申告で生命保険料控除をとることができますが、年間で最大12万円のみですので、節税メリットは大きいとはいえません。

でも、法人で生命保険に※一定の要件のもと加入すると、保険料を一部費用にすることができます。一定の要件とは、受取人が法人で、契約者が経営者などと細かい決まりがあります。

また、保険契約により費用になる割合は異なります。ただし、税制改正によりメスが入り以前より法人の保険を使った節税のお得感はずいぶんと減りました。

法人化のメリット7_赤字の繰り越し期間が個人事業主よりも長い

法人化のメリット8_社会的信用を得やすい/採用活動が有利になる

税金面以外のメリットとしては、個人事業主よりも法人のほうが社会的信用を得やすい点が挙げられます。法人というだけで取引先の幅が広がりますし、融資だけでなく出資を募ることもできるので、事業の成長を加速させられるでしょう。

どんな状況で信用力が得やすくなるかというと、取引先/金融機関/営業先/採用活動などです。事業の拡大や雇用をするための器のようなものが、法人の方が明確です。

そのため、当然個人事業主より法人の方が、優秀な人が集まりやすいです。ただし、作家や芸能人などの個人の名前で仕事がくるようなケースは、法人でなくてもあまり関係がないこともあります。個人のブランド力で仕事をしているようなケースですね。

知っておきたい!法人化のデメリット

法人化には、以下のようなデメリットも考えられるため注意が必要です。

- 会社設立の費用がかかる

- 会計処理が難しく、税理士費用がかかる

- 社会保険料の負担が大きくなる

- 赤字が出ても法人住民税を納めなければならない

まず法人設立するだけで、定款の認証手数料や登録免許税などの費用が数万円~数十万円かかります。

また税目が増えるのと、申告書の作成なども個人事業に比べて難しくなるので、税理士などの専門家をつける必要性が出てくるでしょう。所得税の確定申告書って見様見真似でできてしまう方もいらっしゃる方と思いますが、法人税は所得計算が結構難しいので知識のない個人が自分で作成するのは、相当ハードルが高いです。

今まで自分で記帳や確定申告などの経理処理をしていた方は、税理士費用を見積りましょう。法人の方が税目が多いので、税理士や会計士の報酬は個人事業主よりも上がることが一般的です。売上規模によりますが、大体年間30万くらいからが相場かなと思います。

ほかにも社会保険料を負担しなければならない、赤字の年も法人住民税を納めなければならないなど、法人化すると個人事業主にはない出費が発生します。

メリットだけに注目して法人化すると後悔してしまう可能性もあるため、これらのデメリットを理解したうえで慎重に判断しましょう。

法人化のデメリットについてさらに詳しく知りたい方はこちらの記事を是非お読みください。

まとめ:法人化のタイミングの目安は節税・事業メリットの両面から考えよう

税制メリットから考える、法人化のタイミングの目安は次のとおりです。

- 課税所得が500万円前後になるタイミング

- 課税売上高が1,000万円を超えるタイミング

ただし税金以外の面でも考慮すべきポイントはいろいろあります。

そのため、この記事で紹介した法人化のメリット&デメリットを踏まえ、総合的に「事業へのメリットが大きい」と判断できたタイミングで法人化するのがおすすめです。

最後に:法人化は目指すべきなの?という個人事業主やフリーランスの方へ

最後にこれは、私の個人的な意見です!!よくフリーランスの方から「法人化って目指すべきなの?」ときかれますが、

目指すべきです。ステージアップを目指して経営した方が絶対楽しいですし!!ビジネスが軌道にのり、売上や利益が伸びたら、世の中に貢献できる範囲も広がっているってすごく素敵なことだと思いますし!!

ただし、今はそんなに売上も利益もないのに、形から法人にしようというのは、あまりオススメはしません。取引先などとの契約で法人であるメリットが大きい場合などの例外もありますが、まだ売上も利益もしっかりした土台がないうちから法人にしてしまうと、専門家に払う報酬も増えるし、社会保険料の負担もきついし・・・お金の負担が苦しくなります。税目も個人事業より多いので、事務作業も増えます。

私のサービスには、個人事業主の方が法人化にむけて、売上Upと利益Upし、長くつづく経営の土台を一緒に作るのための「お金の不安解放プログラム」があり、とても好評です。

こちらの無料メルマガに登録していただくと、法人化にむけて、考えていくこと。事業を伸ばすために必要なことなどを動画で解説しています。

税理士/起業の専門家 よしむら ともこ Twitterフォローお願いします。