インボイス制度により請求書はどう変わる? 発行するために何をすればよいか解説

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

2023年10月からはじまるインボイス制度がはじまります!

そのため、課税事業者としてインボイスの発行を考えている方もいるでしょう。ただ、

と考える方も多いのではないでしょうか?

そこで、この記事では以下のことについて解説します。

- これまでの請求書との違い

- インボイスを発行するための準備

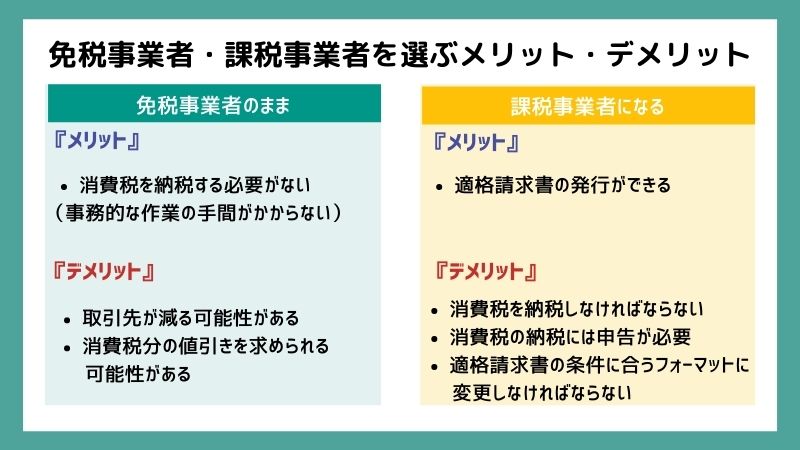

免税事業者と課税事業者のメリットおよびデメリットを簡単にまとめるとこんな感じ。本記事でさらに詳しく解説していきますが、この記事を読めば、インボイス制度がはじまる前に、課税事業者になるかどうか判断できるようになります!

個人事業主や副業の方が法人化にむけて、売上Upと利益Upし、長くつづく経営の土台を作りたい方は是非、こちらの無料メルマガに登録お願いします!!

そもそも課税事業者?免税事業者?の判定がわからない方は消費税の初歩的なまとめからどうぞ

目次:気になるところだけ読む

インボイス制度の導入により請求書が変わる

2023年10月1日よりインボイス制度が導入されます。インボイス制度とは、 課税事業者が仕入税額控除を正確に計算するためにできた新しい制度です。

インボイス制度の導入は、個人事業主や法人など取引を行っている方に大きな影響があるといわれています。制度導入により、これまで発行していた請求書と何が変わるのか見ていきましょう。

2023年9月30日までは請求書等保存方式や区分記載請求書のみが採用される

取引先と取引をする際には、請求書を発行する必要があります。

2019年10月の消費税増税前までは請求書等保存方式が採用されていました。

しかし、2019年10月以降は区分記載請求書等保存方式が適用開始となりました。なぜなら、軽減税率により消費税が8%と10%にわけられているからです。

| 請求書等保存方式の記載事項 |

|

|---|---|

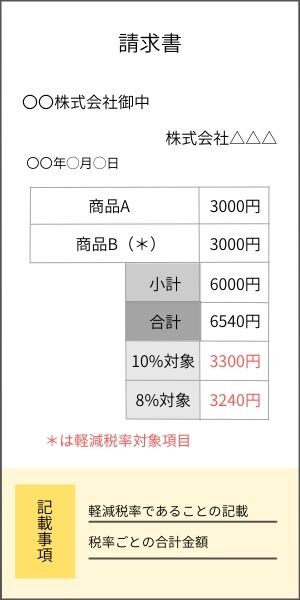

| 区分記載請求書等保存方式で追加される記載事項 |

|

そのため請求書等保存方式と比較すると、2つ記載事項が増えました。

インボイス制度導入により適格請求書等保存方式が加わった

2019年に軽減税率が適用されたことにより、複数の税率が適用されたため、消費税の計算が複雑化してしまいました。

そこで、複雑な計算によるミスを防ぐ目的により、インボイス制度が導入されることになったのです。

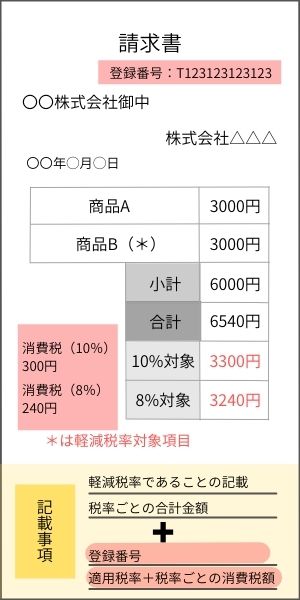

インボイス制度が導入後に使われる請求書は適格請求書と呼びます。適格請求書には従来の区分記載請求書等保存方式の内容以外に、以下の事項を加えなければなりません。

- 適格請求書発行事業者の登録番号

- 税率ごとに区分して合計した消費税額等(消費税額および地方消費税額の合計額)

つまり、インボイス制度導入後は、これまでの請求書よりも記載事項が多くなるので注意してください。

なお、インボイス制度のメリットやデメリットについては、以下の記事でくわしく解説しているのでぜひ参考にしてみてください。

請求書発行のための準備とは?

免税事業者は適格請求書を発行できません。 適格請求書を発行するためには課税事業者になった上で以下の準備を行う必要があります。

- 2023年3月31日までに登録申請書を提出する

- 新たなインボイスが発行できる経理システムを整える

現時点で免税事業者の方は、なるべく早いうちに準備をしておきましょう。

1.2023年3月31日までに登録申請書を提出する

適格請求書の発行をするためには適格請求書発行事業者にならなければなりません。そのためには、国税庁のホームページから登録申請書を取り寄せて、記入後提出する必要があります。

インボイス制度が始まる2023年10月1日から適格請求書を発行するためには、遅くとも2023年3月31日までに準備をしてください。

この期間を過ぎた場合、請求書を発行できる時期が遅れてしまうので注意が必要です。

2.新たなインボイスが発行できる経理システムを整える

インボイス制度が導入されるのは2023年10月1日です。それまでに新しいインボイスを発行できる経理システムを整えておく必要があります。

必要な事項さえ記載されていれば手書きでも問題ありません。

そして、 仕入税額控除が認められるためには、帳簿や適格請求書およびその控えを7年間保存する必要があります。請求書を発行した側だけでなく受け取った側も同じく保存の義務があるので注意が必要です。

インボイス制度導入後は、課税事業者と免税事業者の両方と取引が発生するケースも想定しておきましょう。

両方の事業者と取引をしている場合、仕入税額控除の計算に使う書類とそうでない書類を分けて管理する必要があります。

なお、小売業のように不特定多数の方へ販売をする業種では、インボイスの代わりに以下のの記載事項が省略された適格簡易請求書が利用できます。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)

- 税率ごとに区分した消費税額等又は適用税率

通常の適格請求書とは違い、請求書を受け取る事業者の氏名又は名称を省略できるのが大きな違いです。

現在免税事業者の場合は課税事業者になるかどうか決める

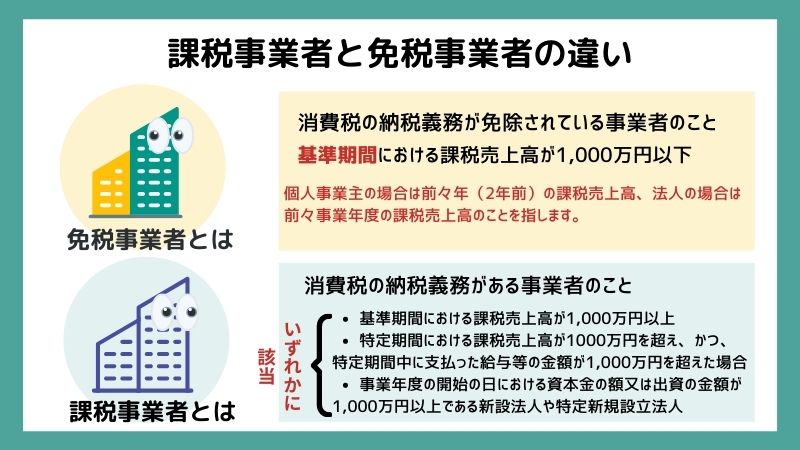

現在免税事業者の場合は、課税事業者になるかどうか決める必要があります。

免税事業者が、売上が1,000万円を超えない限り消費税の支払いをする必要がありません。

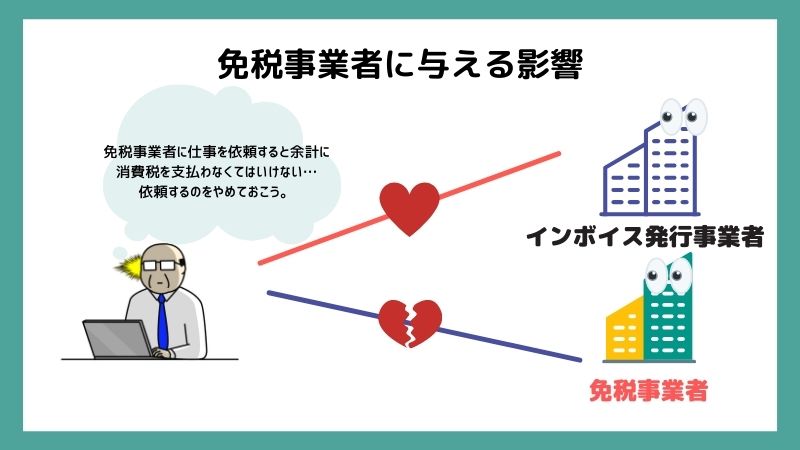

しかし、仕入税額控除を利用したい課税事業者からは、取引を終了されたり、報酬を消費税分減らされる可能性があります。

そのため取引先との契約を継続したいのであれば、売り上げが1,000万円を超えていなくても課税事業者になることを検討した方が良いかもしれません。

とはいえインボイス制度が導入されても、すぐに仕入税額控除が全額廃止されるわけではなく、段階的に廃止される予定です。

| 期間 | 仕入税額控除の割合 |

|---|---|

| 2023年10月1日〜2026年9月30日まで | 80%控除 |

| 2026年10月1日〜2029年9月30日まで | 50%控除 |

| 2029年10月1日以降 | 完全廃止 |

そのため、インボイス制度導入後、取引なのに影響があるか状況を見ながら判断しても問題はありません。

まとめ:インボイス制度の準備は早めに行っておこう!

インボイス制度の導入により適格請求書を発行できるのは課税事業者のみです。これまでの請求書とは内容も変わるため、注意してください。

また、2023年10月1日からインボイスを発行するためには、2023年3月31日までに登録申請書の提出が必要です。早めに準備をしておけば、後から焦る必要もありません。

現在免税事業者の方は、段階的に仕入税額控除の割合が減少するため、課税事業者になるか検討しておきましょう。

じゃーまったねーーーー!!

税理士/起業の専門家 よしむら ともこ Twitter フォロー嬉しいです!!。