「確定申告何から始めるのか全くわからない!」個人事業主がまずやるべきこと

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

開業したばかりの個人事業主が毎年頭を悩ませるのが確定申告。

ただ

という方も多いのではないでしょうか?

そこで、この記事では以下のことについて解説します。

- 何からやればよいのかわからない方がまずやるべき4つのこと

- 少しでも確定申告を楽にする3つの方法

- 確定申告で行き詰まった際の対策

この記事を読めば、確定申告の知識がまったくない方でも、何からはじめればよいのか理解できます。ぜひ参考にしてみてくださいね!

目次:気になるところだけ読む

確定申告を何からやればよいのかわからない人がまずやるべき4つのこと

個人事業主として開業された方が、必ずといっていいほど苦戦するのが確定申告です。わからないことがあれば専門家に聞けば良いと考える方もいるかもしれません。

ただ、そもそも何からやればよいのかわからないケースや調べた情報が自分に合うものなのか悩んでしまうケースもあります。

そこでまずは、確定申告をする前に以下の4つをやっておきましょう。

- 確定申告の目的を理解する

- 確定申告の流れを理解しておく

- 青色申告承認申請書を出しておく

- 会計ソフトへの登録と口座の連携をする

これらの準備をやっておけば、確定申告についてまったくわからない方でも何からやればよいのか理解できるようになります。

1.確定申告の目的を理解する

まず、確定申告をなぜ行うのか、その目的について理解しておきましょう。

個人事業主や法人の場合、所得税を納めるための計算を自分でやらなければなりません。申告が面倒、税金を納めたくなくても、年間の所得が48万円を越えれば申告の義務があります。

申告を怠ると、後から無申告加算税や延滞税など税務署から、期限通りに申告していれば納める必要のなかった税金が課されることもあるので注意してくださいね。

2.確定申告の流れを理解しておく

確定申告を何からやってよいかわからない方は、確定申告の流れをなんとなくで良いので理解することが重要です。流れを理解すればやるべきこともイメージしやすくなります。

まず、確定申告は以下のような流れで行います。

- 売上や経費が発生したら帳簿につける

- 経費になる領収書やレシートを保管する

- 年間の売上を計算

- 経費額を計算

- 控除額を計算

- 確定申告書を作成

- 毎年2月15日〜3月15日の間に提出

売上や事業にかかった費用が発生したら、以下の情報をそれぞれ帳簿に記入しなければなりません。

| 帳簿に記入する情報 | |

|---|---|

| 収入の場合 |

|

| 支出の場合 |

|

なお、収入や支出を帳簿につける作業は、期限ギリギリになってから1年分をまとめて行うことも可能です。ただ、とても時間がかかり事業に集中できなくなるので、おすすめしません。

売上と経費がわかったら利益が算出されます。そして、所得から差し引ける控除の計算(所得控除)をしましょう。

控除とは

医療費としてかかった金額やふるさと納税で寄付した金額を所得から差し引ける仕組みです。

控除額の計算が終わったら、確定申告書を作成し、毎年2月15日〜3月15日までの間に提出しましょう。

確定申告は以上のような流れで行いますが、これらの手続きをする前にやっておくべきことがあるので、次から解説しますね!

3.青色申告承認申請書を提出しておく

確定申告の帳簿付けをする前に青色申告承認申請書を提出しておきましょう。

そもそも確定申告には以下の2種類があります。

| 申告方法 | 控除できる金額 |

|---|---|

| 白色申告 |

|

| 青色申告 |

|

そのため、青色申告で手続きした方が節税メリットが大きいです。ただ、青色申告をするためには、青色申告承認申請書を申告する年の3月15日or事業開始から2か月以内に提出しなければなりません。

つまり、2022年の3月15日までに申告手続きが必要な2021年度分の確定申告については、2021年の3月15日or事業開始から2か月以内に提出が必要です。

そのため、確定申告の準備をする前に、青色申告承認申請書の提出だけでも済ませておきましょう。

4.会計ソフトへの登録と口座の連携をする

確定申告の準備をする前に、会計ソフトへの登録および銀行口座やクレジットカードとの連携は済ませておきましょう。

帳簿付けは確定申告の初心者が最も苦労する作業ですが、会計ソフトに登録すれば、その作業が楽になります。代表的な会計ソフトは以下の3つです。

- 確定申告freee

- マネーフォワードクラウド確定申告

- やよいの白色申告オンラインor青色申告オンライン

少しでも確定申告を楽にする3つの方法

確定申告は特別な事情がない限り、毎年3月15日が申告期限です。期限までに確定申告書を提出すれば良いので、3月ぎりぎりになって手続きを開始する個人事業主も多くいます。

ただ、ぎりぎりになっての申告は、手続きを間違えたり、精神的な負担がかかったりするのでおすすめできません。以下の表は、ある個人事業主の相談者さまが自分だけで確定申告をした際にかかった時間例です。

| 年度 | 申告方法 | かかった時間 |

|---|---|---|

| 開業2年目 | 白色申告 | 約30時間 |

| 開業3年目 | 青色申告 | 約20時間 |

このように、確定申告には多くの時間がかかります。そのため、期限ぎりぎりになって準備をはじめるのではなく、以下のようになるべく余裕を持って手続きを行いましょう。

- レシート・領収書・請求書などを管理する

- 帳簿をつける

- 会計ソフトに連携した情報から入力を進めておく

1.レシート・領収書・請求書などを管理する

売上の証明になる請求書や経費の証明になるレシート・領収書は月ごとにまとめて管理しておきます。この作業をしておけば、書類を紛失することもなくなるでしょう。

帳簿をつける際に書類を探したり取引の内容を忘れたりすることもなくなるので、確定申告にかかる時間を減らせるのです。

2.帳簿をつける

確定申告で最も時間がかかる作業は帳簿をつける時間です。そこで、毎月1回もしくは2,3か月に1回でも良いので、帳簿付けをしておきましょう。

また、帳簿付けは以下のいずれかの方法で行いますが、帳簿付けの知識に乏しくても手続きを進めやすいのは会計ソフトでの入力です。

パソコンでの入力になるので手書きよりも早いですし、間違えた場合の修正もかんたんにできます。

- ノートなどに手書き

- エクセルなどに手入力

- 会計ソフトで入力

3.会計ソフトに連携した情報から入力を進めておく

会計ソフトと銀行口座やクレジットカードを連携をしておけば、会計ソフトが自動的に銀行口座やクレジットカードの記録を取り込めます。

さらに、取引内容を推測できる機能もついているので、エクセルなどに一回一回入力するよりもはるかに楽に帳簿をつけられるのです。

これらの手続きを、早く行えば、事業を止めて確定申告の手続きに時間を割かれることも少なくなるでしょう。

節税方法について知る

売上だけを帳簿につけてそのまま確定申告した場合、支払う税金が高くなってしまいます。そのため、経費や控除ももれなく申告して支払う税金を減らしましょう。

たとえば、在宅で仕事ができる個人事業主であれば、以下のような経費や控除を申告することで節税が可能です。

| 経費の例 |

|

|---|---|

| 控除の例 |

|

毎年12月までにかかった経費や控除対象のものを含められます。そのため、遅くとも11月くらいまでには節税できる方法がないか調べておきましょう。

「納税になる!から節税したい」と12月に気づいても、小規模企業共済の納付期限などにまにあわなくて、節税ができないことがよくあります。

悩んだ場合は迷わず税理士へ相談しなければ、時間ばかりが過ぎていく

確定申告をやり始めると、さまざまな疑問が浮かんできますよね。自分で調べて解決できるのが一番ですが、どうしてもわからない場合は税理士へ相談することをおすすめします。

正しく理解していない状態で誰にも相談せずに手続きを進めると、税金の計算が狂うため、余計な税金を徴収される可能性があります。

確定申告の手続きは悩み始めると、あっという間に時間がたっているのに、で・・・結論なんなの??とわからない・・・こんなことが多いのではないでしょうか。

むしろ、早めに税理士に相談をすれば、事業にも集中できますし、節税対策のアドバイスを受けられる可能性があります。

まとめ:確定申告を何からすれば良いのかわからない場合は、手続きの流れを把握することが大事

確定申告を何からすればよいのかわからない場合は、まず、全体像をつかむために大まかな手続きの流れを把握するのが重要です。

中途半端な知識で確定申告をはじめると、余計に混乱するので注意してくださいね!

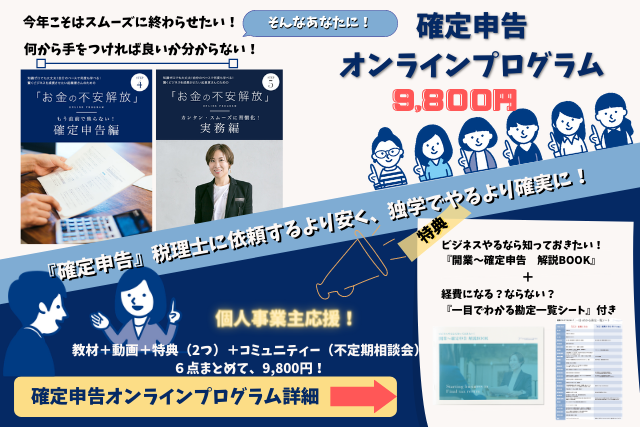

もし、わからないことがあれば、税理士への相談をおすすめします。また、確定申告を自分でやりたい場合は、オンライン教材を利用すれば申告がやりやすくなります。

動画で自分のペースで学べるだけでなく、税理士に相談する特典もついているので購入を検討してみてはどうでしょうか?