自分でやる年末調整|ひとり社長のための書類作成方法や流れを分かりやすく解説!

このような疑問をお持ちの方も安心してください。ひとり社長の年末調整は、従業員がいる場合に比べると難しくありません。

とはいえ、年に1回のことですし、どのような手順で進めればいいのか迷ってしまいますよね。

そこでこの記事では、ひとり社長が自分で年末調整をやる方法を4ステップで解説します。手順に沿って進めるだけなので、初めて自分で年末調整をするひとり社長の方でも、スムーズに処理を進められますよ。

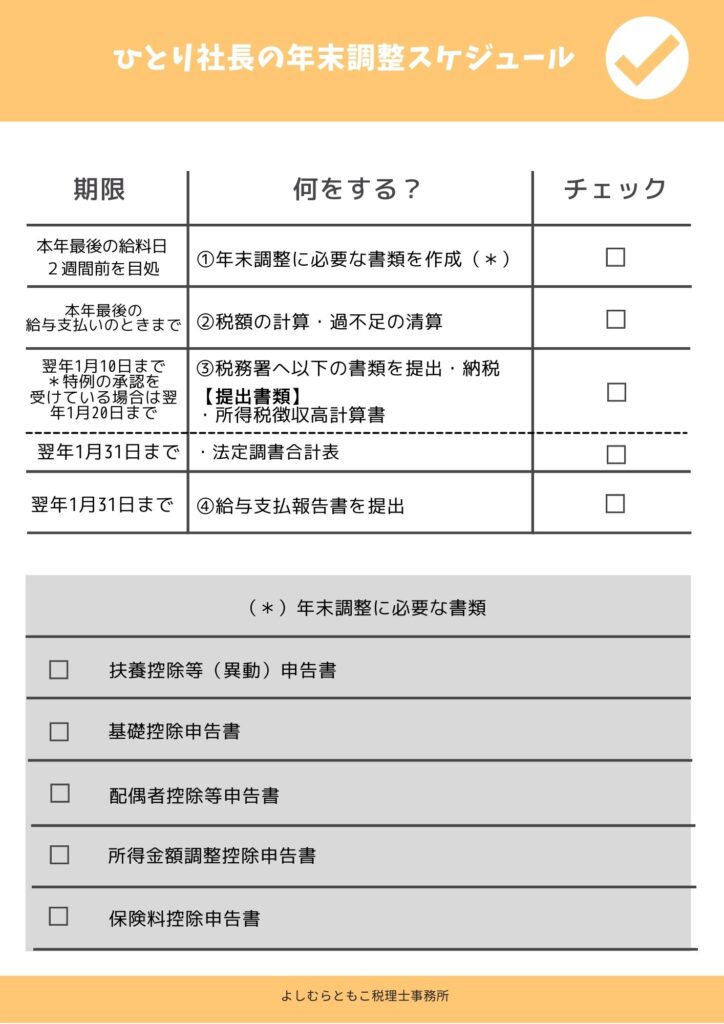

- ①年末調整の書類作成

- ②年税額の計算・過不足の清算

- ③税務署へ書類提出・納税

- ④市区町村へ書類提出

年末調整に時間を取られたくないひとり社長の方は、ぜひ参考にしてくださいね。

目次:気になるところだけ読む

年末調整とは何?ひとり社長が年末調整でやるべきことは?

そもそも年末調整とは?

年末調整とは、給与が支払われる際に源泉徴収された所得税・復興特別所得税の年間合計額と、正しい税額との差額を清算する作業のことを言います。

ひとり社長が年末調整でやるべきことは以下の通りです。

- 年末調整の書類作成

- 年税額の計算・過不足の清算

- 税務署へ書類提出・納税

- 市区町村へ書類提出

ここからは、ステップごとにポイントや注意点を詳しく解説しますね。これから自分で年末調整をするひとり社長の方は、続きを読んでみてください。

流れに沿って確認しながら年末調整を進めることができる『ひとり社長の年末調整スケジュール表』を作成いたしました!

『ひとり社長の年末調整スケジュール表』に書かれていることの詳細は、以下の記事で解説していますので、あわせてご確認いください。

自分でやる年末調整①:年末調整の書類作成

まずは年末調整に必要な書類を作成します。

ひとり社長の年末調整に必要な書類は、

- 扶養控除等(異動)申告書

- 基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書

- 保険料控除申告書

この3つ。これらは税務署への提出義務はなく、自分で保管しておくだけの書類です。

それでは、書類ごとに簡単な概要をお伝えします。

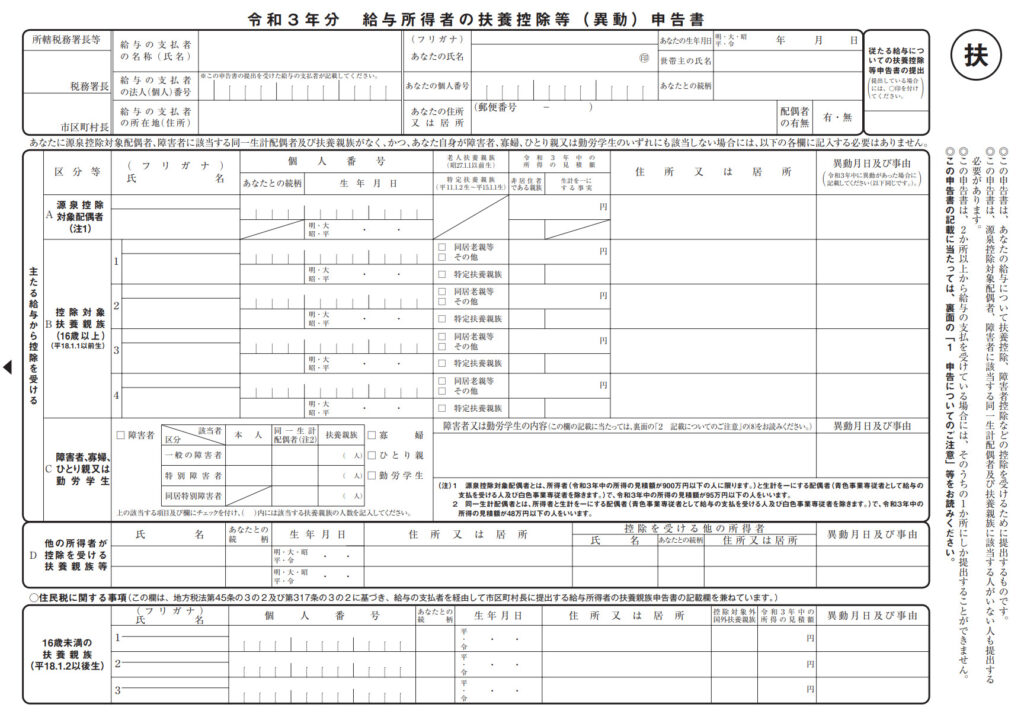

扶養控除等(異動)申告書

「扶養控除等(異動)申告書」は、当年で最初に給与の支払を受ける時までに、給与の支払者に提出することになっている書類。

出典:国税庁HP

ひとり社長の会社では「給与支払者=給与受取者」なので、自分で作成して自分で保管します。

「扶養控除等(異動)申告書」の様式や記入方法の詳細は、以下国税庁のホームページに載っていますよ。

様式ダウンロード⇒[手続名]給与所得者の扶養控除等の(異動)申告

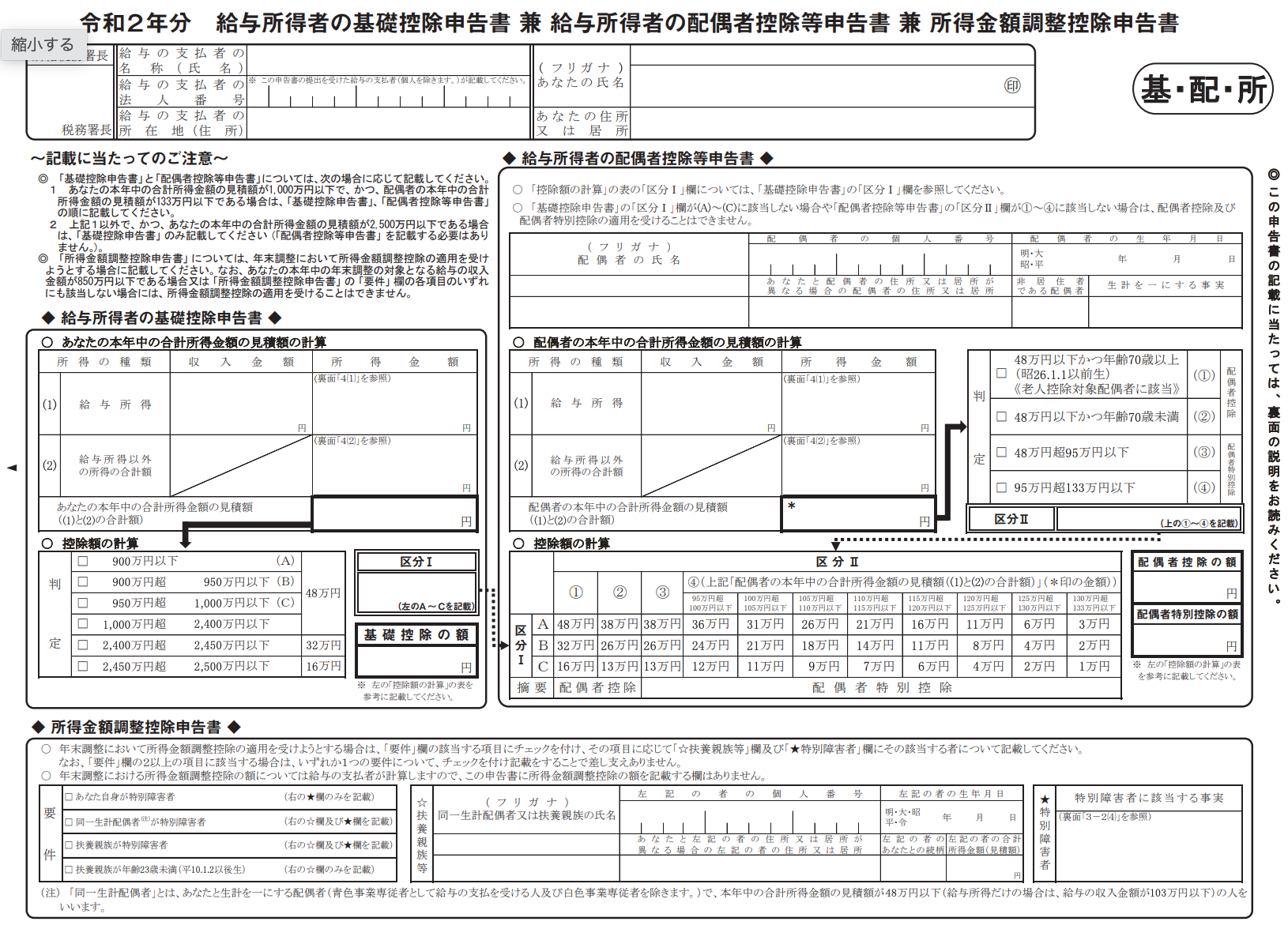

基礎控除申告書・配偶者控除等申告書・所得金額調整控除申告書

「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」、これら3つの控除申告書は、まとめて1つの書類で作成します。

出典:国税庁HP

| 基礎控除申告書 | 基礎控除を受けるために必要 | 基礎控除とは、所得金額2500万円以下の人を対象に、合計所得金額から最大48万円を控除するもの。 |

| 配偶者控除等申告書 | 配偶者控除を受けるために必要 | 配偶者控除とは、所得金額1000万円以下の控除対象配偶者を持つ人を対象に、合計所得金額から最大48万円を控除するもの。 |

| 所得金額調整控除申告書 | 所得金額調整控除を受けるために必要 | 所得金額調整控除とは、給与の収入金額が850万円を超える人が特別障害者に該当する場合や、一定の扶養親族・特別障害者である同一生計配偶者を持つ場合に、合計所得金額から最大15万円を控除するもの。 |

控除額が多いほど、納める所得税を抑えられます。節税のためにも重要な書類なので、以下を参考に確実に作成しておきましょう。

様式ダウンロード⇒[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

作成方法⇒基礎控除申告書等の受理と内容の確認

保険料控除申告書

「保険料控除申告書」は、生命保険や地震保険などの保険料控除を行うための書類です。

出典:国税庁HP

控除対象の保険に加入している方は、10月頃から年末にかけて各保険会社から控除証明書が届くので、そちらを確認しながら記入します。生命保険料控除は最大12万円、地震保険控除は最大5万円にもなるため、忘れずに作成してくださいね。

様式ダウンロード⇒[手続名]給与所得者の保険料控除の申告

作成方法⇒保険料控除申告書の受理と内容の確認

自分でやる確定申告②:年税額の計算・過不足の清算

次に、ひとり社長が自分自身に支払った給与の総額をもとに、納付すべき最終的な年税額を計算します。

年税額の計算や過不足の清算には、「源泉徴収簿」という帳簿を使います。

源泉徴収簿とは?

正確に源泉徴収をおこなうための帳簿です。

源泉徴収簿の形式には決まりがありませんが、国税庁のホームページからダウンロードが可能です。

自分でやる確定申告③税務署へ書類提出・納税

続いては、税務署へ必要書類を提出し、納税を行います。

ひとり社長が年末調整で税務署へ提出すべき書類は次の2つ。

- 所得税徴収高計算書

- 法定調書合計表

それでは書類の概要や納税方法について解説していきます。

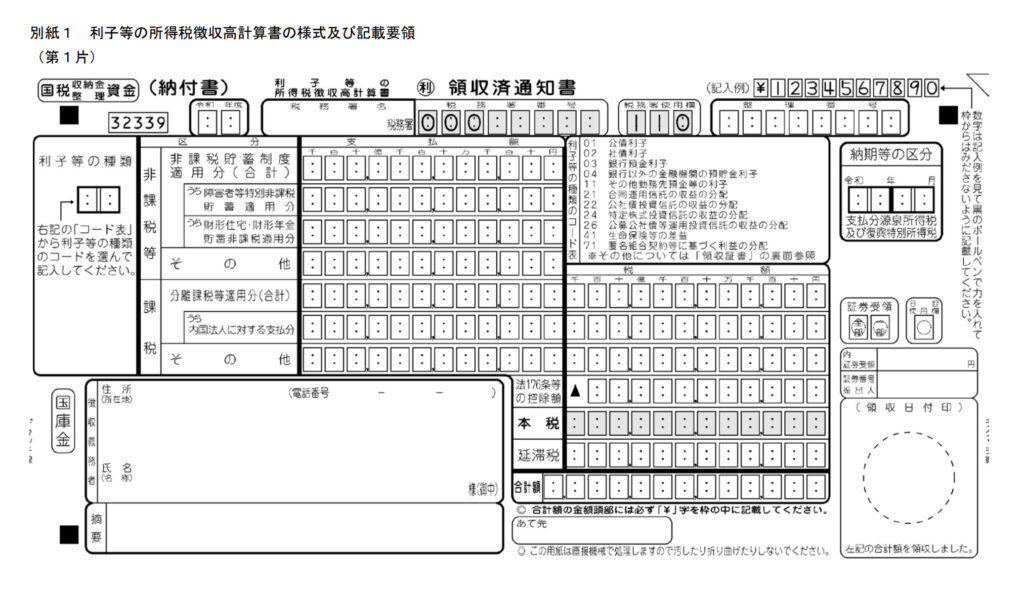

所得税徴収高計算書

「所得税徴収高計算書」とは、給与支払者が源泉所得税を納税するために必要な書類。言い換えれば「年末調整の納付書」です。

源泉所得税を納付している場合、以下の書類が事業主宛に郵送されます。

出典:国税庁HP

▼「所得税徴収高計算書」が届かない!そんな時は▼

▼「所得税徴収高計算書」が届かない!そんな時は▼

- 所轄の税務署に行って窓口で入手

- 所轄の税務署に連絡して郵送の手続き

- オンラインで提出する場合は、e-taxを利用する(e-taxに登録する必要あり)

※詳しくは「国税電子申告・納税システム」を参考にしてください。

ひとり社長の場合、給与支払者は自分なので、自分で「所得税徴収高計算書」を作成し納税します。ちなみに源泉所得税の納付期限は次の通り。

| 納期の特例の承認を受けていない場合 | 12月分の支払分を翌年1月10日までに納付 |

| 納期の特例の承認を受けている場合 | 7~12月までの支払分を翌年1月20日までに納付 |

「所得税徴収高計算書」の記入方法と様式は、以下国税庁のホームページをご覧くださいね。

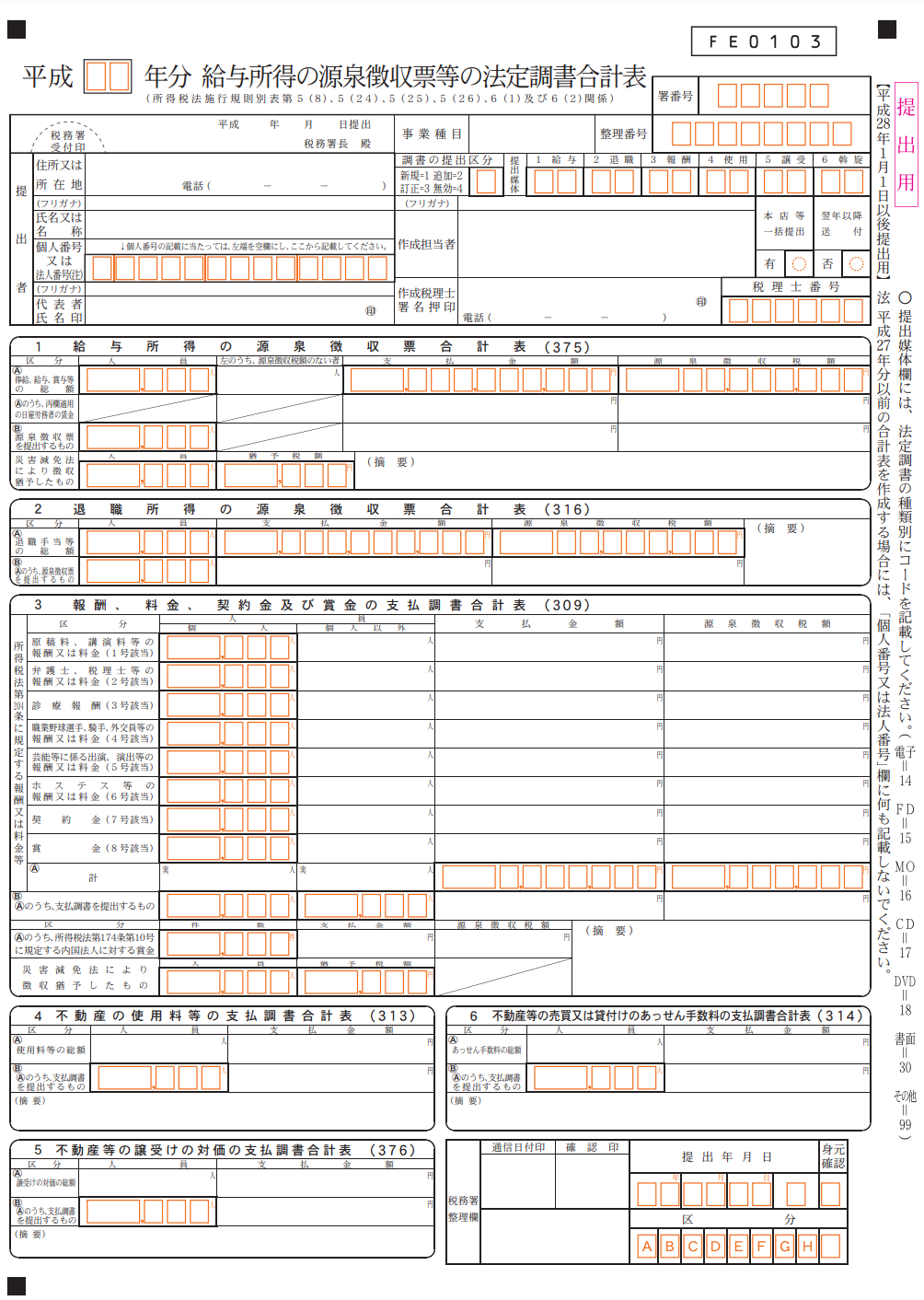

法定調書合計表

「法定調書合計表」は、税務署に提出する法定調書類を取りまとめる役割の書類です。

出典:国税庁HP

所得税法上定められた法定調書の種類は全部で43種類ありますが、年末調整に関わるものは以下の6つ。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

その場合、法定調書合計表の「給与所得の源泉徴収票合計票」の部分に自分の給与額を記入するだけなので、そう苦労はしないはず。

作成した法定調書と法定調書合計表は、翌年1月31日までに所轄の税務署⻑宛に提出しましょう。

自分でやる確定申告④:市区町村へ書類提出

最後に、市区町村へ「給与支払報告書」を提出します。

「給与支払報告書」は、給与の支払者が従業員の居住している市区町村に提出しなければならない書類です。自分で自分に給与を支払っているひとり社長の方は、自分が居住している市区町村に「給与支払報告書」を提出する義務があります。

「給与支払報告書」の提出期限は翌年の1月31日までなので、税務署への提出書類とともに作成しておくとスムーズでしょう。

書類は提出先の市区町村でもらうか、総務省のホームページからダウンロードが可能です。

自分で年末調整をするのが難しいひとり社長はプロに相談しよう

この記事では、ひとり社長が自分で年末調整をやる方法4ステップを解説しました。

従業員のいないひとり社長の方は、自分1人だけで年末調整が完結するうえ、税額計算や書類提出も自分の分だけでOK。そのため、自分で調べながら年末調整を終えることも可能でしょう。

しかし年末調整を進めるうちに、税額計算のやり方や書類の作成方法など、細かい部分でつまづくことがあるかもしれません。そのときは税務署や税理士など税務のプロに相談をして、わからないままにしないことが大切です。

また、当サイトでも税務の疑問をご相談いただける税理士サポートプランをご提供しています。体験カウンセリングも行っておりますので、お気軽にご相談くださいね。