『従業員がいる場合』個人事業主の年末調整|いつまでに提出する?必要書類は?

サラリーマンにとっては毎年恒例の年末調整ですが、個人事業主にとっては馴染みの薄いもの。そのため

と悩んでいる方もいらっしゃるでしょう。

特に初めて年末調整をする個人事業主の方にとっては、全体のスケジュール感がわかりにくいですよね。そこで今回は、個人事業主の年末調整の流れと各期限について、以下の順番で解説します。

- 事前確認:年末調整が必要な個人事業主の条件

- ステップ①:申告書・証明書の回収

- ステップ②:税額の計算・過不足の清算

- ステップ③:源泉所得税の納付

- ステップ④:年末調整関連書類の提出

この記事を読めば、年末調整において何をいつまでにやればいいのか把握できるので、スムーズに処理を進められますよ!

年末調整に関わる各種業務をいつまでに完了すればいいのか悩んでいる個人事業主の方は、ぜひ最後まで読んでみてくださいね。

目次:気になるところだけ読む

【事前確認】年末調整が必要な個人事業主の条件

年末調整で何をいつまでにすればいいか把握する前に、個人事業主の方は「年末調整が本当に必要かどうか」をチェックしましょう。

そもそも年末調整とは?

年末調整とは、給与が支払われる際に源泉徴収された所得税・復興特別所得税の年間合計額と、正しい税額との差額を清算する作業のことを言います。

そのため給与天引きではなく、確定申告をして所得税・復興特別所得税を納めている個人事業主のほとんどは、年末調整が不要です。

ただし以下の条件にあてはまる個人事業主の方は、年末調整が必要になります!

- 給与所得があり、かつ事業所得が年間20万円以下で確定申告不要の個人事業主

- 従業員や青色事業専従者への給与支払いをしている個人事業主

前者の場合は「給与受取者の立場での年末調整」を、後者の場合は「給与支払者の立場での年末調整」を行います。

|

給与所得があり、かつ事業所得が年間20万円以下で確定申告不要の個人事業主 |

給与受取者の立場での年末調整 |

|

従業員や青色事業専従者への給与支払いをしている個人事業主 |

給与支払者の立場での年末調整(従業員の年末調整) |

給与受取者の立場での年末調整は、勤め先の指示に従い、各種申告書や証明書を提出するだけなので簡単です。

一方で従業員の年末調整は、さまざまな処理が発生するために、何をいつまでに完了させればいいのか混乱しがち。そこでここからは、給与支払者の立場(従業員へ)の年末調整の流れと各期限について、4ステップにわけて解説していきましょう!

給与支払者の立場(従業員へ)の年末調整が必要な個人事業主の方は、ぜひ続きを読んでみてくださいね。

【個人事業主の年末調整ステップ①】従業員から回収する申告書・証明書の期限はいつまで?

年末調整をするにあたり、まずは従業員から各種申告書や証明書を回収する必要がありますが、いつまでに完了させれば良いのでしょうか。

「いつまでに申告書・証明書を回収しなくてはいけない」という明確な期限はありませんが、11月末までに回収完了できれば、スムーズに年末調整を進められるでしょう。なぜなら年末調整で計算した源泉所得税の過不足分は、本年最後の給与支払いのときに清算するためです。

おそらく多くの個人事業主は、12月か1月前半までに年末調整をすることになるでしょう。

そのため本年最後の給与支払額が確定した段階で従業員に書類準備を依頼し、11月末くらいまでに回収完了できるようにスケジュールを組むのがおすすめです。

ちなみに、従業員から回収する申告書・証明書は次の通りです。

- 扶養控除等(異動)申告書

- 基礎控除申告書

- 配偶者控除等申告書

- 所得金額調整控除申告書

- 保険料控除申告書

【個人事業主の年末調整ステップ②】税額の計算・過不足の清算はいつまで?

次に、従業員から回収した年末調整の各種申告書や証明書をもとに正しい税額を計算します。

徴収済みの税額に対し過不足があれば、差額を徴収または還付して清算しましょう。

年末調整の税額計算や過不足の清算については、国税庁のホームページで詳しく解説してありますよ。

税額の計算・過不足の清算をいつまでにすべきかと言えば、本年最後の給与支払い12月か来年1月の給与支払のときまでが一般的です。つまり、個人事業主それぞれの給与支払条件によって異なります。

例えば給与支払条件が12月分は1月25日に支払場合、1/25の支払いに間に合うように、税額を計算したうえで、給与支払いで差額の清算を行い、年末調整を完了させましょう。

【個人事業主の年末調整ステップ③】源泉所得税の納付はいつまで?

年末調整が完了したら、源泉所得税を納付します。

源泉所得税の納付をいつまでに済ませるべきかは、以下の2パターン。

| 納期の特例の承認を受けていない個人事業主 | 12月分の支払分を翌年1月10日までに納付 |

| 納期の特例の承認を受けている個人事業主 | 7~12月までの支払分を翌年1月20日までに納付 |

ちなみに納期限が土日・祝日の場合は、翌日が納期限となります。

納期限に間に合わなかった場合は不納付加算税や延滞税を課される可能性があるため、必ず守るようにしましょう。

【個人事業主の年末調整ステップ④】書類の提出期限はいつまで?

年末調整と源泉所得税の納付が完了した後も、まだやるべきことがあります。それは給与支払報告書の提出です。

1年間のうちに給与を支払った人は、給与支払報告書を作成し、従業員が居住している市区町村それぞれに提出する義務があります。給与支払報告書の提出期限は、翌年の1月31日まで。

| 給与支払報告書 | |

| 提出先 | 従業員が居住している市区町村 |

| 提出期限 | 翌年の1月31日まで |

従業員の居住地分の給与支払報告書を作成しなければならないため、個人事業主にとっては負担の大きい作業と言えるかもしれません。しかし給与支払報告書は、従業員の住民税額を決める大切な書類です。

年末調整関連書類は保存のみで提出義務はない

扶養控除等(異動)申告書などの年末調整関連書類は、提出義務はありません。

ただし翌年1月10日の翌日から7年間は保存する必要があります。税務署長から提出を求められる可能性もあるため、大切に保存しておきましょう。

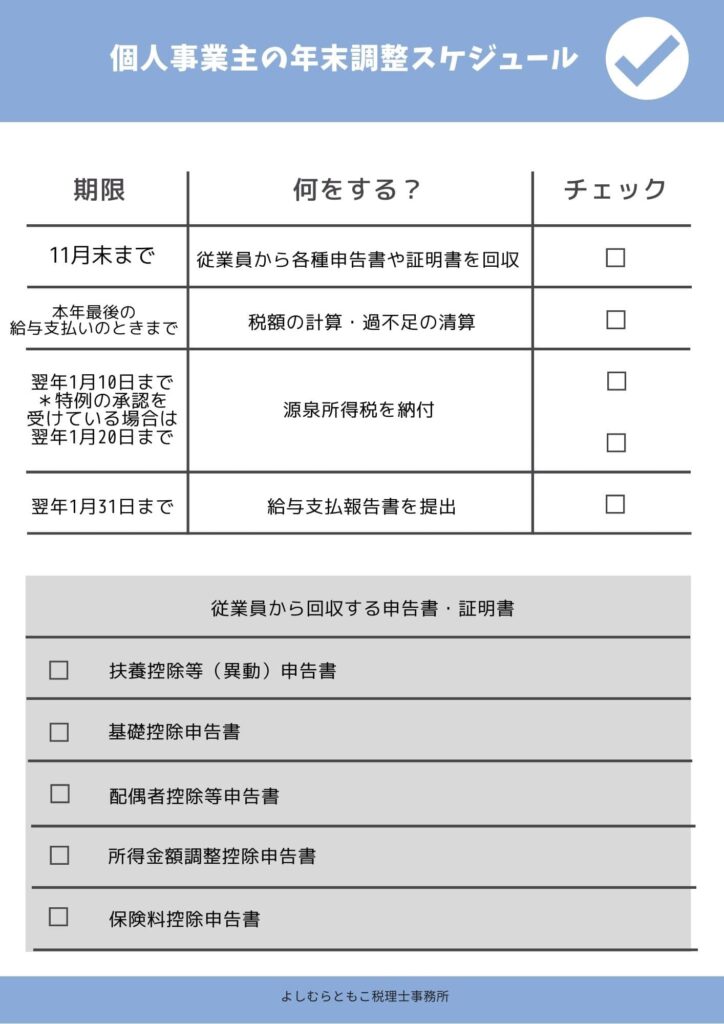

『ダウンロードできる』個人事業主の年末調整スケジュールチェック表

- いつまでに何をすればいいのか?

- 従業員から全て書類を回収できているか?

個人事業主の年末調整スケジュールやタスク管理ができるチェックシートを作成いたしましたので、ご自由にお使いください。

まとめ:個人事業主の年末調整スケジュール!従業員がいる場合何をいつまでにすればいいか

今回は、個人事業主の年末調整の流れと各期限を解説しました。

年末調整で何をいつまでにすればいいか、スケジュールをまとめると次の通り。

ステップ①:従業員から各種申告書や証明書を回収する⇒11月末までが目安

ステップ②:税額の計算・過不足の清算をする⇒本年最後の給与支払いのときまで

ステップ③:源泉所得税を納付する⇒翌年1月10日まで(納期の特例の承認を受けている場合は翌年1月20日まで)

ステップ④:給与支払報告書を提出する⇒翌年1月31日まで(年末調整関連書類は保存義務のみ)

すでにお気づきの方もいらっしゃると思いますが、年末調整をスムーズに進められるかは、従業員から各種申告書や証明書を早めに回収できるかにかかっています。

そのため本年最後の給与支払額が確定したら、すみやかに年末調整の書類準備を従業員へ依頼しましょう。