【確定申告を自分でやる人必見! 】かんたんに確定申告をやるポイントとは?

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

毎年2月〜3月になると、確定申告をしなければなりません。

ただ、費用をかけたくない反面、自分で申告をする方法がわからず悩んでいるのではないでしょうか?

この記事では、

- 確定申告の基礎知識

- 自分で確定申告をやる手順

- 確定申告をする際の注意点

などを解説します!

この記事を読めば、自分でも確定申告のやり方がわかるようになるので、安心して申告ができるようになりますよ。

- 今回のポイント

- 確定申告の基礎知識

- 自分で確定申告をやる手順

- 確定申告でつまづきやすい作業

- かんたんに確定申告を終わらせるポイント

目次:気になるところだけ読む

確定申告とは?

確定申告とは毎年1月1日から12月31日までの所得を計算し、税務署に申告を行うことです。確定申告をすることで納付する所得税もわかります。

年間の所得が一定の水準を超えた場合は、毎年2月15日〜3月15日の間に確定申告を必ずやらなければなりません。

ただし、専業で事業を行っている場合は売上から経費と控除の合計額を引いた年間所得が48万円未満であれば確定申告は不要です。

申告には白色申告と青色申告がある

確定申告には白色申告と青色申告の2種類があります。

| 申告方法 | 対象者 |

| 白色申告 | 青色申告に必要な申請書を提出していない |

| 青色申告 |

・事業所得・不動産所得・山林所得のいずれかの所得がある ・開業届と青色申告承認申請書を期限までに提出している |

起業家や個人事業主であれば、発生した売上は事業所得にあたるので青色申告が可能です。ただし、事前に税務署に必要書類を提出しなければなりません。

| 青色申告に必要な書類 | 提出期限 |

| 青色申告承認申請書 |

・新規開業の場合は業務をはじめてから2か月以内 ・申告をする前年の3月15日まで |

| 開業届 | 開業後1か月以内 |

なお、開業届は開業後1か月以上経過してから提出しても罰則があるわけではありません。

青色申告の方が必要書類は多い

白色申告と青色申告では必要書類が異なっており、青色申告の方が用意しなければならない書類は多いです。

| 申告方法 | 提出が必要な書類 | 保管が義務付けられている書類 |

| 白色申告 |

確定申告書B 収支内訳書 控除する書類の添付 |

収入および経費が記載されている帳簿 領収書や請求書など |

| 青色申告 |

確定申告書B 青色申告決算書 控除する書類の添付

|

帳簿書類 決算書類 現金や預金の取引をした書類 見積書や納品書など |

白色申告の場合、確定申告書Bと収支内訳書を提出します。

青色申告の場合は確定申告書Bと青色申告決算書を提出します。保管が求められる書類も多くなるので注意が必要です。

| 保管が義務づけられている書類 | 保管期間 |

| 帳簿 | 7年 |

| 決算関係書類 | |

| 領収書や請求書など | |

| 見積書や納品書など | 5年 |

なお、保管書類については確定申告時に提出する必要はないですが、税務調査をされた際に提出を求められる可能性があるので保管しておきましょう!

個人事業主や経営者が自分で確定申告をする方法

個人事業主や経営者が自分で確定申告をする場合、以下のいずれかの方法で確定申告書を作成します。

- 手書きで作成

- 確定申告書作成コーナーで作成

- 会計ソフトで作成

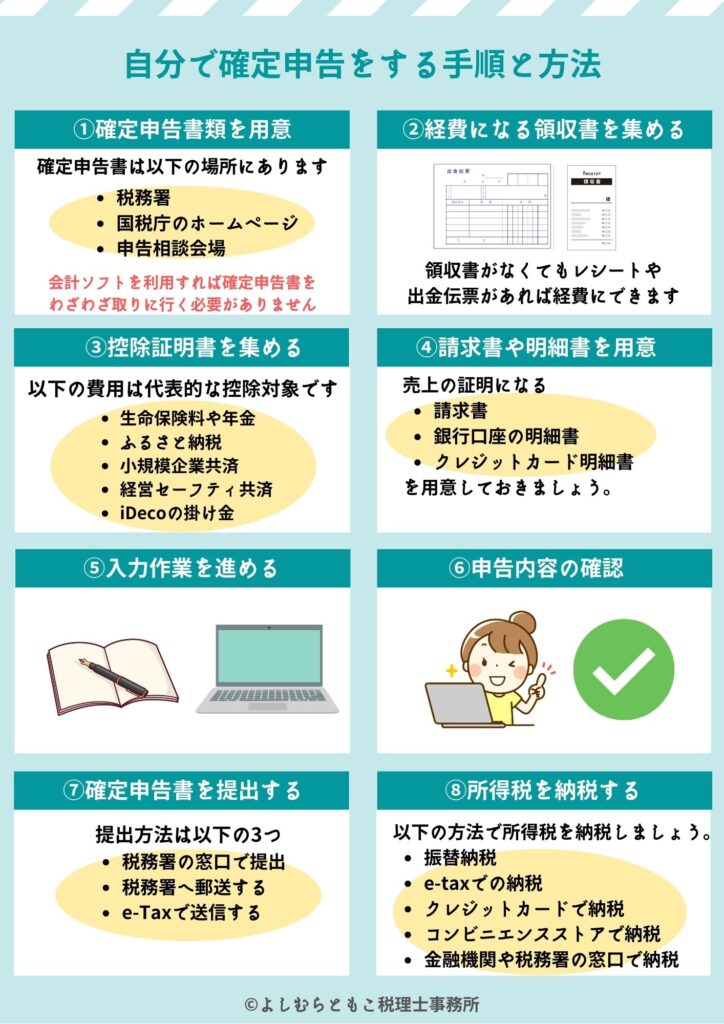

確定申告を自分でやる際の手順については、以下の流れに沿って行います。

- 確定申告書類を用意する

- 経費になる領収書やレシートを集める

- 控除証明書を集める

- 請求書や明細書を用意する

- 入力や記載作業を進める

- 申告内容に間違いがないか確認

- 確定申告を提出

- 所得税を納税

ご自身で行う確定申告に不安がある方は、以下の『確定申告をする手順と方法シート(印刷可)』も参考にしてお進めください^^

上記シートの詳細については、以下で詳しく解説しています!

確定申告書類を用意する

確定申告書は以下の場所にあるので取りに行くかダウンロードします。

- 税務署

- 国税庁のホームページ

- 申告相談会場

毎年2月〜3月の時期になると役所などで確定申告相談会場が設けられるので、申告相談会場でも受け取れます。

経費になる領収書やレシートを集める

確定申告では事業に使った費用を経費にできます。経費にするためには領収書やレシートが必要なので、捨てないように持っておきましょう。

以下の費用は経費になる代表的なものです。

| 家賃 |

自宅や会社の家賃 自宅兼事務所の場合は事業として使っている部分だけを経費にできる |

| 通信費 |

毎月のインターネット料金 送料 |

| 消耗品費 |

パソコンやオフィスの備品(文房具など) |

| 旅費交通費 |

出張や営業の際にかかる交通費や宿泊費 |

| 新聞図書費 |

事業のために購入した書籍やメルマガ・DVDなど |

なお、領収書がなくてもレシートや出金伝票があれば経費にできます。

また、具体的にどの費用が経費にできるのかわからない場合は、以下の記事で解説しています!

控除証明書を集める

医療費控除や寄付金控除などを利用すれば節税が可能です。

たとえば、以下の費用は代表的な控除対象です。

- 生命保険料や年金

- ふるさと納税

- 小規模企業共済

- 経営セーフティ共済

- iDecoの掛け金

請求書や明細書を用意する

売上の証明になる請求書や銀行口座の明細書・クレジットカード明細書も用意しておきましょう。

これらの書類は提出する必要はないですが、帳簿の記入をする際にも使います。

入力や記載作業を進める

必要書類が揃ったら用意した書類に沿って帳簿に以下の内容を入力します。

- 取引日

- 売上・雑収入・仕入れ・経費のどれに当たるか

- 取引先や何の費用か

なお、すべて手書きで確定申告をするのであれば帳簿用のノートや筆記用具などを用意します。

会計ソフトを使っての手続きをおすすめします。

申告内容に間違いがないか確認する

確定申告書を作成したら、申告内容に間違いがないか確認します。手書きの場合は、すべて自分で確認をしなければなりません。

会計ソフトなどを利用すれば自動的に売上合計や所得税などを計算してくれるので楽ですよ。

確定申告書を提出する

確定申告書に間違いがなければ確定申告書を提出しましょう。提出方法は以下の3つです。

- 税務署の窓口で提出

- 税務署へ郵送する

- e-Taxで送信する

税務署に行くと手間や時間がかかるので、税務署に郵送するかe-Taxで申請するのが楽です。

郵送する方法については以下の記事で詳しく解説していますよ!

所得税を納税する

確定申告書を提出したらすぐに以下の方法で所得税を納税しましょう。

- 振替納税

- e-taxでの納税

- クレジットカードで納税

- コンビニエンスストアで納税

- 金融機関や税務署の窓口で納税

はじめて確定申告をする場合、どの手続きでつまづきやすいの?

はじめて確定申告をする場合、ネットや書籍で調べても不安を感じた状態で手続きを進めることになるでしょう。では、どのような手続きでつまづきやすいのでしょうか?

つまづきやすいポイントは、概ね以下の5つです。

- 経費の範囲がわからない

- レシートや領収書を集めておくのが大変

- 帳簿の入力が面倒&帳簿の付け方がわからない

- 勘定項目のどれにあたるかはわからない

- 相談したいことがあるけど、相談する場所がわからない

経費の範囲がわからない

多くの方が頭を悩ませるのは経費が認められる範囲です。税務署の担当者によって判断が分かれるケースもあるので難しいところです。

たとえば、以下のような費用は経費として認められないこともあります。

- 自宅兼事務所の家賃や水道光熱費

- 取引先へのお中元やお歳暮の購入費用

- 取引先との飲食費

基本的に経費として認められるためには以下の2点が重要です。

- その費用が事業のために必要だったことを税務署の担当者に説明できる

- 領収書やレシートをきちんと保管している

そのため、事業用の費用と説明できる自信がないのであれば経費に含めない方が良いでしょう。

レシートや領収書を集めておくのが大変

所得税を節税するためには、経費や控除を利用する必要があります。ただ、レシートや領収証は紙でできているため、うっかり紛失してしまうリスクがあります。

税務調査をされた際に証拠になる書類なので、なくさないようにクリアファイルなどに保管しておきましょう。

帳簿の入力が面倒&仕訳がわからない

確定申告で一番面倒なのが帳簿付けです。

会計ソフトを利用すればある程度負担を軽減できますが、帳簿付けを怠っていれば入力だけで丸一日つぶれる可能性があります。

また、帳簿付けで悩みやすいのは以下のような問題です。

- どの費用をどの勘定科目にするか(仕訳)

- 売上の計上日は売上が発生した日と売上が振り込まれた日のどっち?

- カード明細に記載されている費用が事業に使った費用なのか忘れた

どの費用をどの勘定科目にするかは、ネットや書籍で調べれば出てくる情報もありますがわかりにくい問題です。

勘定科目とは

取引の内容を分類するための項目

また、売上の計上日を売上が発生した日なのか売上が銀行口座に振り込まれた日で悩む[/keikou]こともあります。

基本的には売上の発生日で計上しますが、確定申告をやったことがなければ混乱するでしょう。

相談したいことがあるけど、相談する場所がわからない

確定申告をする際に周りに相談したいけど相談する場所がわからなくて困っている方も多いです。確定申告についてわからないことがあれば税務署などにいけば優しく教えてくれますよ。

また、会計ソフトや教材を購入した際に付属する電話やチャットなどのサポート機能も使うようにしましょう。

確定申告を自分でやるメリットとは?

確定申告は自分でやるだけでなく、税理士に代行を依頼することも可能です。確定申告を自分でやるメリットは以下の2つです。

- 税理士に依頼する費用を抑えられる

- 金銭感覚が身につく

税理士に依頼する費用を抑えられる

確定申告をすべて自分でやると税理士に依頼する費用を抑えられます。

税理士に依頼する費用は、依頼する範囲と税理士によって異なるので一概に言えません。

ただ、個人事業主やフリーランスの場合でも年間の依頼費用は数万円〜40万円前後かかります。自分でやれば、税務署への郵送代など少ない費用で手続きが可能です。

金銭感覚が身につく

確定申告を自分ですればお金の流れを把握することができます。[keikou]お金の流れを把握することは経営をするにあたり知っておいて損はありません。

また金銭感覚が身につけば、普段の生活でも浪費が少なくなり貯金もしやすくなります。将来的に税理士に依頼する考えの方も事業が軌道に乗るまでは自分で確定申告をするのも一つの手段です。

教材、動画、不定期相談会のあるコミュニティ参加権、特典が付いていますので、確実に確定申告を終わらせることができますよ!

白色申告よりも青色申告をおすすめする理由

確定申告をする際は白色申告か青色申告のいずれかの方法を利用します。ただ、以下の理由から青色申告をおすすめします。

- 青色申告特別控除を受ければ最大65万円の控除が可能

- 3年間、損失の繰越しができる

- 青色事業専従者給与を利用できる

青色申告特別控除を受ければ最大65万円の控除が可能

青色申告をすれば最大65万円の特別控除が受けられるので節税が可能です。

| 申告方法 | 特別控除の金額 |

| 白色申告 | 0円 |

| 青色申告 |

|

他方、白色申告には特別控除がありません。

なお、65万円の控除を受けるためには、e-Taxでの申告か電子帳簿保存を利用しなければなりません。

青色申告特別控除の金額については、令和2年度申告分からルールが変更されています。

青色申告と電子申告をしないと損する?メリットはある?で解説しているので、ぜひ参考にしてみてください。

3年間、損失の繰越しができる

青色申告をすれば3年間、損失の繰越しが可能です。| 前年度の所得 | 今年度の所得 | |

| 事業所得 | 200万円 | 400万円 |

| 不動産所得 | -300万円 | 50万円 |

| 所得 | -100万円 | 350万円 |

たとえば、前年に事業所得よりも不動産所得での損失が大きいために100万円の赤字を出したとします。そして今年度の事業所得と不動産所得の合計は450万円でした。

- 今年度の所得のみを計算すると400万円+50万円=450万円が所得

- 損益通算を利用できるので、450万円-100万円=350万円が所得

しかし、3年以内に赤字を出していた場合、その赤字を今年度の課税所得と合わせることが可能です。

つまり、450万円の所得から昨年の100万円の損失を差し引くことができ、今年度の所得は350万円になるのです。

青色事業専従者給与を利用できる

配偶者や親族を従業員として雇っている経営者もいるでしょう。

青色申告をすれば青色事業専従者給与を利用できるので、以下の要件を満たせば配偶者や親族に支払った給与などを経費にできます。

青色事業専従者給与とは、配偶者や親族を従業員として雇った際に支払う給与を経費にできること

- 生計を一にする配偶者や親族

- 12月31日現在で15歳以上

- 年間のうち6か月を超える期間、青色申告をする人がやっている事業に従業員として働いている

青色事業専従者給与を利用すれば経費が増えるため、所得税の節税にもなります。

白色申告の方が楽というわけではない

白色申告は青色申告よりも節税はできないけど手間がかからないので、白色申告にもメリットはあるという話を聞いたことはありませんか?

確かに白色申告と青色申告は提出する書類が異なります。また青色申告は帳簿を複式簿記と呼ばれる方法で記載すれば手間がかかるのは事実です。

しかし、青色申告で手続きを行う場合でも白色申告と同じく簡易簿記での記載が可能です。

つまり、白色申告は必ずしも青色申告よりも手続きが楽ではありません。

同じ簡易簿記で帳簿を作成するなら、特別控除を受けられる青色申告のほうがおすすめです。

専門的な知識がない方でも会計ソフトを利用すればかんたんに帳簿を作成できますよ。

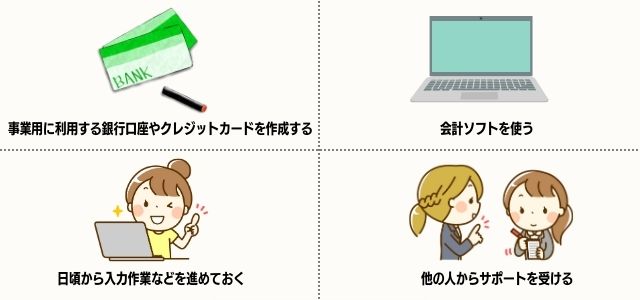

かんたんに確定申告を終わらせるためのポイント

確定申告は面倒なイメージを持たれている方も多いです。では、どうすれば確定申告をかんたんに終わらせることができるのでしょうか?

確定申告をする際のポイントは以下の4つです。

- 事業用に利用する銀行口座やクレジットカードを作成する

- 会計ソフトを使う

- 日頃から入力作業などを進めておく

- 他の人からサポートを受ける

事業用に利用する銀行口座やクレジットカードを作成する

確定申告をする際に面倒な作業の一つが口座に入金された売上や経費などを一つずつ記入する作業です。

特に銀行口座やクレジットカードを事業とプライベートの両方で使用している場合、費用をそれぞれ分けるのは大変です。

確定申告を後回しにしていれば、明細書の宛名や金額を見ても何に使った費用が思い出せない可能性もあります。このような問題を避けるためにも事業用専用の銀行口座やクレジットカードを用意しておくべきです。

| すでに複数のカードや口座を持っている | A会社は事業用、B会社はプライベート用というように分ける |

| プライベート用のカードや口座しか持ってない | 新たに事業用のカード作成や口座開設を行う |

会計ソフトを使う

確定申告を行う場合、手作業で行うよりもパソコン上で会計ソフトを使って申告をした方が手間や時間を大幅に省けます。

会計ソフトを利用するメリットは以下の4つです。

- 銀行口座やクレジットカードと同期できる

- 請求書なども同じソフトで作成可能

- 入力するだけで帳簿の作成ができる

- 確定申告書への記入も自動的に行う

会計ソフトを使えば、銀行口座やクレジットカードと同期できるので帳簿の入力作業が楽になります。

請求書なども同じ会計ソフトで作成しておけば手間もかからないでしょう。税金も入力した情報をもとに自動計算するので、手作業よりも確定申告書の作成に時間もかかりません。

日頃から入力作業を進めておく

確定申告の時期になると、期限ぎりぎりになって慌てて提出するケースが見受けられます。

余裕を持って提出するためには、日頃から経費をファイルにまとめておき入力作業だけでも進めておきましょう。

確定申告でもっとも時間がかかるのは帳簿への入力です。2、3か月に1回の頻度でも経費や売上を帳簿に入力しておけば、手続きの負担も軽くなります。

他の人からサポートを受ける

確定申告の経験があまりない場合、自分の力だけで確定申告をしようとすると時間がかかってしまいます。

以下のようなサービスを利用することで確定申告にかかる時間を短縮しましょう。

- 青色申告会

- 税務署や自治体に相談する

- 会計ソフトのサポート機能を利用する

- 教材を使う

青色申告会

全国には青色申告会があります。入会費用で数万円かかりますが、青色申告をする方に対して、記帳や決算・確定申告のサポートをしてもらうことができます。

手書きでどうしても確定申告をされる方におすすめです。

税務署や自治体で相談

税務署では確定申告でわからないことがあれば、窓口で相談が可能です。また自治体でも確定申告の時期になると確定申告の相談ができます。

会計ソフトのサポート機能を利用する

パソコンで確定申告を行う場合に会計ソフトを利用する方は、各ソフトでも電話やチャットなどで相談が可能です。

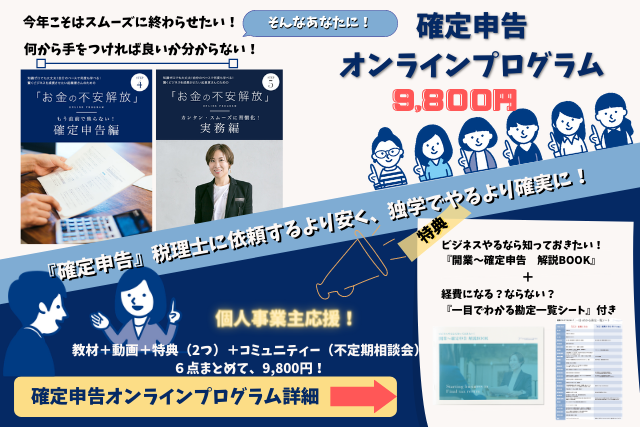

自分で効率的に確定申告をしたいのなら教材を使う

「あまり費用をかけたくない。でも自分でやるにしても時間がかかりすぎると本業に支障が出るので不安」という方には教材の使用をおすすめします。

教材を使う主なメリットは3つあります。

- 複数の知識を一つの教材で学べる

- 教材によっては、オンラインやメールなどでサポートを受けられる

- 動画などで何度も繰り返し視聴できる

たとえば、よしむらともこ税理士事務所でも起業初期から中期にかけて学ぶことができる教材を販売しています。

また定期的にグループ相談会なども行われているので、以下のような疑問がある場合も気軽に相談できます。

- この費用が経費に含められるのかわからない

- 経理について相談したいことがある

さらに、教材なので好きな時間に好きな場所で動画を何度も繰り返し視聴できます。自分のペースでお金の知識について学べるので、安心して利用可能です。

まとめ:確定申告を自分でやるなら会計ソフトがおすすめ

確定申告を自分でやるなら会計ソフトを利用すれば、帳簿付けや所得税の計算の負担を大幅に減らせます。

最初は慣れるのが大変かもしれないですが、慣れれば少ない準備で確定申告ができるようになるでしょう。また、税理士に頼ることなく自分で確定申告をしたい場合はオンライン教材などを利用することをおすすめします。

経営に役立つお金の知識を学べるだけでなく、確定申告で疑問点がある場合も気軽に相談できる場があった方が安心して手続きができます。

Comment

[…] りません。「確定申告の方法について詳しく知りたい」という方は税理士による解説記事【確定申告を自分でやる人必見! 】かんたんに確定申告をやるポイントとは?をご覧ください。 […]