個人事業主の『確定申告』税理士に依頼する?しない?メリット・デメリットから検証!

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

Warning: Undefined variable $kanren in /home/zeizei/zei777.com/public_html/wp-content/themes/elephant3/library/shortcodes.php on line 578

個人事業主であれば自分で確定申告を済ませたいと思う方が多いと思いますが、実際は何から手をつければ良いのか分からなかったり、確定申告の時期が近づくと憂鬱になってしまう方も多いようです。

面倒でややこしい確定申告、できることなら費用のかかる税理士に依頼せず自分でやりたいと思う方もいるでしょうし、お金がかかっても良いから税理士にお願いしたいと思う方もいるでしょう。

今回の記事では、確定申告を自分でやろうか、税理士に依頼しようか迷っておられる個人事業主の方に、依頼することのメリットやデメリット、自分で確定申告を間違いなく行う方法について解説したいと思います。

判断の目安としていただけますと嬉しく思います!

- 確定申告を税理士に依頼するメリットと、デメリット

- 確定申告の目的

- 青色申告と白色申告の違い

- 確定申告の具体的な内容

目次:気になるところだけ読む

確定申告の目的は?

はじめに、確定申告をする目的を確認しておきましょう。

確定申告の目的は、前年の1月1日から12月31日まで1年間の売り上げと経費から利益を計算して、利益に応じた税金を税務署に申告することです。税務署が確定申告の書類を受け付ける期間は基本的に、2月16日から3月15日。この日付が土曜や日曜、祝祭日に当たった場合には、翌日に変更されます。

個人事業主は、基本的には、毎年必ず確定申告をする義務があります。

ここで注意して欲しいのは、「利益が小さい、または赤字であったとしても確定申告したほうがオトク」なことが多いことです。

確定申告の書類はまた、事業の実績を把握する資料としての役割もあります。確定申告で作った書類をもとに、次年度の予算や長期的な経営方針について、財務的な面から戦略を練ることができるのです。

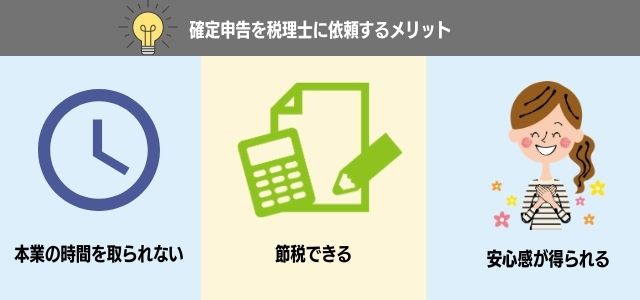

個人事業主が『確定申告』を税理士に依頼するメリット

ではまず、確定申告を税理士に依頼するメリットをご紹介します。メリットは次の3つ。

- 本業の時間を取られない

- 節税できる

- 安心感が得られる

それぞれについて、詳しく解説しますね。

1.本業の時間を取られない

日々の記帳や月ごとの〆作業でも、それなりの時間がかかります。確定申告は1年分のお金の出入りを全て整理し、まとめ上げる作業ですので、当然、手間と時間がかかります。確定申告を自分でやればその分、本業に費やす時間が取られる結果になります。

個人事業主にとって、お金の管理は必要不可欠で大事なものですが、皆さんの本業はお金を管理することではありませんよね。誰でも限りある時間の中で、最大限の価値を生み出したいと考えると思います。

そこで、本業に使う時間を最優先に考えたら、確定申告を税理士に依頼するメリットは小さくないと言えるでしょう。

2.節税できる

税理士は税金に関するプロフェッショナル です。税制は毎年内容が変わりますし、特典などを受けるには、専門的な知識が必要とされます。

本来は受けられるはずの特典について知らないまま確定申告をしても教えてくれる人はいないので、大きな控除を逃す可能性があります。

そこで、税理士に依頼すれば、税金の知識を生かしたアドバイスを得て、最大限に節税することができるのです!

3.安心感が得られる

税務のプロでない方が確定申告をする時には、多かれ少なかれ不安があるのではないでしょうか。確定申告の書類にミスが見つかったら、追徴課税といって、足りなかった税金だけでなくペナルティを払うこともあります。

もし税務調査の対象になっても、代理人として税理士が対応できるので、この安心感は大きいのではないでしょうか。

また、実は税理士が確定申告の書類を作ると、税務調査の対象になりづらいと言われています。

税務調査が入ると、その対応に時間を取られます。この点からも、税理士に依頼することで安心感を得られるのかなと思っています。

確定申告を税理士に依頼しないという選択もある|依頼することのデメリットは?

では逆に、確定申告を税理士に依頼するデメリットは何でしょうか。デメリットは2つあります。

- 費用がかかる

- お金の流れがつかみづらい

次に、それぞれについて詳しく説明します。

1.費用がかかる

この記事を読まれている方で一番ネックとなるのがこの『費用面』ではないでしょうか。

税理士に確定申告を依頼すると経費がかかります。確定申告も、いわゆる丸投げといって、日々の記帳から依頼するケースでは自分で経理作業を一切しなくていいのですが、それなりに費用はかかります。

確定申告作業だけ、または税務調査の対応だけといったスポット的な依頼であれば、多少は金額がおさえられますが、費用がかかることは間違いありません。

2.お金の流れがつかみづらい

確定申告を自力でやるのは大変ですが、お金の流れをつかむ意味では価値のある作業です。確定申告を税理士に依頼したら、時間と手間が節約できる代わりに、1年間のお金の流れを理解しづらい面も多少はあります。

ただ、税理士が作成した確定申告書類を見れば、収入や経費の詳細が分かりますので、時間や手間と比較して、自力でやるか税理士に依頼するか、判断が分かれるところかなとは思います。

確定申告を税理士に依頼する目安は?

確定申告を税理士に依頼する目安として、「売上高1000万円」と聞いたことがあるでしょうか。

売上高1000万円と言われるには理由があって、それは次の3つです。

1.日常の経理作業が増える

売上高が上がると、当然ですが取引件数が増えてその分の経理作業が増えてきます。

取引件数が増えることで本業に必要となる時間が増え、経理作業に必要な時間も増えるのですから、税理士への依頼は必然かもしれません。

2.税金対策が必須となる

売上高が上がれば、利益高も上がります。利益高が上がれば、税率も上がっていきます。このため、税理士の専門的なアドバイスを受けて、本格的な節税対策や長期的な資金計画を立てる必要が出てくるのです。

3.消費税の対策が必要になる

売上高が1000万円を超えると、その2年後から消費税の課税対象になります。消費税の確定申告をする必要が出てくるわけですね。

消費税の確定申告は複雑な専門知識が必要なので、税理士に任せるのが安心なのです。

確定申告を税理士に依頼せず、自分でやるなら?

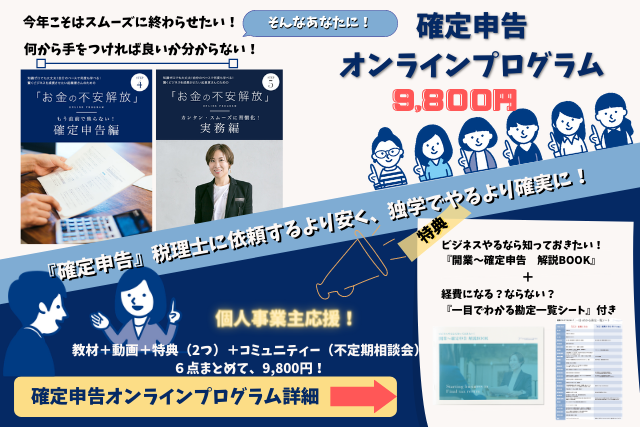

そんな方もいるのではないでしょうか?そんな方に、9,800円買い切り型の『オンラインプログラム|確定申告コース』がおすすめです。

- 何から手をつけたら良いか分からない

- 毎年効率よく取り掛かれるようになりたい

そんな希望を叶えるプログラムです。

教材、動画、特典、コミュニティー(不定期相談会)がセットになっていますので、税理士に依頼するよりはるかに安く、翌年以降も確実に自分で確定申告ができるようになりますよ。

確定申告豆知識|青色申告と白色申告って?

確定申告のときに、「青色か白色か?」という話を聞いたことがありませんか?

青色申告と白色申告の違いは、日々の現金を記録する記帳方法の違いです。青色の方がやや複雑ですが、その分、特別控除や経費の特例などがあって、所得税を減らせるメリットがあります。

複雑といっても、今は会計ソフトを使えば個人でも十分可能ですので、青色申告をおすすめします。それに、会計ソフトを使えば、e-Tax で電子申告もできますよ。

青色申告をしたい人は、税務署に「青色申告承認申請書」の提出をしましょう。

確定申告って、具体的には何をするの?

確定申告で具体的にやることは、次の4つです。

1.所得を証明する書類の準備をする

2.所得金額と控除金額をもとに、所得税額を計算する

3.確定申告書を記入して、税務署に提出する

4.所得税を納付する(人によっては、払い過ぎた分の還付(返金)を受ける)

順番に内容を説明します。

1.所得を証明する書類の準備をする

1月から2月にかけて、前年に取引のあった企業から「支払調書」が送られてきます。支払調書には、企業が支払った報酬の明細が記入されています。取引があった企業から支払調書が送られてこなかったら、問い合わせてみてくださいね。

前年1月から12月の支払調書がすべて手に入れば、所得を証明する書類の準備が整ったことになります。

会計ソフトを使っている人は、ソフトに支払調書の内容を入力してください。

2.所得金額と控除金額をもとに、所得税額を計算する

会計ソフトを使っている人は、ソフト上で1の所得にプラスして経費、所得控除を入力すれば、ソフトが所得税額を計算してくれます!

所得税の計算方法を簡単に説明しておきますね。

大まかに言うと、所得の合計から、所得控除額と経費を引いた数字が、税金の対象となります。1で所得額の合計が分かったので、2では控除額と経費を計算します。

所得額ー(控除+経費)= 税金の対象

所得税額=税金の対象X税率

*所得控除は、例えば医療費控除や社会保険控除、扶養控除ですね。

3.確定申告書を記入して、税務署に提出する

会計ソフトを使っている人は、確定申告書類を作成する機能があるので、その機能を使えば確定申告書が作れます。会計ソフトを使わない人は、確定申告用紙を国税庁のウェブサイトでダウンロードするか、次の場所で受け取ってください。

*個人事業主の方は、「確定申告書B」を利用します。

4.所得税を納付する

所得税の納付方法は、5種類から選べます。

①銀行振替

『預貯金口座振替依頼書兼納付書送付依頼書』を記入して税務署か銀行に提出すれば、銀行振替で納税できます。振替日は通常4月後半、預貯金口座振替依頼書兼納付書送付依頼書の提出期限は3月前半ですので、期限には気をつけてくださいね。

②e-Tax

インターネットで、e-Taxホームページにアクセスして納付します。

③クレジットカード

インターネットの専用画面から納付する方法です。

④コンビニ

コンビニでの納付は、2019年1月から可能になりました。納付額が30万円以下であれば、QRコードを使ってコンビニでの納付ができます。

QRコードを手に入れる方法については、国税庁のウェブサイトに詳しい説明があります。

⑤現金

銀行や税務署の窓口で、現金で納付することもできます。この時、銀行や税務署などに置いてある納付書への記入が必要です。

所得税の納付書の見本が、こちらで見られます。

また、コンビニに置いてある、バーコード付納付書を使っての納付もできます。

税務で使われる言葉には少し難しい印象があるかもしれません。ただ毎年、ご自分でやる方もたくさんいらっしゃるので、自力でやることももちろん可能です!

まとめ:個人事業主の『確定申告』税理士に依頼する?しない?メリット・デメリットから検証!

今回は、確定申告を税理士に依頼するメリットと、デメリットの他、確定申告の目的をはじめ、青色申告と白色申告の違いや、確定申告の具体的な内容、税理士に依頼するかどうか判断する目安について解説しました。

確定申告は毎年、必ずやらなくてはいけないもの。自分でやるにしても、税理士に依頼するにしても、憂鬱な気分にならず、さくっと終わらせられますように!

そんな方におすすめのオンラインプログラムが完成しました。9,800円とリーズナブルな価格です。ぜひご覧ください!