確定申告で赤字が出たら?青色申告をするメリットと申告書B第四表(損失申告用)の書き方

個人事業主をやっていると、確定申告で赤字になることもあるでしょう。

と考える方もいらっしゃるかもしれません。

結論から申し上げると、赤字であれば、確定申告をする義務はありません。ただ、赤字の場合でも青色申告で確定申告をすると、見逃せないメリットがあります。そこでこの記事では、以下のことについて解説しています。

- 赤字の年に青色申告で確定申告をするメリット・デメリット

- 赤字の年にだけ必要な青色申告の書類

- 申告書B第四表(損失申告用)の書き方

目次:気になるところだけ読む

赤字の年に確定申告の義務がない理由は?

確定申告の目的は、1年間の収入と支出を計算した結果、利益が出た場合に納める税金(所得税)の額を申告することです。利益が出なければ、税金を払う必要はありません。そのため、確定申告をしなくてもいいことになっています。

理由は、赤字であったことを証明する必要が出てくる可能性があるからです。

赤字が出ても青色申告をするメリット

赤字が出た年には確定申告をする義務はありません。それでも青色申告で確定申告をするメリットは3つあります。

1.節税になる(赤字が前後3年間にわたって繰り越せるため)

2.住民税の確定申告が不要、住民税が下がる

3.国民健康保険料が下がる

それぞれについて、詳しくご説明しますね。

1.節税になる(赤字が前後3年間にわたって繰り越せるため)

青色申告では、赤字が出た年の前後3年間にわたり、それぞれの年の黒字分と相殺することができます。

例として、次のケースで考えてみましょう。

- 2020年に200万円の赤字が出た

- 2021年に100万円の黒字になった

- 2022年に100万円の黒字になった

このケースでは、2021年に出た黒字100万円は、2020年に出た赤字200万円のうち100万円を繰り越し、相殺できます。その結果、2021年の利益はゼロとなり、所得税もゼロとなります。

さらに2022年の黒字100万円も、2020年に出た赤字200万円の残り100万円と相殺することで、利益はゼロとなり、2022年も所得税はゼロです。

青色申告しなければ、赤字が繰り越せず、2021年も2022年も100万円の利益に対して所得税がかかりますので、赤字の年にも青色申告をするメリットが感じられのではないでしょうか。

この例では、赤字の翌年、翌々年の利益と赤字額を相殺しました。これを損失の繰越(くりこし)と呼びます。繰越とは反対に、赤字の年からさかのぼって、前年やその前の年の利益と相殺することも可能です。これを、損失の繰戻(くりもどし)と呼びます。

繰戻では、税務署に対しすでに納めた過去の所得税の還付(返金)を請求することになりますので、税務署からのチェックが入ることもあります。書類の内容に間違いがなければもちろん、問題はありません。どうしても現金が必要な状況では、検討してもいいかもしれませんね。

2.住民税の確定申告が不要、住民税が下がる

確定申告は税務署に対する所得税の申告です。

確定申告は、同時に地方自治体への住民税の申告を兼ねているのです。つまり、税務署に確定申告をすると、税務署から地方自治体に情報が伝わるため、地方自治体に対して確定申告書を提出しなくてすみます。

仮に税務署に確定申告をしなければ、住民税について地方自治体との間でのやり取りを自分ですることになります。このとき、事業上の利益が赤字で、所得税がゼロであることを説明する必要があるのです。

住民税は、前年の所得額によって納める金額が決定します。

3.国民健康保険料が下がる

国民保険料は、所得税や住民税をもとに計算されます。

所得がない、または事業の利益が赤字であるケースでは、国民健康保険料が優遇される可能性があります。ただし優遇を受けるためには、所得がない、赤字であることを証明する必要があるのです。

このように、1で所得税がゼロ、または少なくなると連動して住民税や国民保険料も安くなるので、結果的に支払う金額を大きく減らすことができます。

赤字の年に青色申告をしないデメリット

次に、赤字の年に青色申告をしないデメリットを考えてみましょう。デメリットは大きく2つあります。

1.所得証明書が発行されない

2.非課税証明書が発行されない

順番に内容を見ていきましょう。

1.所得証明書が発行されない

所得証明書は、住宅ローンや自動車ローン、賃貸住宅、クレジットカードの審査の際に提出が求められます。公務員や民間企業に属さない個人事業主の場合は、所得証明書が国による所得に関する証明書になるのです。

また、事業上の融資を受けたいとき、また事業を行う際の許認可を受けるとき、さらに国や自治体に対して各種の補助金を申請するときにも、所得証明書が必要になります。

このように、所得証明書は今すぐに必要ではないかもしれませんが、将来的に過去数年にさかのぼって必要になる可能性があります。

2.非課税証明書が発行されない

非課税証明書は主に福祉の分野で必要とされることの多い書類です。例えば、保育園の申し込みや児童手当の申請の際に提出を求められます。これは、所得に応じて限度額が設定されていたり、支払額に変更があるためです。

赤字の年に青色申告をしないデメリットは、当然ですが青色申告をするメリットを受けられないことも挙げられます。つまり、所得税の節税ができない、住民税が下がらない、国民健康保険料が下がらない、という3つです。

赤字の年に必要な青色申告の書類|申告書B第四表(損失申告用)の書き方

赤字の年に青色申告をする場合、通常の青色申告にプラスして必要なのは、申告書B第四表(損失申告用)です。

| 通常の青色申告に必要な書類 | ・申告書B第一表 ・申告書B第二表 |

| 赤字の際、通常の青色申告にプラスして必要な書類 | ・申告書B第四表(損失申告用) |

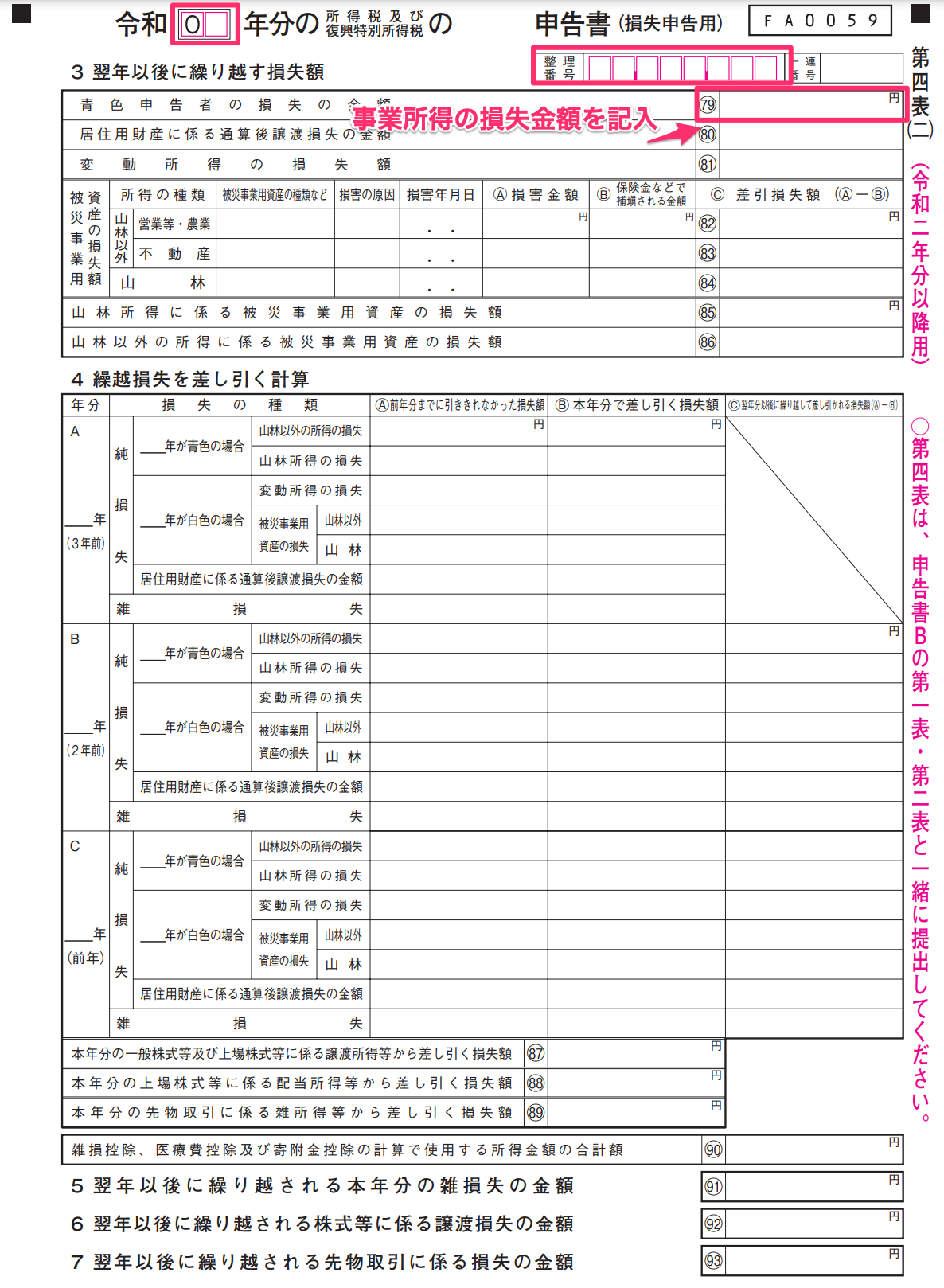

ここでは、申告書B第四表(損失申告用)の書き方をご紹介します。まず、国税庁のウェブサイトでダウンロードできるフォーマットを見てください。

申告書B第四表(損失申告用)は(一)と(二)の2枚に分かれています。1枚目は複数の事業を行っている場合に、それぞれの損益を相殺するための用紙、2枚目が赤字を繰り越すための用紙です。ここでは、2枚目の書き方について説明します。

例として、所得が事業所得のみであると仮定しましょう。

まず、用紙の上部(令和〇〇年、整理番号)を記入します。

次に、申告書B第四表(損失申告用)(二)の右上、79の欄に、事業所得の損失金額を記入します。

翌年以降、「4 繰越損失を差し引く計算」の欄で、赤字を相殺していきます。相殺額に決まりはありませんので、相殺したい金額を記入しましょう。

まとめ

赤字であれば確定申告をする義務はないものの、青色申告での確定申告をおすすめする理由、赤字の年に青色申告で確定申告をするメリット・デメリット、また赤字の年にだけ必要な青色申告の書類と、その書き方について解説しました。

青色申告での確定申告は、ある程度の手間と時間がかかることは否定できません。ただ、それに見合う意味がある場合も多いものです。この記事を参考に、赤字が生かせるよう青色申告での確定申告をやってみてくださいね。