個人事業主としてスタートしたけど、税理士と顧問契約した方がいいの?

顧問契約したら、どんなサポートが受けられるの?

個人事業主さんの中には、このような疑問をお持ちの方がいらっしゃるのではないでしょうか。一般的に、税理士事務所にお勤めの経験がある方や、経理関係のお仕事をされていた方でなければ、税理士との関わりがある方はそれほど多くないでしょう。

そういった場合、個人事業主になったからといって、税理士の仕事がイメージできる方はあまりいらっしゃらないかもしれません。

そこで今回は、個人事業主が税理士と顧問契約すべきかどうか検証するために、以下のことについて詳しく解説していきますね!

[aside type=”boader”]

- そもそも税理士と顧問契約をしたらどんなサービスが受けられるのか

- 顧問契約をするメリット、デメリット

- 顧問契約とスポット契約との違い

- 顧問契約する際のチェックポイント

[/aside]

税理士との顧問契約で受けられるサービスって?

税理士と顧問契約をすると、どのようなサービスが受けられるのでしょうか。

[keikou]税理士法では次の3つが、税理士の業務として定められています。[/keikou]

| 税務代理 | 税金に関する申告や申請業務を当事者の代わりに行う。個人事業主の場合、[keikou]具体的には確定申告や所得税、消費税などの申告、税務の代行。[/keikou] |

| 税務書類の作成 | 1に関わる書類の作成 |

| 税務相談 | 税務に関する相談。税理士以外は、税務の相談を受けることができません。 |

(参考:web税理士法代1章第2条)

[keikou]このほかにも、税理士によっては「節税対策、起業支援、資金調達」など付随業務のサービス提供を行います。[/keikou]

顧問契約を検討する際にはまず、個人事業主として税理士に何を求めるか、整理しておくことをおすすめします。

法人と比べて、個人事業主の場合には税理士との顧問契約が必ずしも必要ではないからです。

個人事業主が税理士と顧問契約をするメリット

税理士と顧問契約をするメリットは3つあります。

[aside type=”boader”]

1.経理、税務業務の負担が減らせる

2.ミスのない税務・会計処理ができる

3.節税のアドバイスが受けられる

[/aside]

以下で詳しく解説いたしますね。

1.経理、税務業務の負担が減らせる

一般的に、事業が順調に成長して売り上げが伸びてくると、それに伴って経理業務が増え、複雑さも増していきます。

日々の記帳や確定申告、消費税の処理などを税理士に任せれば、負担が減り、その分、エネルギーも時間も本業にまわせますよね。

2.ミスのない税務・会計処理ができる

日々の仕訳を積み重ねて、確定申告を行うまでの間、すべての取引を正確に記帳する必要があります。

[aside type=”pink”]ミスがあれば、税金を多く払うことになったり、逆に払うべき税金を払わない処理をすることにつながります。[/aside]

税理士と顧問契約を結ぶ大きなメリットは、ミスのない申告ができる安心感を得られることにもあると言えるでしょう。

3.節税のアドバイスが受けられる

絶対に無駄な税金は払いたくない!お金のことで損したくない!

税理士は、税務に関するプロフェッショナルですので、毎年変更される税法に関する知識や経験が豊富です。

その知識をフルに活用して、最大限節税するためのアドバイスが受けられる点は、顧問契約の実質的なメリットと言えるでしょう。

個人事業主が税理士に顧問契約をするデメリット

顧問契約をするデメリットは、顧問料(税理士報酬)が発生する点です。顧問料は、法人の場合と比べ、個人事業主では控えめではありますが、月額顧問料のほかに、確定申告の報酬は別にかかるので、決して小さい額だとは言えません。

[keikou]税理士との顧問契約を結ぶ一つの目安として、売り上げが1000万円前後と言われています。[/keikou]

それまでは、確定申告だけの依頼など、特に初年度の確定申告をスポット的に依頼する方法がおすすめです。

確定申告を税理士にお願いするさい、メリットもあればデメリットもあります。詳しくは以下の記事をご参照ください!

[kanren url=”https://zei777.com/blog/7167/”]

また、税理士に依頼する費用はあまりかけたくないけれど、自分でしっかりと経理を行える自信もない…という方のために、正しい知識を身につけ経理を効率化するためのオンラインプログラムがございます。気になる方は以下よりご覧ください!

[aside type=”boader”]

[btn class=”ghostspe”] 『経理コース』オンラインプログラム [/btn]

[/aside]

顧問契約とスポット契約との違い

顧問契約の他に、税理士に依頼する形としては、スポット契約があります。ここで簡単に、スポット契約についてもご説明しておきましょう。

顧問契約は、事業に関する税務を包括的にカバーするサービスです。一方、スポット契約は、確定申告、記帳代行といった税務処理を、単発的にお受けするサービスです。

| 顧問契約 | 事業に関する税務を包括的にカバーしてもらう |

| スポット契約 | 確定申告、記帳代行など単発的に依頼する |

おすすめは、最初の年に税理士に確定申告を依頼すること。

初めに税理士に依頼していただけると、ひととおりのやり方が分かります。事業内容が同じであれば、翌年以降も科目の内容に大きな変更があることは、あまりありません。

どの経費をどの科目で計上するのか迷うことも少なくなりますし、次年度以降、税理士が作成した確定申告書類を参考にできる安心感は大きいのではないでしょうか。こうすることで、自力でも間違いのない確定申告ができるでしょう。

また何かあった時に、いつでも相談できる税理士とのつながりを持っておくのも、意外に重要なポイントです。一度でも顔を合わせて、また確定申告などを依頼したことがあれば、お互いに話がスムーズにいきやすいです。

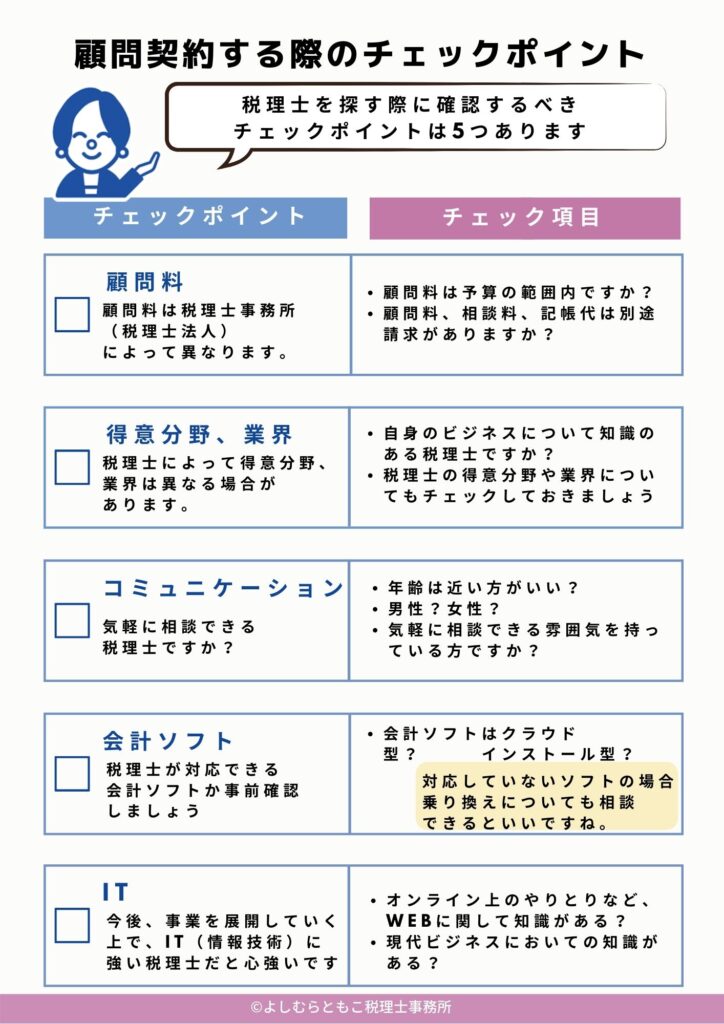

顧問契約する際のチェックポイント

顧問契約しよう!と決めて、税理士を探す際に確認するべきチェックポイントは5つあります。

[aside type=”boader”]

1.顧問料

2.得意分野、業界

3.コミュニケーション

4.会計ソフト

5.IT

[/aside]

それぞれについて、詳しく見ていきましょう。

1.顧問料(税理士報酬)

顧問料(税理士報酬)は、2002年の税理士法改正によって報酬規定が廃止されたため、税理士が独自に報酬規定を決められるようになりました。そのため、顧問料は税理士事務所(税理士法人)によって異なります。

顧問料は、年商や売上高、訪問回数、取引件数、取引先の数などによって変わってきます。

また、顧問料に含まれるサービス内容も税理士事務所によって異なるため、[keikou]気になる税理士事務所が見つかったら、訪問料や相談料、記帳代などが別途請求されるのかどうか、確認してみてください。[/keikou]

[aside type=”boader”]

*税理士事務所と税理士法人の違い

税理士事務所は、税理士が個人事業主として経営する事務所です。

フリーランスや個人事業主、中小企業は、税理士事務所に依頼することが多く、税理士法人と比較した場合、税理士報酬がおさえられる傾向があります。また、事務所のスタッフではなく税理士本人に訪問や相談を担当してもらえるケースが多いのがメリットです。

税理士法人は2人以上の税理士が所属する法人で、全国に支店が展開されていることもあります。税理士事務所と比べて税理士報酬が高額になる傾向があり、比較的、大きな企業が依頼するケースが多いです。税理士ではない事務所職員が担当につくことも多いです。

[/aside]

2.得意分野、業界

税理士には得意や分野、得意な業界があるのが一般的です。これまでの経験や実績によって、得意分野が違ってきます。これは、税理士資格の取得方法による違いも関係しています。

ご自分の業界の経験や知識があるかどうか、得意分野についても事前に確認しておくと安心です。

3.コミュニケーション

一般的に、先生と呼ばれることの多い士業の場合、気軽にコミュニケーションを取りづらいといったことが少なくないようです。

こういった場合、例えば若手の個人事業主さんであれば、若手の税理士を選ばれたり、女性の個人事業主さんが女性の税理士を指名したりといったケースもあります。

見逃されがちなポイントですが、税務、経営に関する相談は他人に相談しづらい内容であることも少なくありません。税理士には守秘義務がありますので、内容が他にもれることはありませんが、どんなことも気負わず相談できるような人間関係が重要ではないでしょうか。

ご自分にとって気軽にコミュニケーションでき、柔軟な対応で親身になってくれる相手かどうかについても、見極めてくださいね。

4.会計ソフト

希望の税理士が、ご自身が使っている会計ソフトに対応しているかどうかについても、事前に確認しておく必要があります。

万が一対応していないソフトの場合、ソフト間の乗り換えについても相談できるといいですね。

5.IT

税理士業界の平均年齢は非常に高く、そのためもあって、IT化が進んでいるとは言い難い状況にあります。

今後、事業を展開していく上で、ITを活用して会計業務をスリム化したいといったご希望がある場合には、積極的にITを取り入れている税理士を探すことをおすすめします。

まとめ:個人事業主は税理士と顧問契約すべき?メリットとデメリットから検証!

個人事業主が税理士と顧問契約すべきかどうか、顧問契約のサービス内容やメリットとデメリット、顧問契約とスポット契約の違い、顧問契約の際のチェックポイントについてご説明しました。

個人事業主にとって、経理、税務業務は避けて通れませし、頭の痛い問題である場合も多いですよね。

最後になりますが、税理士との相性って実はすごく大切なポイントです。一度話してみて、なんかフィーリングがあわないな~とか納税意識がまったくあわないなどだとお互いに不幸です。顧問契約をするにせよ、しないにせよ、コミュニケーションしやすい税理士を見つけて、悩みや迷いが生じたらすぐに相談できる関係を作っておくといいのではないかと思います(^^。