個人事業主が家族を雇用するメリット・デメリット|手続きの方法は?条件は?

そんな疑問を持つ方は多いです。

しかし国税庁のホームぺージを見ても、具体的な節税メリットや必要な手続きがわかりにくい…。事業で忙しい中、何から調べればいいのか悩んでしまいますよね。

そこでこの記事では、個人事業主が家族を雇用するメリット・デメリットや、個人事業主が家族を雇用する際の手続きを詳しく解説します。

税務知識に自信のない方でもわかりやすいようにポイントを絞ってお伝えするので、家族を雇用すべきかの判断に役立つはずです!「家族を雇用して節税したい」と考えている個人事業主の方は、ぜひ最後まで読んでみてくださいね。

- 個人事業主が家族を雇用するメリットとデメリット

- 家族を雇用するさいの手続き方法

目次:気になるところだけ読む

個人事業主が家族を雇用すると2つの節税メリットがある

個人事業主が家族を雇用すると、「個人事業主側」と「雇用した家族側」で、それぞれ次のような節税メリットが発生します。

①:個人事業主の課税所得が減る⇒所得税を節税できる

②:雇用した家族は給与所得控除ができる⇒所得税を節税できる

これだけではわかりにくいので、2つの節税メリットについて詳しく解説しますね。

メリット①:個人事業主の所得税を節税できる

日本の所得税は、超過累進課税が適用されています。

超過累進課税とは?

簡単に言えば、課税対象となる所得(課税所得)が多いほど税率が高くなるので、それだけ納める所得税も多くなるということ。

つまり家族の雇用は個人事業主の課税所得引き下げにつながるため、所得税の節税になります。

節税の仕組みは、個人事業主の方が確定申告で青色申告・白色申告のどちらを選んでいるかによって違います。

青色申告の個人事業主の場合

個人事業主の所得は「事業所得」といって、次の計算式で所得金額を求めます。

注目してほしいのは、上の式の「必要経費」の部分。青色申告の個人事業主が家族を雇用するときは、その給与を「必要経費」に含めることができます。

つまり雇用した家族に支払った給与の分だけ事業所得を引き下げられるので、納める所得税を少なくできるのです!

白色申告の個人事業主の場合

白色申告の個人事業主が家族を雇用するときは、「事業専従者控除」が適用可能。次の2パターンのうち低い方の金額を、個人事業主の所得から控除できます。

- 個人事業主の配偶者を雇用する場合⇒86万円/配偶者以外を雇用する場合⇒1人につき50万円

- この控除をする前の事業所得等の金額を専従者(雇用した家族)の数に1を足した数で割った金額

白色申告の個人事業主は所得から控除できる金額に上限があるものの、家族を雇用する節税メリットは十分にあると言えるでしょう。

メリット②:雇用した家族の所得税を節税できる

次は個人事業主が雇用した家族側の節税メリットを解説しましょう。

家族が個人事業主から受け取った給与は「給与所得」となり、所得金額は次の式で計算します。

「給与所得控除額」は収入金額によって違い、55万円から195万円の間です。(給与所得控除額の表は国税庁のホームページにあります)

給与所得控除は個人事業主には適用されないものなので、上手く活用すれば家族全体でみたときの節税メリットは大きいはず。

個人事業主が家族を雇用するデメリットは?

個人事業主が家族を雇用することにデメリットはないのか、気になる方もいらっしゃるでしょう。考えられるデメリットは

①:配偶者控除・扶養控除が受けられない

②:ご家族の税金負担も要検討になる

個人事業主の方はメリットとデメリットを比較したうえで、家族を雇用するか判断してみてくださいね!

デメリット①:配偶者控除・扶養控除が受けられない

個人事業主に雇用されている家族のことを「事業専従者」と呼びます。事業専従者は、配偶者控除・扶養控除の対象にできません。

そのため今まで配偶者控除や扶養控除を受けていた個人事業主は、家族を雇用すると控除額が減ってしまうので要注意です。

配偶者控除・扶養控除の控除額は次の通り。

・配偶者控除…最大48万円

・扶養控除…最大63万円

出典①:No.1191 配偶者控除|国税庁

出典②:No.1180 扶養控除|国税庁

配偶者控除・扶養控除が受けられなくなることで、家族全体の税金が増えるか減るかは個人事業主の収入次第。

家族に給与を払うのを

判断するひとつの目安としては、「事業専従者に支払う年間の給与額(もしくは事業専従者控除額)」と「配偶者控除・扶養控除の合計額」を比べてみるといいでしょう。

デメリット②:ご家族の税金負担も要検討になる

青色事業専従者給与として年間400万円を支払うと、うけとったご家族側からは、給与支払いを受けていることになりますので、逆に税負担が生じる可能性が出てきます。

ややこしいですが、その支給金額により税金がかかる・かからない・かかっても、家族全体の税金をへらしていればOKなど検討することが多くなります。

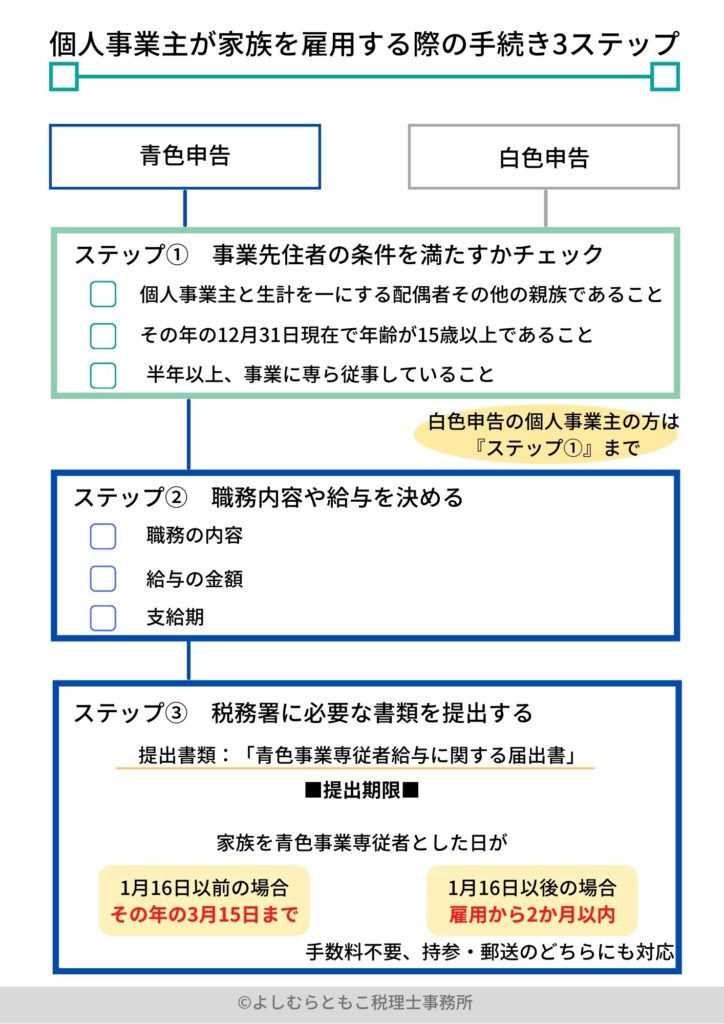

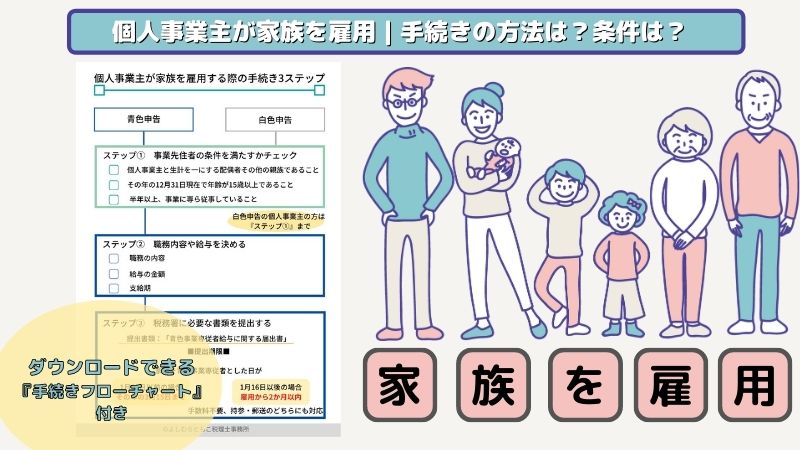

個人事業主が家族を雇用する際の手続き3ステップ

それではいよいよ、個人事業主が家族を雇用する際の手続きについて解説します。個人事業主が家族を雇用する際に必要な手続きは、たったの3ステップだけ!

ステップ①:事業専従者の条件を満たすかチェック

ステップ②:職務内容や給与を決める(青色事業専従者のみ)

ステップ③:税務署に必要書類を提出する(青色事業専従者のみ)

家族を雇用する個人事業主の方が、確定申告で白色申告を選んでいるならステップ①のみでOK。

青色申告を選んでいる個人事業主の方は、ステップ③まで読んで手続きをしてくださいね。

ステップ①:事業専従者の条件を満たすかチェック

個人事業主が家族を雇用するには、その家族を「事業専従者」にする必要があります。そのためには、雇用される家族が以下の条件をすべて満たしていなければなりません。

- 個人事業主と生計を一にする配偶者その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- 半年以上、事業に専ら従事していること

まずは雇用したい家族が、これらの条件を満たしているかチェックしましょう。

白色申告の個人事業主の方は、この後必要な手続きはありません。確定申告の際に「事業専従者控除」を受けることや、その金額などを申告書に記載するだけでOK。

青色申告の個人事業主の方は、ステップ②へ進んでください!

ステップ②:職務内容や給与を決める(青色事業専従者のみ)

青色申告の個人事業主の方が雇用する家族のことを「青色事業専従者」と呼びます。

ステップ③で必要になるので、青色事業専従者の

- 職務の内容

- 給与の金額

- 支給期

を決めておきましょう。

青色事業専従者に支払う給与は、上限なく必要経費にできます。そのため「なるべく給与の金額を高くして節税したい!」と感じるかもしれません。しかし給与をむやみに高く設定すると、いざ税務調査が入ったときに慌てることになります。

- 社会通念上、職務の内容に見合う給料か

- 個人事業主の事業所得よりも高い給料ではないか

このあたりを注意しつつ、青色事業専従者の給与の金額を決定してくださいね!

ステップ③:税務署に必要書類を提出する(青色事業専従者のみ)

最後は「青色事業専従者給与に関する届出書」を税務署に提出しましょう!届出書類のダウンロードは、国税庁のホームページからできますよ。

「青色事業専従者給与に関する届出書」には、ステップ②で決めた青色事業専従者の職務内容や給与に関する情報を記入します。ちなみに給与については、この届出に書いた金額が支給上限額となり、それ以上の給与を支払いたいときには変更届出書の提出が必要です。

「青色事業専従者給与に関する届出書」の提出期限は次の通り。

| 1月16日以前に家族を青色事業専従者とした場合 | その年の3月15日まで |

| 1月16日以後に家族を青色事業専従者とした場合 | 雇用から2か月以内 |

手数料は不要ですし、持参・郵送のどちらにも対応しているので、早めの提出を心掛けましょう!

まとめ:個人事業主が家族を雇用するなら「青色申告」がお得

ここまで個人事業主が家族を雇用するメリット・デメリットや、個人事業主が家族を雇用する際の手続きを解説してきました。

なぜなら青色申告の個人事業主が家族を雇用すれば、支払った給与のすべてを必要経費にでき、節税メリットがとても高いからです。しかも最大65万円の青色申告特別控除も受けられます。

このように節税メリットの高い青色申告ですが、慣れるまではややこしい「複式帳簿」での記帳を求められるのが唯一のデメリット。

そこで当サイトでは、帳簿付けのお悩み解決とスムーズな確定申告をお約束する「お⾦の不安解放オンライン・プログラム」を提供しています。税理士監修のプログラムなので、正確な税務知識が身に付くうえ、サポート付きのプランもご用意。

開業したての方や記帳の仕方に自信のない方は、ぜひ一度チェックしてみてくださいね!

ここでの「雇用」というのは、あくまでも専従者給与を払うという意味合いで使っております。社会保険上の厳密な「雇用」とは異なります。