フリーランスとして独立したのに、気づけば経理や確定申告に振り回されている気がする…

フリーランスとして活動する中で、悩ましいのが日々の経理や確定申告ですよね。いっそ記帳や確定申告書の作成を税理士に依頼しようかと考えていませんか?

ただ、[keikou]フリーランスにも税理士がいるのかいらないのか疑問に感じている[/keikou]方も多いのではないでしょうか?

この記事では、以下のことについて解説しています。

[aside type=”boader”]

- フリーランスが税理士に依頼できる業務範囲

- フリーランスが税理士に依頼するメリットやデメリット

- フリーランスが税理士に依頼するタイミング

[/aside]

この記事を読めば、税理士に確定申告の代行などを依頼するかどうかの判断がしやすくなります。ぜひ最後まで読んでみてください。

フリーランスに税理士は必要?依頼できる業務範囲とは?

税理士に依頼すると、どのぐらいの業務範囲をどのぐらいの費用でやるのか気になるかもしれません。税理士に依頼する場合は、以下の業務を委託できます。

- 確定申告の代行

- 記帳代行

- 税務相談

それぞれの業務範囲や費用は以下の通りです。

| 業務範囲 | 費用 | |

| 確定申告の代行 | 確定申告書の作成を代行する | 確定申告時のみ数万円〜10万円以上の費用 |

| 記帳代行 | 毎月の帳簿作成 | 数万円前後 |

| 税務相談 | 経営や税金に関するアドバイスなど | 費用が高額になることがある |

以下で、さらに詳しく解説していきますね。

確定申告の代行

確定申告の代行とはすでに帳簿が作成済みで、確定申告書の作成のみ税理士に依頼することです。つまり、確定申告書の作成方法がわからない方や作成が面倒な方が依頼します。

ただ、[keikou]会計ソフトなどを利用している場合は確定申告の代行のみを税理士に依頼するケースは少ない[/keikou]です。

所得税などを自動計算してくれるので、確定申告書の作成も楽だからです。また、帳簿がすでに完成している場合、確定申告の代行は帳簿の内容がすべて合っていることを前提に依頼を受けます。

したがって、帳簿の内容が合っているかの確認も必要なので、確定申告の代行だけの依頼を受けない税理士もいます。

なお、以下のように[keikou]帳簿の一部が未完成の場合でも確定申告の代行を依頼できます。[/keikou]

[aside type=”boader”]

- 帳簿は作成したけど、経費にあてはまるかわからない部分がある

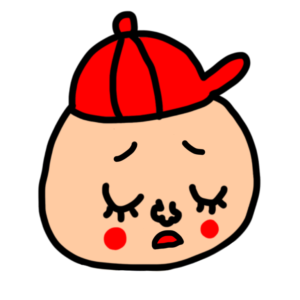

- パソコンや車を減価償却(*)にしたいけどの計算がわからない

- 配当所得や不動産所得など事業所得以外の記入方法がわからない

[/aside]

未完成の部分が多いほど依頼費用は高くなるので注意が必要です。

[aside type=”boader”]

(*)減価償却とは

設備や備品など年数が経つほど劣化するもの(車やパソコンなど)を経費に計上する際に、数年に分けて計上すること。

[/aside]

自分で確定申告をやる自信がない方のために、オンラインプログラムをご用意しています。気になる方はぜひご覧ください。

[aside type=”boader”]

[btn class=”ghostspe”] 確定申告オンラインプログラム [/btn]

[/aside]

記帳代行

記帳代行とは、確定申告に必要な帳簿の作成を依頼することで、以下の業務を依頼できます。

[aside type=”boader”]

- 通帳や請求書・領収書などを整理

- 1をもとに会計ソフトなどに入力

- 青色申告決算書などを作成

[/aside]

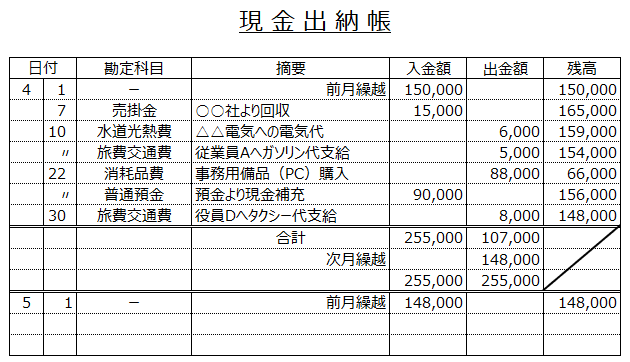

確定申告で一番時間がかかるのは記帳です。売上や支出を一つ一つ記載しなければならないので、時間だけでなく負担も重くなります。

出典:マネーフォワード

しかし、税理士に記帳代行を依頼すれば、通帳や請求書・領収書などのコピーを毎月税理士に送るだけで済みます。したがって、確定申告にかかる負担を抑えられます。

税務相談

税理士はお金や税金についての知識や経験が豊富なので、以下のような税務についての相談も可能です。

- 確定申告についての相談

- 節税をしたいが、どんな制度があるのか

- 法人化を検討しているが何をすればよいか?

- 税務調査が来たがどうすればよいのか

- 売上を上げるために何をすればよいか?

- 金融機関から融資受けたいけど書類の作り方がわからない

節税についての相談もできるので、[keikou]上手く利用すれば税理士に依頼する費用を超える金額を節税できます。[/keikou]

プロの観点から経営がうまくいくようにサポートすることも可能ですよ。

顧問契約だけでなくスポット契約も可能

税理士への依頼で費用面を心配される方もいます。ただ、スポット契約と呼ばれる依頼形態を利用すれば、苦手な業務や依頼したい業務に絞ることができ、費用を抑えられます。

| 種類 | 特徴 | 具体例 |

| 顧問契約 | 継続的に契約を結ぶ方法 |

税務相談 経営にかんするアドバイスなど 資金調達の相談 |

| スポット契約 | 必要なときに必要なだけ依頼する方法 |

確定申告だけ依頼したい 自分で確定申告をするからアドバイスだけ欲しい |

フリーランスの場合、基本的にはスポット契約で十分かと思います。

ただし、以下のような場合は顧問契約も検討しましょう。

- 売上が1,000万円を超えている

- 従業員が多い

- 融資を受けたい場合

顧問契約した際のメリットやデメリットについては、個人事業主は税理士と顧問契約すべき?メリットとデメリットから検証!で解説しています。

[kanren url=”https://zei777.com/blog/7356/”]

フリーランスが税理士に依頼する6つのメリット

フリーランスが税理士に依頼するメリットとは何でしょうか?税理士に依頼するメリットは以下の6つです。

- 確定申告を任せられるので負担が減る

- やりたい業務に集中できる

- 社会的信用が上がり融資などで有利になる

- 節税対策についてのアドバイスを受けられる

- 経営のアドバイスが受けられる

- 税務調査にも立ち会ってくれる

確定申告を任せられるので負担が減る

フリーランスにとって避けられないのが確定申告です。税理士に依頼すれば確定申告も負担は間違いなく減るでしょう。特にフリーランス1年目の方はわからないことが多すぎて思うように作業が進みません。

しかし、税理士に依頼すれば、確定申告をすべて丸投げすることもできるため、頭を抱えることが減ります。

やりたい業務に集中できる

確定申告の手続きには多くの時間がかかります。特に、取引先や経費にする費用が多ければ帳簿を作成するのにも苦労するでしょう。

しかし税理士に依頼すれば、帳簿の記入や確定申告書を作成する時間を浮かせることができます。やりたい業務に集中できるので、確定申告時期も収入を増やせるかもしれません。

社会的信用が上がり融資などで有利になる

税理士は金融・税務の専門家です。したがって、確定申告書や帳簿の作成だけでなく、融資のアドバイスや準備についてサポートを受けられます。

| 税理士ができる業務 | 具体例 |

| 必要書類の作成 |

・事業計画書や決算書などの作成方法 ・書類のどこを見られるか? |

| 自分にあった融資制度の紹介 |

・どの融資先を選べばよいのか ・どの融資制度を利用すべきか |

| 融資担当者との面談のサポート |

・模擬面接 ・面接での質問や正しい回答についてのアドバイス |

また、フリーランスは法人や会社員よりも社会的信用が低い傾向があります。独立してから年数が経っていなければ、資金繰りに苦労する方も多いです。

しかし、税理士に依頼すれば必要書類の作成から自分にあった融資の紹介、融資担当者との面談サポートなども行っているので、融資を受けたい場合でも手続きや審査の負担を減らせます。

また、[keikou]顧問契約をしていれば、銀行など金融機関からの信用度も高くなるので融資を受けやすくなります。[/keikou]

節税対策についてのアドバイスを受けられる

お金のことで損はしたくない!

税理士に依頼すれば、節税対策のアドバイスを受けられます。

たとえば、自分では経費にできないと思っていた費用が実は経費で落とせたり、複式簿記の記帳も可能なので、青色申告の最大65万円の控除も楽に受けられます。

経営のアドバイスが受けられる

経営コンサルも行っている事務所では、多くの企業の財務状況を見ています。したがって、税理士の視点から経営アドバイスを行うことも可能です。企業が成長するためや無駄な部分を省くためのアドバイスもできます。

税務調査にも立ち会ってくれる

確定申告が終わっても安心できません。突然、税務署から税務調査のお知らせが届くことがあります。[keikou]税理士に依頼をすれば、税務調査に立ち会ってもらうことができます。[/keikou]

また、税務署の職員から説明を求められても安心して受け答えができるので、余計な税金を支払わないで済むでしょう。

フリーランスが税理士に依頼する2つのデメリット

税理士は確定申告の代行や税務相談などを行いますが、以下のようなデメリットもあります。

- 依頼する費用が高額になることがある

- 税金についての知識が増えない

事前に把握しておきましょう。

依頼する費用が高額になることがある

| 依頼内容 | 費用 |

| 記帳の一部が合っているか確認した上で確定申告の代行をしてほしい | 確定申告時のみ費用が必要 |

| 記帳代行と確定申告書の作成を丸投げしたい | 毎月の記帳代行費用と確定申告時の費用がかかる |

| 確定申告だけでなく、税務相談なども受けたい | 依頼内容に応じてさらに費用が高くなる |

税理士に依頼した場合、費用がかかります。

[aside type=”pink”]依頼する範囲が多くなれば費用も高額になるので注意が必要です。[/aside]

したがって、状況に応じて依頼内容を選ぶ必要があります。

記帳は自分でやろう!でも、確定申告は依頼しよう…

たとえば上記のように、現在の売上が少ないのであれば、記帳はほぼ自分で行い、わからない点や確定申告書の作成のみ依頼することをおすすめします。

他方、確定申告などお金に関する業務よりも売上を上げることに集中したいのであれば、確定申告の丸投げを検討しても良いかもしれません。

税金についての知識が増えない

税理士にすべての業務を依頼した場合、税金やお金についての知識が増えないので注意です。

税金やお金についての知識は経営にも活かすことができます。したがって、確定申告などを自分でやってみて、お金に関する知識を付けても良いでしょう。

なお、自分で確定申告をしたいけど、手間や時間がかかりすぎないか心配という方は以下の教材がおすすめです!不定期ですが相談会の開催もしています。動画で学べるのもおすすめポイントです^^

[aside type=”boader”]

[btn class=”ghostspe”] 確定申告オンラインプログラム [/btn]

[/aside]

フリーランスが税理士への依頼を考えるタイミングとは?

フリーランスが税理士への依頼を考えるのはどのようなタイミングなのでしょうか?一概にはいえませんが、以下のタイミングで税理士に依頼することを検討しましょう。

- 新規開業した

- 売り上げが1000万円を超えた

- 個人事業主から法人化した

- 銀行から融資を受ける予定

新規開業した

フリーランスとして開業当初は売上が安定しないため、できるだけ業務に専念して売上を伸ばしたいと考えている方も多いです。特にお金の計算や管理が苦手なのであれば、依頼するタイミングとしては最適です。

また、創業融資のように開業して数年以内でなければ受けられない融資もあります。

すぐにでも融資を受けたいのであれば、税理士に相談した方が審査にも通りやすくなり手続きの負担も最小限に抑えられますよ。

売上が1,000万円を超えた

売上が1,000万円を超えた場合は税理士に依頼すべきタイミングです。なぜなら、年間売上が1,000万円を超えると消費税の納税義務が生じるからです。

[aside type=”boader”]

消費税の納税義務とは

消費税は2年前の売上が1,000万円を超えると支払わなければなりません。

[/aside]

消費税の確定申告が必要になれば、消費税法の知識や書類の作成が必要になります。

[aside type=”pink”]さらに年間売上1,000万円以上になると税務調査の対象になるリスクも上がるので注意が必要です。[/aside]

税理士へ支払う費用がもったいないという理由で依頼しなければ、事業に集中できなくなるので注意が必要です。

個人事業主から法人化した

個人事業主から法人化するタイミングは税理士に依頼すべきタイミングです。

[keikou]法人化すると決算の手続きが面倒になったり経費の支出が増え、領収書の整理に手間がかかったりします。[/keikou]

また、従業員を雇用すれば給料計算や年末調整の手続きも増えるので、経理の負担が重くなるのです。法人になった以上業務に集中するために税理士に依頼するのをおすすめします。

銀行から融資を受ける予定

収入が安定していないフリーランスが銀行や信用金庫から融資を受けるのは大変です。しかし、顧問税理士がいれば、以下の理由により融資の審査に通りやすくなります。

- 個人事業主としての信頼性が上がり銀行などから評価されやすい

- 必要書類の作成がスムーズにできる

- 審査を受ける際のポイントを教えてもらえる

融資の審査を受ける際にはさまざまな必要書類の提出を求められます。さらに審査時にどのような基準で判断をされるのか知っておかなければなりません。

税理士に依頼すれば、融資に通るためのさまざまなアドバイスを行います。そのため、自分ですべての手続きを行うよりも精神的に楽な気持ちで手続きができるのです。

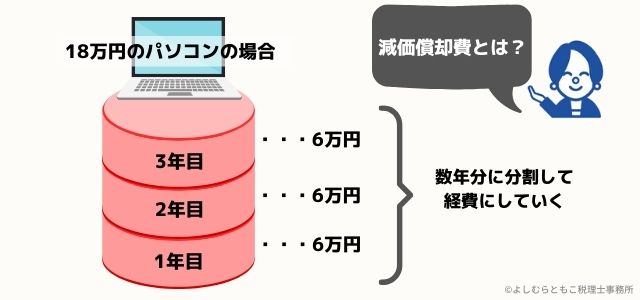

自分に合った税理士を選ぶ4つのポイント

税理士を選ぶ際は自分に合った税理士を選ばなければなりません。もし税理士選びに失敗すると、思ったような節税効果が得られず、事業を成長させていくのも困難です。

では税理士を選ぶ際のポイントは以下の通り。

- 費用や内訳が明確か?

- 業務に対する知識や経験があるか?(得意分野)

- 税理士との相性が合っているか?(コミュニケーション)

- その他(会計ソフト、ITリテラシーなど)

費用やどの範囲まで業務をしてくれるのかが明確

お金はできるだけかけたくない!

お金をかけたくないからと費用が安いという理由だけで税理士を選ぶと、後々後悔するかもしれません。費用は安くても対応するまでの時間が遅かったり、頼んだ仕事の質が悪ければ、また依頼しようとは思わないでしょう。

税理士に依頼する際は、ホームページなどで費用がわかるのか、その費用でどこまで業務をしてくれるのか明確でなければ、不安に感じます。

なお、[keikou]できるだけ費用を抑えたいのであれば、依頼する業務範囲を狭め、複数の税理士事務所から相見積もりを取りましょう。[/keikou]

見積もりを取ることで、費用だけが高い事務所を選ぶリスクが少なくなります。

税理士の得意分野は?業務に対する知識や経験があるか?

| 自分の業務の特徴 | 選ぶ際のポイント |

| エンジニア |

|

| 海外の企業と取引がある | 海外の企業と取引した場合の税金などにくわしい税理士 |

| Youtuber |

|

| 本業以外に株式投資やFXなどから収入を得ている |

|

税理士はお金に関する知識が豊富ですが、得意としている分野が異なるので注意が必要です。そのため、[keikou]できるだけ自分のやっている事業の知識や経験がある税理士を選ぶべきです。[/keikou]

専門知識があれば、事業を成長させるためにさまざまな提案や節税のアドバイスを行ってくる税理士もいます。そのため、税理士と長く良好な関係を築くことも可能です。

税理士との相性が合っているか?(コミュニケーション)

税理士を選ぶ上で相性が合うのかはとても大事です。たとえば、あなたが積極的に節税をしたいと考えていても、税理士が節税に消極的な態度であれば、関係は長く続かないでしょう。

逆に質問や相談をした際にスムーズに対応してくれれば、安心して任せることができます。相性をメールだけで判断するのは難しいです。

[keikou]実際に会ったりオンラインツールで話したりしなければないとわからないから[/keikou]です。

実際に会話をすれば、対応が丁寧か説明がわかりやすいかなどもわかるので、依頼した後に後悔するリスクを減らせます。

その他:会計ソフトや税理士のITリテラシー

他には、今ご自身が使っている会計ソフトが、希望する税理士に対応しているかどうかも見逃せないポイントです。

クラウド型会計ソフトであれば、Freeeやマネーフォワード、弥生会計など種類が豊富ですし、インストール型の会計ソフトを使っている方もいらっしゃるのではないでしょうか。税理士によっておすすめする会計ソフトがあったり、対応していない場合もありますので、事前に会計ソフトについてもチェックしておくと安心ですね。

記帳代行を税理士にお願いする場合は、会計ソフトと税理士を連携させることも可能です。税理士によっては会計ソフトの乗り換えを提案されることがあります。

また今の時代、パソコンやスマートフォンといったデバイスはビジネスの必須アイテムとなっていますし、ネットビジネスをやられていたり、集客にWebを取り入れている方も多いでしょう。そういった観点から、最低限、ITリテラシーがあるかどうかもチェックするポイントとなります。

ITリテラシーのある税理士の場合、様々なツールを駆使してやりとりを行えたりと、業務の効率化にも繋がりますよ。

依頼する税理士はなるべく早めに決める

年初になって慌てて確定申告を代行する税理士を探していませんか?年初を過ぎてから税理士を見つけようとしても、税理士が忙しくて依頼ができないことがあります。

そのためまだ仕事が立て混んでいない時期に税理士を探すべきです。[keikou]税理士は11月頃〜3月まではもっとも忙しいため、10月までには依頼する税理士を探しておきましょう。[/keikou]

| 税理士の業務 | 忙しい時期 |

| 確定申告 | 1月〜3月 |

| 法人の決算 | 5月と11月(決算から2か月以内に決算書を提出しなければならない) |

| 年末調整 | 12月〜1月 |

税理士はいらない、自分で確定申告をやりたい場合は教材がおすすめ!

以下の理由で[keikou]税理士がいらないと考えるのであれば教材で勉強するのをおすすめします。[/keikou]

- 税理士に依頼するほど売上が高くない

- 自分でお金のことについて学びたい

教材で学ぶメリットは、自分のペースで税金やお金に関する知識を学べることです。さらに、税理士に依頼するよりも費用がかからないのもメリットの一つです。

よしむらともこ税理士事務所では、自分で確定申告やお金に関する知識を得たい方のために、個人事業主オンライン向けプログラムを用意しています。

[keikou]動画で何度でも視聴ができますし、わからないことがあれば定期的に税理士に相談ができる[/keikou]ので、安心して確定申告を進められます。

[enclose color=”#F6F6F6″ flat=”yes”]

個人事業主応援!お悩み別4つのプランが誕生!

グループ相談会では、税理士に直接相談できます!!

[btn]オンラインプログラムはこちら[/btn]

[/enclose]

フリーランスが税理士を探す方法とは?

知り合いに税理士がいればその方に依頼するのが良いですが、知り合いに税理士がいない方がほとんどでしょう。フリーランスが税理士を探すための方法は以下の3つです。

- インターネットで検索する

- 税理士に依頼している人に紹介してもらう

- 税理士を紹介している会社に頼む

インターネットで検索する

インターネットで検索をすれば税理士事務所のホームページがたくさん見つかります。またホームページを見れば費用や依頼内容についてある程度把握できます。

インターネットで税理士を探す場合も一度会ってから判断するのをおすすめします。

実際に会って税理士の対応や返信のスピード、質問をすることで、長く依頼できるかどうかがわかります。

税理士に依頼している人に紹介してもらう

同じ業種で働いている方に紹介してもらう方法が相性の良い税理士を探しやすいです。なぜなら、[keikou]少なくともあなたが働いている業界についての知識があるからです。[/keikou]

また、知り合いに税理士の対応や依頼内容を聞くことで、長く付き合えそうか判断しやすくなります。

税理士を紹介している会社に頼む

ネット上では税理士を紹介している会社も多くあります。これらの会社ではフリーランスに強い税理士やあなたの業種に対応している税理士を効率的に探すことができます。

そのため、多くの税理士のなかから自分に合う税理士を選べるのです。ただ[keikou]紹介される税理士が必ず相性が良いとは限らない[/keikou]ので、相見積もりを取り実際に会って判断することをおすすめします。

まとめ:税理士がいるかいらないか、必要あるのかは何を優先するか次第

フリーランスの場合、税理士がいるのかいらないのかで迷うことはよくあります。[keikou]税理士を依頼するかどうかは、何を優先したいのかが重要[/keikou]です。

たとえば、記帳についてわからないことを聞きたいだけであれば、スポット契約で依頼するのが良いです。他方、お金のことは完全に専門家に任せたい場合や事業に集中したいのであれば、顧問契約を結んで依頼することも検討しましょう。

また、税理士に依頼する必要はないけれど、自分で経理や確定申告を全て行うのは自信がない…そんな方には以下の『オンラインプログラム』がおすすめです!

4つのプランがあるので、何を優先するのかを考えながらお選びいただけますよ。

[enclose color=”#F6F6F6″ flat=”yes”]

個人事業主応援!お悩み別4つのプランが誕生!

グループ相談会では、税理士に直接相談できます!!

[btn]オンラインプログラムはこちら[/btn]

[/enclose]