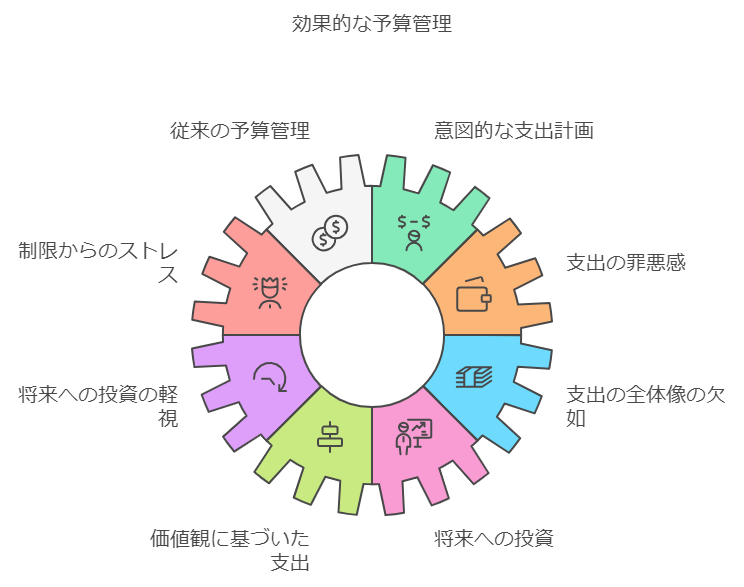

従来の予算管理の問題点と「もっと好きなことにお金を使う」こと

従来の予算管理は、支出を抑えること、つまり「節約」に重点が置かれていました。

でも、ただ闇雲に節約するだけでは、生活の質が低下したり、将来への投資が疎かになったりすることもあります!

家計も事業(スモールビジネス)も予算管理がうまくいかないのは、厳しすぎる計画や我慢を強いるような計画になっているからです。

そこで注目して欲しいのが「意図的な支出計画」で「もっと自分で意図して好きなことにお金を使う」という考え方です。

従来の予算管理の問題点として、以下のような点が挙げられます。

- 制限ばかりで楽しくない!!: 厳しい制限の中でやりくりしようとすると、ストレスを感じてしまい、長続きしない。

そもそも、自分のお金を使うのに、なぜ罪悪感だらけなのでしょうか。不思議に思いませんか? - 将来への投資がおろそかになる: 目先の節約に意識が向きすぎ、将来のための投資や自己成長のための支出を怠ってしまう。

- 支出の全体像を把握しにくい: 何にどれだけ使っているのかを明確に把握することが難しく、無駄な支出に気づきにくい。

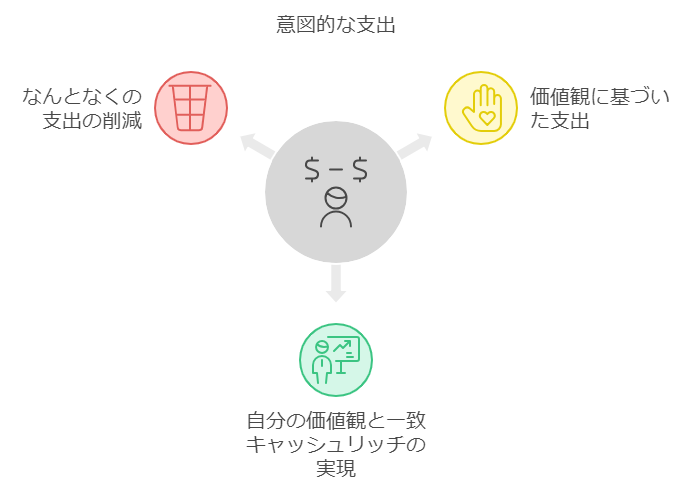

一方、「意図的な支出計画」とは、自分にとって本当に大切で好きだと思うコトにお金を使うという考え方です。

- 価値観に基づいた支出: 自分の価値観を明確化し、それに基づいて心地よくお金を使うことで、満足度が高まる。

- 将来への投資: 自己成長やスキルアップ、資産形成など、将来のための投資を積極的に行う。

- 無駄な支出の削減: 無駄な支出を意識的に減らし、本当に必要なものにお金をかける。

「意図的な支出計画」は、単なる節約術ではなく、人生を豊かにするための手段と言えます。

この記事では、「意図的な支出計画」を成功させるための具体的なステップを紹介します。

STEP1:現在の支出のカテゴリ分け(固定費、投資、貯蓄、必要費用)

「意図的な支出計画」の第一歩は、自分のお金がどこへ流れているのかを把握することです。

家計簿アプリや銀行の明細などを活用し、過去1〜3ヶ月間の支出を以下の4つのカテゴリに分類してみましょう。

1. 固定費

毎月必ず発生する費用のことです。

- 住居費(家賃、住宅ローン)

- 水道光熱費

- 通信費(携帯電話、インターネット)

- 保険料

- 定期購読料(サブスクリプションサービス)

- 教育費 など

2. 投資

将来の自分への投資となる支出です。

- 自己啓発・キャリアアップのための書籍やセミナー

- スキルアップのための講座や資格取得

- 資産運用(株式投資、投資信託など)

- 健康維持のためのジムやヨガ など

3. 貯蓄

将来のために積み立てるお金です。

- 銀行預金

- 積立貯金

- iDeCo

- NISA など

4. 生活にマストな支出

生活に必要な支出で、無駄を省いたものです。

- 食費

- 日用品費

- 交通費

- 被服費

- 医療費 など

このカテゴリ分けを通して、自分が何にどれだけお金を使っているのかを把握することができます。

ポイント

- 各カテゴリの支出額を合計し、全体のバランスを確認しましょう。

- 固定費の割合が高すぎる場合は、見直せる部分がないか検討しましょう。

- 投資が少ない場合は、将来のためにどのような投資ができるか考えましょう。

STEP2:家計の自動化(自動振替やルール設定)

「意図的な支出計画」をスムーズに、そして継続的に行うために、家計の自動化は非常に効果的です。自動化によって、面倒な作業を減らし、感情的で突発的な支出を抑え、計画的に目標達成を目指せます。

具体的には、以下の項目を自動化してみましょう。

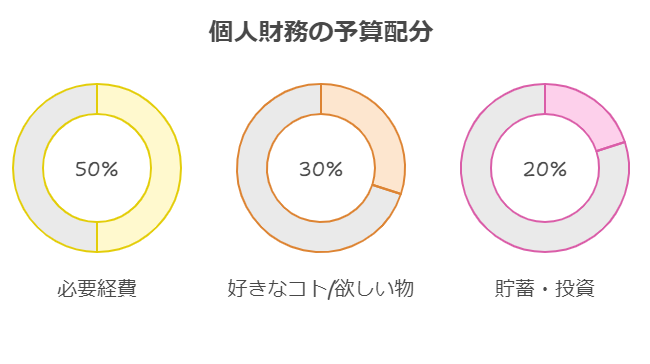

1. 「50%30%20%ルール」に基づいた自動振替

意図的な支出の考え方の1つとして、50/30/20ルールがあります。これは、手取り収入を

- 必要経費:50% – 生活に必要な費用(家賃、光熱費、食費、通信費など)

- 欲しい物:30% – 趣味や娯楽、外食など、生活を豊かにするための費用

- 貯蓄・投資:20% – 将来のための貯蓄や投資

に振り分けるというものです。

給料日に合わせて、それぞれの割合で自動的に別の口座へ振り分けるように設定しましょう。例えば、

- 必要経費:50%: 生活費用の口座

- 欲しい物:30%: 趣味や娯楽、外食など、生活を豊かにするための口座

- 貯蓄・投資:20%: 投資。貯蓄用の口座

このように自動的に振り分けることで、それぞれのカテゴリーの予算を意識しやすくなります。

ポイント

- 「50%30%20%ルール」はあくまで目安です。ライフスタイルや目標に合わせて、割合を調整しましょう。

- 必要があれば、それぞれの項目の中でもさらに細かくカテゴリー分けし、それぞれに予算を設定するのも良いでしょう。

2. 貯蓄の自動化

- 自動積立: 毎月一定額を自動的に貯蓄口座に振り込むように設定しましょう。給与日に合わせて設定しておけば、確実に貯蓄できます。

- 余剰金の自動振替: 普通預金口座の残高が一定額を超えたら、自動的に貯蓄口座に振り替えるサービスもあります。

3. 投資の自動化

- 積立投資: 毎月一定額を自動的に投資信託などに投資する設定を行いましょう。少額から始められるので、投資初心者にもおすすめです。

- つみたてNISA: 年間限度額まで非課税で投資できる制度です。積立投資と組み合わせることで、効率的に資産形成できます。

4. 固定費の自動支払い

- 口座振替: 光熱費、通信費、保険料などの固定費を、銀行口座から自動的に引き落とすように設定しましょう。支払い忘れを防ぐことができます。

- クレジットカード払い: クレジットカードで固定費を支払うことで、ポイントを貯めたり、家計簿アプリと連携して支出を自動的に記録したりすることができます。

家計の自動化は、一度設定してしまえば、あとは自動的に処理されるため、手間がかかりません。自動化によって生まれた時間で、将来について考えたり、自己投資に時間を使ったりしましょう。

STEP3:支出管理を続けるためのツールとアプリ紹介

「意図的な支出」を継続し、効果を最大化するには、支出を簡単に記録・分析できるツールやアプリを活用することが重要です。

「家計簿アプリ?」と思うかもしれません。確かに、従来の予算管理でも家計簿アプリは推奨されてきました。しかし、意識的な支出では、ただ漠然と節約するのではなく、より明確な目的意識を持って支出を管理していきます。

そこで、あなたの支出管理をサポートしてくれる、おすすめのツールとアプリをいくつかご紹介します。

1.家計簿アプリ

- マネーフォワード ME: 銀行口座やクレジットカードと連携し、自動で家計簿を作成。支出の分析や予算管理機能も充実しています。

- Zaim: レシート撮影で簡単に支出を記録できるアプリ。支出分析、貯蓄目標設定、クーポン情報などの機能も利用できます。異なるので、レビューなどを参考にしながら自分に合ったものを選びましょう。

2. 表計算ソフト

- Excel、Google スプレッドシート: 自分で自由にカスタマイズできるのが魅力。テンプレートを活用すれば、簡単に家計簿を作成できます。

ポイント

- 自分に合ったツールやアプリを選び、使い続けることが重要です。

- アプリによって機能や使い勝手が異なるので、レビューなどを参考にしながら自分に合ったものを選びましょう。

- ツールやアプリの機能を最大限に活用し、支出の記録と分析を効率化しましょう。

さあ、これらのツールを活用して、あなただけの「豊かな人生」をデザインしましょう!

まとめ:意図的な支出で、心地よいお金の使い方をマスターしよう

この記事では、意図的な支出を成功させるための3つのステップを紹介しました。

- 現在の支出のカテゴリ分け

- お金の管理の自動化

- 支出管理を続けるためのツールとアプリ紹介

これらのステップを実践することで、自分のお金の流れを把握し、無駄な支出を減らし、本当に大切なものにお金を使うことができるようになります。

でも、意識的な支出とは、単なる節約術ではありません。

従来の予算管理のように、ただ我慢して節約するのではなく、自分の価値観に基づいて、お金を使うこと。それが意識的な支出です。

好きなことにはお金を使い、そうでない、たいして好きではないコトははっきりと節約する。これは、自分の人生をより豊かにするための、お金と人生をコントロールするための手段です。

意識的な支出は、決して楽しいことばかりではありません。しかし、従来の予算管理のように、罪悪感や不安を感じながらお金を使う必要はありません。

むしろ、お金を使うことで喜びや満足感を感じられるようになるはずです。

家計簿アプリやスプレッドシートは、あくまでツールの一つに過ぎません。

大切なのは、自分にとって本当に大切なものは何かを常に意識することです。

そして、そのために、どのようにお金を使えば、より豊かな人生を送ることができるのかを考え続けることです。

この記事が、あなたの人生を豊かにするための、第一歩となることを願っています。

この投稿を気に入って頂けたら、

「収益力UPのためのキャッシュリッチ戦略ガイド」も気に入るはずです。個人起業家に大好評で、しかも100% 無料です。送信先をお教え下さい。また、ガイドには記載されていない独自コンテンツを「CASHRICH TIPS」として定期的に配信しています。

コメントを残す